摘要:郑棉在8 月9 日-11 日完成筑底,结束了自2011 年2 月18 日开始的大跌趋势。8 月中下旬以来,棉花现货价格企稳回升;8 月内化纤价格继续上涨;8 月底,纱线价格呈现企稳特征。但新棉丰产在望,棉花供给充足,消费出现回落。纺织需求更多在内销支撑,外需市场出口额的增长,数量贡献有限,且外围经济愁云密布,外需市场疲软。而若棉花监测价格继续低于收储线,

则中储棉将于9 月8 日正式启动收储预案,具体收储数量成为能否消化丰产的关键因素。综合来看,9 月郑棉主力CF205 行情或以震荡格局为主。

1 期货及现货行情回顾

1.1 郑棉月内完成筑底

郑棉主力CF205 合约8 月内的行情走势,主要是呈现四个阶段特征;8 月1 日-8 日,CF205 价格继续下降,9 日-11 日,艰难筑底,12 日-24 日开始回升,25 日-31 日横盘震荡。总体来看,21000附近是CF205 的底部区间,8 月9 日受到标普下调美国国债评级事件的影响,市场信心受创,CF205下跌至2011 年内最低点,但因受到棉花收储政策的强力托市支撑,回升震荡;CF205 自2011 年2月18 日开始的大跌趋势,终于见底。

图1 2010.9.29-2011.9.2 郑棉CF205 合约当日K 线走势

1.2 棉花现货月内企稳回升

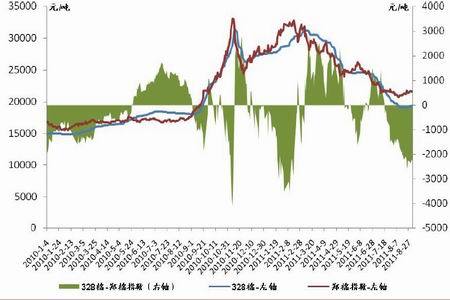

8 月328 级棉月均价为19328 元/吨,环比下降12.40%,527 级棉月均价为16626 元/吨,环比下降15.77%,229 级棉价20961 元/吨,环比下降13.74%。但月内国内棉花现货价格呈现企稳回升特征,尤其328 级棉自8 月18 日以来,持续回升,每日保持着数十元不等的小幅上涨。

图2 2010.1.4-2011.9.2 328 级棉价及328 棉与郑棉指数价差走势

1.3 化纤价格总体不断上涨

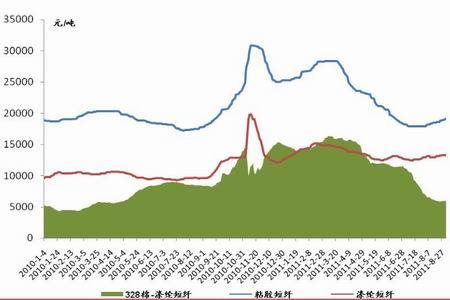

8 月纺织原料化纤类产品的价格都在上涨。其中,棉短绒、棉浆、粘胶短纤、涤纶短线的8 月均价分别为5256 元/吨、11262 元/吨、18495 元/吨、13145 元/吨,环比涨幅分别为1.68%、4.83%、3.13%、3.97%,且月内粘胶短纤每日价格持续上涨的特征明显。而涤纶短纤和328 级棉花的价差从8 月1 日的6995 元/吨,缩减至8 月31 日的5957 元/吨。

图3 2010.1.4-2011.9.2 粘胶短纤、涤纶短纤价格及328 棉与涤短的价差走势

1.4 纱线价格呈现企稳特征

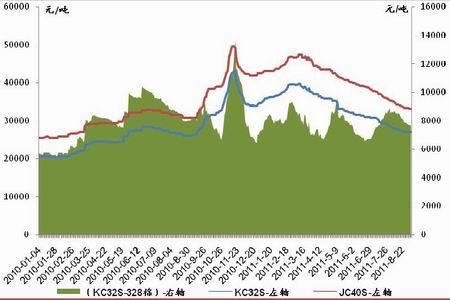

本月内,纱线价格总体依然在下跌,但是8 月底,纯棉纱线价格呈现企稳迹象,而人棉纱价格则在回升。据棉花信息网数据,8 月KC32S 纯棉纱线月均价为27550 元/吨,环比下降了7.85%,JC40S纯棉纱线月均价为34111 元/吨,环比下降了7.61%。其中,KC32S 纯棉纱8 月24 日-8 月31 日,持续稳于27000 元/吨价位。据中纤网数据,人棉纱线8 月均价为22222 元/吨,环比涨0.40%。

图4 2010.1.4-2011.9.2 KC32S、JC40S 纯棉纱价格及KC32S 与328 棉价差变化趋势

2.1 全球棉花供给增长 消费出现下滑

美国农业部(USDA)公布的8 月供需报告总体偏空。其中,USDA 报告显示,2010/11 年度,全球8 月消费较7 月调减21.8 万吨,期末库存较7 月调增12.8 万吨,产量调增0.7 万吨。2010/11年度的期末库存消费比为39.49%,较7 月预估高出了0.86 个百分点。其中,中国消费、库存、产量未变。

2011/12 年度,全球8 月消费较7 月调减34.2 万吨,期末库存调增36.1 万吨,产量调减9.7万吨。全球2011/12 年度的期末库存消费比45.72%,较7 月高出了2.04 个百分点。其中,中国消费调减10.9 万吨,库存调增5.5 万吨,产量未变,为718.5 万吨,库存消费比调增0.83 个百分点,至29.48%

表1 2011 年8 月 USDA 全球棉花供求预测(单位:万吨)

| 2010/11 年度 | 2011/12 年度 | |||

| 全球 | 8 月 | 8 月较7 月 | 8 月 | 8 月较7 月 |

| 消费 | 2480.6 | -21.8 | 2507.7 | -34.2 |

| 期末库存 | 979.5 | 12.8 | 1146.5 | 36.1 |

| 产量 | 2494.9 | 0.7 | 2671.7 | -9.7 |

| 出口 | 768.6 | -2.4 | 818.4 | -15.4 |

| 进口 | 766.6 | -12.1 | 818.3 | -15.3 |

| 库存/消费比 | 39.49% | 0.86% | 45.72% | 2.04% |

资料来源:中国棉花信息网

国际棉花咨询委员会(ICAC)9 月2 日公布的9 月的全球棉花供需预测平衡表显示,2011/12年度,全球棉花产量为2691 万吨,较8 月调增了5 万吨,全球的棉花消费量为2472 万吨,较上月调减29 万吨,期末库存为1124 万吨,调增了38 万吨;中国2011/12 年度的棉花产量为724.9 万吨,调增5.5 万吨;消费量973.8 万吨,调减9.6 万吨。

表2 2011 年9 月ICAC 全球棉花产销存预测表(单位:万吨)

| 2010/11 年度 | 2011/12 年度 | |||

| 全球 | 9 月预测 | 较8 月 | 9 月预测 | 较8 月 |

| 期初库存 | 864 | 12 | 906 | 4 |

| 产量 | 2486 | -9 | 2691 | 5 |

| 供应量 | 3350 | 3 | 3596 | 9 |

| 消费量 | 2437 | -14 | 2472 | -29 |

| 出口量 | 768 | 4 | 812 | 9 |

| 期末库存 | 906 | 4 | 1124 | 38 |

资料来源:中国棉花信息网

另据中国棉花协会8 月报告数据,中棉协预计2011 年全国植棉面积8018 万亩,同口径比较,较上年增长4.1%;预计全国棉花产量将达748 万吨,同口径较上年增长12.3%。另外再结合其他机构的预测数据,在新棉采摘期不出现极坏天气的前提下,2011 年我国新棉丰产几成定局。

表3 不同机构对2011 年新棉产量的预测

| 预测机构 | 2011 年中国新棉产量 | 数据时间 |

| 中国棉花协会 | 748 万吨 | 2011 年8 月报告 |

| 中国储备棉管理总公司 | 740 万吨 | 2011 年7 月报告 |

| 中国棉花信息网 | 725 万吨 | 2011 年8 月报告 |

| 美国农业部 | 718.5 万吨 | 2011 年8 月报告 |

| 国际棉花咨询委员会 | 724.9 万吨 | 2011 年9 月报告 |

资料来源:各棉花预测机构

此外,8 月底印度棉花咨询委员会(CAB)公布的数据显示,印度2011/12 年度(2011.10-2012.9)植棉面积为1210 万公顷(18150 万亩),预计产量约3550 万包(603.5 万吨),高于大多数私人预测机构的预测结果。

2.2 棉花进口同比继续下降 环比小增

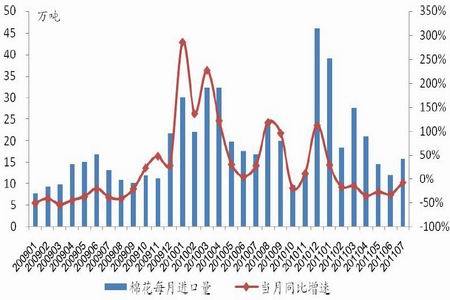

据中国海关数据,2011 年7 月我国进口棉花15.7 万吨,同比减1.2 万吨,同比减幅7.0%;较6 月增3.7 万吨,环比增幅30.9%,7 月当月棉花进口同比减少环比增加。2011 年1-7 月,累计进口棉花148 万吨,同比下降13.4%;2010 棉花年度前11 个月(2010 年9 月-2011 年8 月)累计进口237 万吨,同比增长4.6%。

图5 2009 年1 月-2011 年7 月我国棉花进口量及当月同比增速变化趋势

2.3 棉花库存压力仍在

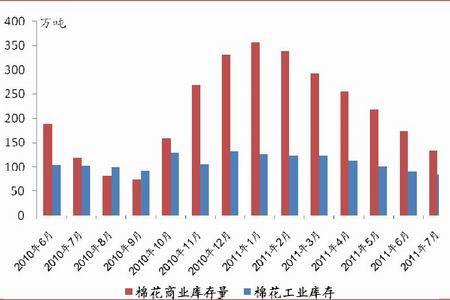

据中国棉花信息网调研数据显示,2011 年7 月底,全国棉纺织企业的棉花库存量为85.03 万吨,环比减少5.75 万吨,同比减少18.21 万吨;再考虑到7 月底的商业库存135 万吨,则7 月底棉花库存总计220.03 万吨,与上年同期总计223.24 万吨相近。但截止目前,今年因新棉丰产在望,陈棉库存的消化压力依然较大。

图6 2010 年6 月-2011 年7 月我国棉花商业及工业库存量变化趋势

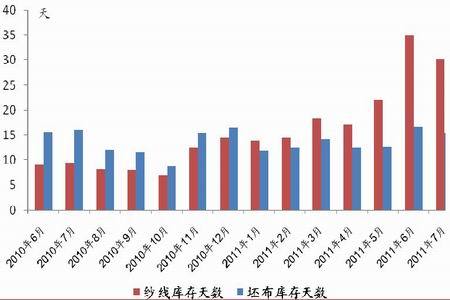

图7 2010 年6 月-2011 年7 月我国棉纺织企业纱线及坯布库存天数变化

8 月26 日中储棉总公司发布了《中国储备棉管理总公司<2011 年度棉花临时收储预案>实施办法》,并规定了棉花收储的各种细节。

9 月1 日-2 日,中国棉花协会公布了2011 年收储价折籽棉收购参考价数据。按照棉花协会规定的公式:标准级籽棉收购价格=(标准级皮棉收储价格-加工费用)×籽棉试轧衣分率+(1-籽棉试轧衣分率)×毛棉籽价格,可以推出,1 日、2 日全国标准级皮棉价格分别为19589 元/吨、19611 元/吨,均低于收储价位19800 元/吨,倘若9 月5 日-7 日的价格连续低于19800 元/吨,则根据《实施办法》中的规定,中储棉总公司将于9 月8 日正式启动收储预案。

表4 据中棉协公布的毛棉籽、籽棉价格推导出的皮棉价格

| 时间 | 类别 | 全国(元/公斤) | 内地(元/公斤) | 新疆(元/公斤) | 标准级皮棉折算价(元/吨) |

| 2011 年 | 毛棉籽价 | 2.5 | 2.5 | 2.4 | 19589 |

| 9 月1 日 | 籽棉折算价 | 8.69 | 8.53 | 8.8 | |

| 2011 年 | 毛棉籽价格 | 2.6 | 2.6 | 2.5 | 19611 |

| 9 月2 日 | 籽棉折算价 | 8.76 | 8.59 | 8.86 |

资料来源:中国棉花协会

3 棉花需求状况

3.1 纺织出口额增长更多来自价格贡献

据中国海关数据,2011 年7 月,中国纺织品服装出口总额为259.96 亿美元,同比增长了25.01%,增速较6 月(22.68%),提高了2.33 个百分点,环比则增长了13.53%。7 月当月纺织出口数表现较好。2011 年1-7 月的纺织产品出口总额为1096.50 亿美元,同比增长了25.60%。

图8 2010 年1 月-2011 年7 月我国纺织产品当月出口额及同比增速变化趋势

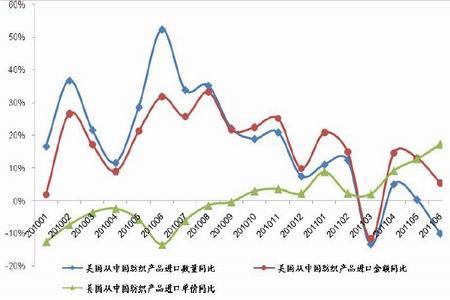

2011 年以来,我国纺织出口额的增长更多是来自价格贡献,数量贡献较小。该特点在美国从中国的纺织产品进口上表现的尤为明显。据美国纺织服装办公室(OTEXA)的数据,2011 年6 月,美国从中国的纺织产品进口数量同比是下降了10.08%,进口金额则是增长了5.45%,而进口纺织产品单价同比则是增长了17.27%。纺织产品出口数量对我国纺织出口金额增长的贡献有限,从而也限制了对上游棉花的用量。

图9 2010 年1 月-2011 年6 月美国从中国纺织产品进口金额、数量、单价同比增速变化趋势

3.2 服装零售保持稳定增长 衣着类涨价明显

2011 年7 月,我国全社会消费品零售总额14408 亿元,同比增长17.2%,增速较6 月(17.7%)下降了0.5 个百分点;其中,限额以上企业的服装鞋帽、针纺织品类的当月零售额同比增长了24.1%,增速较6 月(24.6%)下降了0.5 个百分点。总体来看,7 月国内终端服装类零售增速表现较稳。

图10 2010 年2 月-2011 年7 月限额以上企业服装鞋帽、针纺织品累当月零售额及同比增速变化趋势

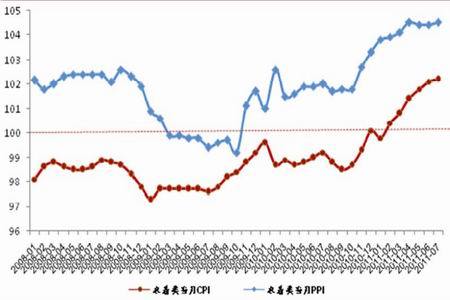

据国家统计局数据,7 月衣着PPI 同比上涨了4.5%,是近十年来的历史最高位,反映出衣着类生产成本的不断上涨。而在成本推动下,7 月衣着CPI 同比上涨2.2%,自2011 年2 月以来持续上涨。衣着来产品价格的上涨,在一些上市公司的订货会上同样有体现,例如李宁公司将于今年四季度将服装类产品提价17.9%。

图11 2008 年1 月-2011 年7 月衣着类产品CPI 和PPI 变化趋势

4 后市主要影响因素分析

4.1 棉花收储数量推升棉价有限

若中储棉9 月8 日正式启动收储预案,届时将进一步关注棉花收储的具体数量信息。据发改委要求,2011 年棉花收储将为敞开无限量收购;同时,据历史收储数据,国储棉最高容量为385 万吨,而目前库存仅22.7 万吨。此外,中储棉总公司在8 月底则分别公布了2011 年度内地及新疆地区棉花收储的第一批和第二批备用仓库。业内人士测算第一批收储备用仓库库容140 万吨,第二批收储备用仓库库容160 万吨。棉花收储数量若过高,则棉价有可能被推升,此种状况不符合中储棉的利益,同时也不利于国家对物价水平的控制,所以收储更多是维护市场的稳定,故难以对收储数量的推动效果寄予太大希望。

4.2 外围经济堪忧 棉花需求遭压制

9 月1 日,据中国统计局数据,2011 年8 月中国制造业采购经理指数(PMI)为50.9%,比7月微升0.2 个百分点。该指数为2009 年3 月以来的次低点,但仍继续位于临界点50%以上的扩张区间,并结束了连续四个月回落的走势,表明中国制造业经济总体仍处于增长态势。其中,8 月中国纺织服装鞋帽制造及皮毛羽绒制品业的生产指数、订单指数表现不错;而纺织业的新订单指数则是连续五个月处于收缩区间内,需求偏冷,但纺织业的原材料库存减少显著。虽然8 月服装行业生产、订单表现较好,但对其上游纺织业尚需时间以传导。

而且,需担心的是8 月中国PMI 中的新出口订单指数为48.3%,下降了2.1 个百分点,是自2009年5 月以来首次下降至50%以下。外围经济下行风险不断加大,需求显疲态,让包括纺织产品在内的中国出口贸易状况堪忧,四季度欧美传统节日对中国纺织产品的消费需求恐受到不利影响,从而进一步压制了中国纺织行业对其上游棉花的需求量。

从具体外围经济数据来看:据美国供应管理协会(ISM)数据,美国8 月的PMI 为50.6,较7月50.9 下降了0.3 个点。市场研究机构Markit Economics 公布的数据显示,欧元区8 月制造业采购经理人指数终值从7 月的50.4 降至49.0,两年来首次低于50 临界点。日本8 月PMI 为51.9,7月为52.1,下降了0.2 个点。美国、欧元区、日本的PMI 都在下降。

此外,希腊国会预算办公室8 月31 日称,希腊的债务情况正朝着失控的方向发展,年内预算赤字目标难实现,欧债问题再度阴云密布。9 月2 日,美国劳工部发布的数据显示,8 月美国新增就业岗位为零,失业率与7 月持平,保持在9.1%的高位。

此外,还需关注的是:9 月10 日的中国海关纺织产品出口数据,观察外围经济的疲弱对纺织出口产生的影响程度如何;9 月12 日美国农业部的棉花供需报告;以及新棉采摘时期的天气情况等。

5 郑棉九月或震荡

综合来看,8 月郑棉虽然遭受美债危机冲击,但在国家收储政策的支撑下,完成筑底,结束自2011 年2 中旬以来的大跌趋势。9 月棉花收储实施在即,但对棉价推高有限。外围经济显疲态,纺织外需市场恐受挫。国内棉花的消费、纺织业的发展也越来越依赖内需市场的支撑。9 月郑棉主力CF205 行情或主要在21800-22000 区间附近,主演震荡格局。

现在位置 >>

现在位置 >>