1月份,郑棉1805期价大幅上涨,基于储备棉消耗殆尽,加上年前大部分贸易商进入补库阶段,导致市场新增的供应压力得到一定的缓解;整体郑棉价格大幅增仓上行局势。而对于2月份而言,国内产区棉花基本完成加工,另外印度马邦因受棉红铃虫害影响大幅减产,预计对郑棉将有所提振。总体上,在3月份国家储备棉抛储前夕,预计郑棉期价有望逢低做多。

一、基本面因素分析

(一)USDA报告:2017/18年度全球消费、产量均调高、库存调低

对于1月USDA报告而言,美国农业部发布了全球棉花供需预测月报,主要变化表现在全球棉花产量和消费量相互抵消。由于印度、美国、澳大利亚棉产量的小幅下调部分抵消了中国棉花上调的30.5万吨,全球棉产量只上调了22万吨。全球棉花消费量上调27万吨,主要是由于中国棉花消费量上调了22万吨。2017/18年度,全球棉花消费较上年度增长5.2个百分点,增幅较长期水平翻了一番。期末库存较12月下调了4.6万吨达到1911.4万吨,但仍较上年水平略有增加。美国方面,报告小幅下调了美棉产量与期末库存。由于三角洲以外地区产量的小幅减少,美棉产量下调了3.9万吨。因国内用棉量与出口量保持不变,美棉期末库存下调2.2万吨。年度内棉农获得的平均销售价格每磅上调3美分,中间值为69美分。

数据来源:USDA、瑞达研究院

(二)全国棉花收购加工进入中长期

12月,新疆籽棉收购基本完成,加工进度已过九成;内地采摘进度较慢,收购加工进入中后期。年底,购销市场依然冷清,期现货市场价格继续下跌,籽棉收购均价稳中略降,新棉销售进度缓慢。截至2018年1月28日,400型加工企业皮棉加工情况如下:新疆地区皮棉累计加工总量为493.96万吨,同比增加24.8%;其中,兵团加工量150.13万吨,地方加工量343.83万吨,日增量0.36万吨。新疆皮棉加工进度为99%,同比上升1.0%。

据中国棉花协会统计,全国400型棉花加工企业3128B级籽棉平均收购价格为6.35元/公斤,环比下跌7.3%,同比下跌10.8%,年末,企业回笼资金,销售压力较大,但随着下游纺织企业逐渐补充库存,价格有望企稳。其中,新疆剩余籽棉质量不均,手中尚有少量籽棉的棉农也加紧交售,南疆棉区收购价格下跌至6.3元/公斤左右,较上月下跌0.45元。内地市场更为冷清,长江流域各地籽棉平均收购价格为6.18元/吨,同比下降17.8%,较上月下降0.9元;黄河流域棉区籽棉收购价格约为6.53元/吨,同比下降14.4%,较上月下降0.47元。

公检棉方面:截止到2017年12月31日,全国共有998家棉花加工企业进行公证检验,检验量约2045.2万包,共计约462.6万吨,同比增长22.92%。其中:新疆790家加工企业,公证检验量为447.4万吨,同比增长22.29%,占比为95.67%;内地208家加工企业,公证检验量为15.3万吨,同比增长44.72%,占比为4.33%。据棉花公检数据统计,截止到12月31日,全国棉花以1至3级及以上占比为90.7%,同比降低0.26个百分点,平均长度达29.05mm,较去年同期增加0.01mm,其中28mm及以上占比55.71%,同比增加1.5个百分点。新疆棉公检已过9成,高等级棉花占比减少。中国棉花协会棉农分会和小棉袄棉花专业合作社对全国13个省、市区2867个定点农户进行了采摘、交售情况调查,并对新疆等部分省区棉花产量进行了核实。结合棉花公检、加工、新疆棉外运的最新数据,中国棉花协会调整新疆棉花产量为498万吨,同比增长26.1%,较上期增加53万吨;全国棉花产量调整为604.7万吨,同比增加22.5%,较上期增加53.26万吨。全国棉花采摘和新疆棉农交售已全部完成;内地采摘、交售进度均慢于去年,交售价格稳中略降。

从上面的数据可以看出,新年度棉花的加工量都高于往年同期水平,日加工量维持在万吨左右,若按照目前的加工进度,预期今年棉花加工量将破580万吨的可能性较大。再者目前现阶段棉花运输的调价,主要由于临近春节放假的因素,此阶段果蔬类运输数量受到影响受到一定程度的阻碍;

但是受CotlookA指数走高影响,滑准税进口价格出现倒挂现象明显;总体而言,预计棉花供应量或将延续增长态势。

数据来源:USDA,瑞达研究院

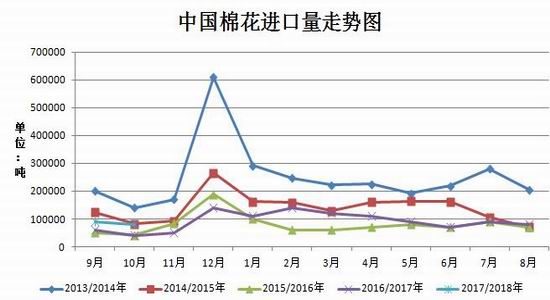

(三)进口量方面

最新海关总署公布的数据显示,2017年12月,我国进口棉花10万吨,环比增加2.8万吨,增幅38%;同比减少4.4万吨,减幅30%。2017年1-12月,我国累计进口棉花115.6万吨,同比增加26万吨,增幅29%。2017/18年度,我国累计进口棉花34万吨,同比增长4万吨,增幅14.12%。以上数据可以看出12月棉花进口量小幅减弱叠加12月棉花进口量创下近5年单月历史新低。此外,截止2018年1月26日棉花滑准税计税进口利润从正挂开始转为倒挂状态,滑准税配额进口利润为-169元/吨,配额计税方式的进口利润较上个月下滑365元/吨至779元/吨。总体上而言,无论滑准税计税方式的进口利润还是配额计税方式的进口利润仍然开始回落,特别是滑准税进口利润的倒挂,主要是因为外棉需求向好导致价格强势上涨,从而助推国内棉花进口优势逐渐减弱,加上国内棉花加工量在递增的态势,预计后期进口棉花量将有所减弱。综合看,按照棉花的进口周期性原理可推算历年的12月棉花进口仍然为全年的高峰位置,但是本次的高位同期比相对较低,由此看来后期减少幅度预期低于往年但是后期进口量仍处于减少周期当中。2018年棉花进口关税配额量为89.4万吨,其中国营贸易比例为33%,与去年保持不变的额度。按照目前的棉花进口量推算,现在市场棉花进口配额处于新的一年,考虑到接下来3月份将进行新一年度的储备棉轮出的安排,但是在这之前上市加工的优质棉仍更青睐于市场的需求偏好。由此预计,在棉花进口配额政策保持不变的情况下,后期我国的棉花进口形势将保持平稳。

数据来源:海关总署、瑞达研究院

数据来源:WIND、瑞达研究院

另外据海关总署最新统计数据显示,2017年12月我国进口棉纱约19万吨,同比减少5%,环比持平于上个月;2017年1-12全年,我国累计进口棉纱198万吨,同比增加0.5%;以上数据看出国内棉纱进口开始进入企稳回升的新周期,然而进口棉纱价格超过国内棉纱价格,使得国内进口利润开始转为倒挂状态。截止12月底,进口纱现货32支纯棉纱现货月均价为23030元/吨,较上月上涨47元/吨,涨幅0.2%。月底,进口纱现货价格高于国产纱165元/吨,国产纯棉纱价格优势有所增加;主要因为进口纱受到上游外棉成本的提高,进口纱价逐步上移,预计后期棉纱进口量将有所减少的预期。以上数据看出国内棉纱进口进入新年度周期后棉纱量连续新增明显,今年3月份以来,棉纱进口同比增速保持在-20%-0%范围,趋于比较平缓的状态。12月纺织行业延续偏弱运行态势,月用棉量继续下滑。从用棉结构来看,新疆棉使用比重有所下降、进口棉使用比重小幅上升。

国内纱线价格指数呈持稳态势,即将进入春节前夕,预计纺纱企业用棉将保持持稳状态。

数据来源:WIND、瑞达研究院

(四)下游需求状况

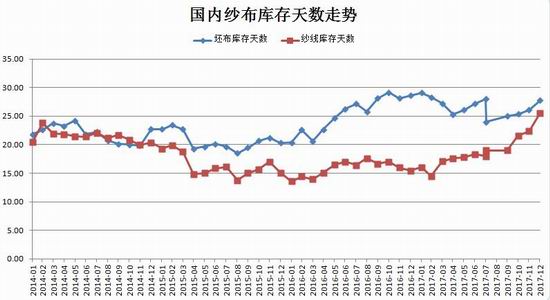

纱布产销方面,据中国棉花预警信息系统对全国90家定点纺织企业调查结果显示:12月纱线产量环比下降1.22%,其中纯棉纱占比减少0.5个百分点;布产量环比减少1.25%,纯棉布占比减少1.45个百分点;布产量环比减少1.25%,同比下滑0.52%,其中纯棉布占比较上月减少1.45个百分点。纱线销售率为90.20%,较上月下滑4.2个百分点。月底,纱线库存约25.56天,较上月增加3.23天;坯布库存约27.76天,较上月增加1天。总而言之,纱产销率延续走弱,布库存量同步上升,主要受到节前纱纺织品囤货而形成坯布库存的不断的累积,整体上看出进入12月份纺纱布等的产销有所减弱的迹象,后期进入春节前夕,大部分纺纱企业放假等原因,将造成纱布产销将进入消费淡季周期。

数据来源:WIND、瑞达研究院

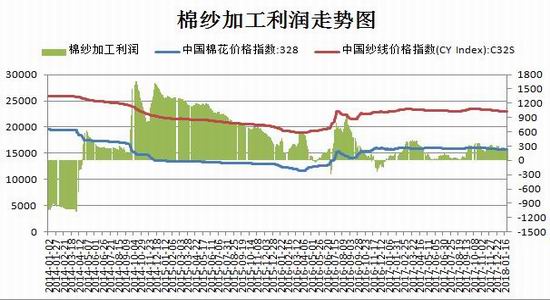

国内纺织企业的库存方面,12月,纺织企业棉花库存继续下降。根据被调查企业棉花库存量和用棉量计算,截止12月31日,纺织企业棉花库存量为66.54万吨,较上月底减少3.92万吨。其中,40%的企业减少棉花库存,10%增加库存,50%保持不变。当月,纺织企业用棉结构基本稳定。据调查,纺织企业新疆棉占总用棉量的74.58%,较上月下降1.36个百分点。被调查企业中,14%增加新疆棉使用比重,15%减少比重,71%维持不变。纺织企业使用进口棉比重为13.23%,较上月上升0.34个百分点。被调查企业中,7%增加进口棉使用比重,12%减少比重,81%使用比重持平。对于下游棉纱成本利润角度看,按照棉纱的成本计算是按照原料皮棉价格减去32支普梳棉乘其支数占比系数再减去相关费用之后的总利润,截止2018年1月24日棉纱的加工利润在200元/吨附近,延续前期减弱的态势,主要是因为今年棉花的收购价格高于往年,加上国内棉花现货价格延续上调,导致目前纱线利润处于较低水平。

数据来源:海关总署、瑞达研究院

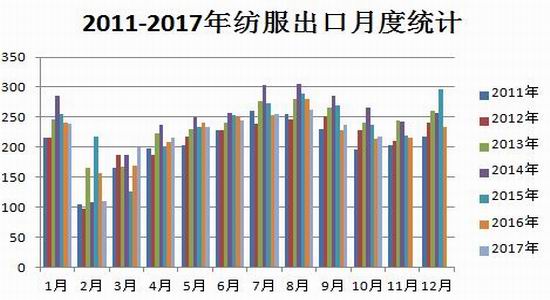

纺织品服装出口来看,据海关数据显示,2017年12月,我国出口纺织品服装约240.16亿美元,同比增加2.5%。其中,出口纺织纱线、织物及制品101.61亿美元,同比增加10.98%;出口服装及衣着附件138.55亿美元,同比减少2.96%。2017年纺织品服装出口总体表现有所好转,扭转了连续两年下降的局面。全年累计出口纺织品服装2669.50亿美元,同比增加1.53%,其中,出口纺织物1097.71亿美元,同比增加4.5%;出口服装1571.78亿美元,同比减少0.4%。从出口同比增速可以看到,纺织品出口形势好于服装出口,主要原因在于发达国家的大批量、中低附加值服装订单转向越南、孟加拉等东南亚国家,对我服装出口造成影响。。

整体来看,今年全国纺织工业有所恢复,棉纺织整体趋势向好,纺纱行业好于纺布环节。今年市场较去年更稳定,主要得益于国家政策的稳定,得益于储备棉轮出的合理安排。储备棉轮出以来,纺织原料进口有明显下降,特别是随着国外棉花价格上升,国内纺织行业优势更加凸显。综合上阐述,我国纺织品出口额延续了上个月的良好局面,但是纺织品服装出口沉重。今年以来,我国外贸发展面临的环境略好于过去两年,近期外贸进出口有望继续回稳向好,但不稳定不确定因素依然较多。加上在“一带一路”倡议之下,我国纺织品服装企业也将迎来更大的市场和机遇。

数据来源:海关总署、瑞达期货

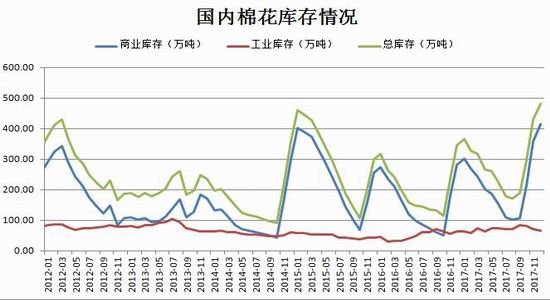

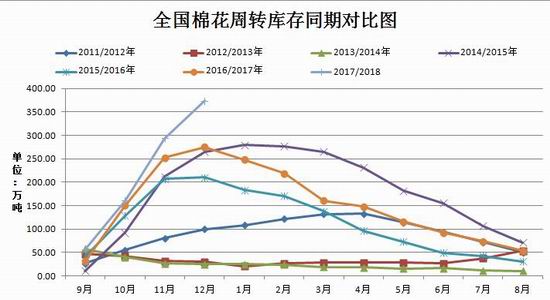

(五)全国棉花库存情况

12月是新棉上市高峰期,市场资源供应量持续增大,而纺织企业采购却依旧谨慎,市场交易整体清淡,供大于求压力明显,月末全国棉花周转库存继续增加。据中国棉花协会棉花物流分会对全国18个省市的186家仓储会员单位库存调查:12月底全国棉花周转库存总量约373.51万吨,较上月增加79.56万吨,增幅27.1%。另外截至12月底,中国棉花协会棉花物流分会监测的内地144家棉花仓库的商品棉周转库存49.42万吨,环比增加7.66万吨,包含新疆棉35.60万吨,已通关进口棉3.38万吨,地产棉10.44万吨。

数据来源:WIND、瑞达研究院

其中内地商品棉而言,截至12月底,中国棉花协会棉花物流分会监测的内地144家棉花仓库的商品棉周转库存49.42万吨,环比增加7.66万吨,包含新疆棉35.60万吨,已通关进口棉3.38万吨,地产棉10.44万吨。

从各省库存分布情况看,山东省库存量仍排首位,为19.30万吨;江苏省10.30万吨,居第二位;河南省7.63万吨,居第三位;此外,河北5.26万吨,湖北2.89万吨,福建1.39万吨,安徽1.09万吨,其他省份在万吨以下。

从库存量变化情况看,大部分省份库存都有所增加,增加的总量为7.66万吨,其中山东、河南、江苏库存量增幅最为明显,分别较上月增加3.46万吨、2.44万吨和2.17万吨,此外,安徽增加0.49万吨,福建增加0.19万吨。库存减少的主要有,江西省库存减少0.49万吨,河北省减少0.34万吨,湖南、陕西分别减少0.18万吨和0.15万吨,其他省份库存变化在千吨以下。

数据来源:WIND、瑞达研究院

数据来源:WIND、瑞达研究院

工业库存方面:截至12月1日,企业棉花工业库存折天数约为38.7天(含到港进口棉数量),环比减少2.6天,同比增加4.8天。推算全国棉花工业库存约66.54万吨,环比增加6%,同比增加3%。全国主要省份棉花工业库存状况不一,广东、福建、山东、江苏省棉花工业库存折天数相对较大,新疆棉工业库存有所下滑而进口棉工业库存占比小幅回升。

(六)储备棉轮出结束

大体上影响郑棉走势主要是储备棉轮出行情。2017年3月6日至9月26日,累计计划出库428.73万吨,累计出库成交313.25万吨,成交率为73.07%;成交平均价格为14728元/吨,折3128价格15278元/吨,成交最高价16790元/吨,最低价11990元/吨,累计成交平均长度为28.2mm,累计成交889家。目前,纯棉纱行情总体回暖,价格继续呈上升趋势。市场人士纷纷看涨现货市场,贸易商计划近期增加储备棉竞拍力度,但纺企反映,由于下游市场消费不旺,他们只能采取随用随买的策略,高质量的棉花依然难求。另外新年度的棉花轮出政策公布将在明年3月份开始,也就意味只有将近3个月不到的时间销售棉花,新年度的销售压力将大大增加。

市场结构性矛盾将逐渐显现,一方面,国内高品质新棉资源趋于紧张;另一方面,国储新规的限制,导致竞拍主体减少,使得轮出新疆棉的成交率仍然保持高位,非棉纺企业禁止竞拍国储棉花,短期储备棉供应将难以满足市场需求的可能性减弱。此外,加上一波环保的结束,港口纱库存处于中等水平,纱库存折天数回升但是工厂坯布库存折天数小幅下滑,叠加下游纱布开机率缓慢回升,纱线及坯布库存持续下降,棉纱市场需求量逐渐回暖迹象凸显。

我们估算,2016/17年度国内棉花当季供需缺口或小于200万吨,以当前储备棉成交率推算,截止9月底储备棉累计成交量或将达到260-280万吨,后期棉价或面临压力。

每日棉花轮出情况

数据来源:中国棉花网

(七)现货方面

12月份,国内棉花供应集中加上临近新年度棉花轮出仅不到1个月时间;春节临近,内地轧花厂开工率并未明显提高。山东地区籽棉市场收购价格在6.4-6.6元/公斤,收购价格较上周无明显变化,轧花厂收购谨慎,不敢有大量库存,多为订单收购加工,国内棉花现货价格受到高品质棉花资源短

缺的影响延续升势。12月底,标准级皮棉价格约15699元/吨,较11月底下跌161元/吨。国产32支纯棉纱月均价为23150元/吨,较上月下跌144元/吨,跌幅约0.62%。截止1月28日,中国棉花价格指数(CCIndex3128B)收于15716元/吨,较11月28日小幅上涨11元/吨;2129B级收于16234元/吨,下跌了1元/吨;2227B级收于14687元/吨,下滑了4元/吨。整体棉花现货价格呈现趋稳态势,但是目前期货价格仍贴水于现货价格,价差处于200元/吨附近,后期价差将延续修复当中。

数据来源:WIND、瑞达期货

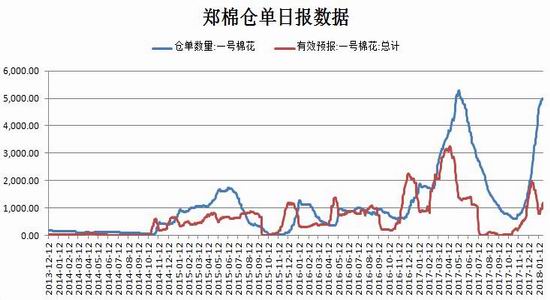

(八)郑交所仓单情况

截至2018年1月24日,郑交所棉花仓单加有效预报总量为6169张,较上个月增加1619张,共计26.53万吨,随着新棉的上市,新棉仓单流入节奏加快,相较于上个月速度加快,目前仓单处于历史偏高水平,说明这段时间仓单延续流入量增加,新棉加工进入中长期,预计后期增长速度有所减缓。其中新疆库的有效预报量要大于内地库的有效预报量。主要原因一方面是因为内地棉花产量本来就比较小,期现货倒挂使得地产棉注册仓单失去动力;另一方面是因为新疆棉运至内地交割预期利润少,风险较大。

数据来源:郑商所、瑞达研究院

(九)期价走势技术分析

郑棉在外盘的利好局面下出现一波反弹,1805合约再次冲高15600上方后回落,连续突破15500元/吨上方后再次下调,对于1805合约而言,从中长期看呈现稳步走势;中长期上方压力位看至15700元/吨;下方测试14700支撑。技术面带动的上涨并没有配合基本面,国内棉花采摘收购基本完工,在在3月储备棉尚未抛储之前,国内贸易商对高品质棉花需求尚可,因此中长期郑棉1805合约仍然稳步上行为主,若冲高至15550元/吨-15700元/吨区间压力凸显,可于此高位继续逢高估空,预测波动为14850-15700区间。

(郑棉1805合约日K线图)

数据来源:文华财经

二、2月份郑棉行情展望

综上所述,新年度全球棉花在增产的预测下,但是1月USDA报告再次下调库存而上调消费和产量,对于国际棉价造成一定的利多。母亲啊美棉净签约出口本年度陆地棉1.53万吨,但被取消4.3万吨订单,装运5.64万吨,显示高棉价抑制了需求,预示的ICE期棉将进入回落的风险,下方关注80美分/美磅的强力支撑。

国内方面,目前3128棉花现货价格持稳为主;国内新棉集中上市并且新棉采购基本完工,距离3月份储备棉轮出时间较近,市场上对棉花的供应相对充足,但是对于高品质棉仍较为稀缺;进口棉方面,由于外棉价格连续强势上涨,使得滑准税进口棉处于倒挂状态,预计后期进口量有所减少的趋势,对于国内棉价有所提振。中下游而言,纱线开机率下降至59.5%,坯布开机率下降至58.2%。纱线库存延续升至15.8%,坯布库存增加0.2%至27.3%。临近年末下游纱线及坯布开机率继续走弱,成品坯布库存小幅增加。综合上,由于纺企前期的储备棉基本用完,供给端新棉增加的压力得到一定的缓解,但是临近春节大部分贸易商在完成前期的订单量,意味着后期纺纱需求偏弱。供应增加的前提下需要需求的配合,建议中长期郑棉期价在15000元/吨下方逢低做多。

三、投资操作策略

短线策略:短线来看,目前1805合约期价处于14900-15560元/吨附近波动。操作上,建议以15000下方逢低做多,若再次反弹至15600上方可增持空单。

中线策略:郑棉期价(1805合约)3月国储棉将进行轮出,市场整体仍受到约束,但下游需求进入消费淡季,后期供需结构矛盾将逐步凸显出来,郑棉有望冲高至15600点位后可做空策略。操作上,建议反弹至15600元/吨上方卖出为主,目标位在15000元/吨。

套利策略:目前跨月套利的合约为1805和1809合约,预计两者价差逐渐扩大,激进者可采取“空1805多1809”的套利。

企业套保:1、下游坯布和纱线库存高企,1月棉花基本完成收购,棉花生产采购积极性不高,棉花生产企业,可卖出棉花套期保值。

2、棉纺织需求企业可少量在远月合约上适当建立多头套保头寸,为未来原料采购进行套保操作,锁定生产成本。

现在位置 >>

现在位置 >>