现阶段美棉出口强劲和印度大量进口外棉主导国际市场,支撑国际棉花价格高位运行。

美国、印度植棉面积的明显增加将对棉花价格的继续上涨形成一定的压力;印度未上市新棉压力后臵,在一定程度上压制国际棉价的上涨幅度。

抛储至今,除却抛储首周,成交均价折328价格平稳运行,略高于国内棉花现货价格指数。同时,供应缺口预期支撑棉花国内棉花价格。这也是目前国内现货价格平稳的一个重要因素。

北半球逐渐步入春播,天气炒作抬头,棉价或将偏强震荡。

一、行情回顾

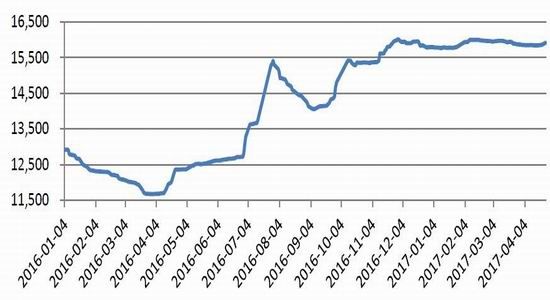

1、郑棉春暖花开,扶摇直上

4月份的郑棉市场可谓是春暖花开:主力合约低位反弹,从最低15159元/吨一路扶摇直,最高涨幅800元/吨。在3月份月报中,我们预计本月郑棉将会反弹。与我们预期有出入的是:我们预计本月郑棉将在美农报告公布后全面反弹,而出乎意料的是国内郑棉主力09合约进入本月即开始反弹。对于本月国内郑棉的全面反弹,我们的理解是利空出尽,但缺乏利好支撑,反弹幅度将受限。不过,本半球逐渐进入播种期,天气炒作抬头,在播种面积和天气炒作中,5月份的国内郑棉市场或将偏强震荡。

图1郑棉1709合约近期走势

图片来源:博易大师,弘业农产品研究所

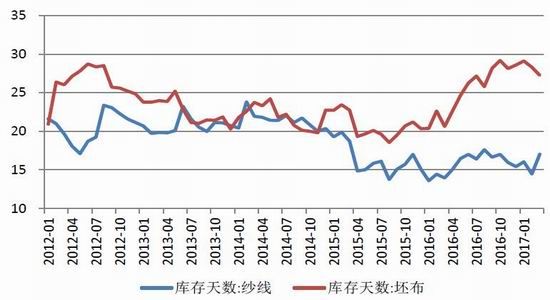

2、现货平稳运行

现货方面,3128B棉花现货价格指数基本稳定。截至本月底,该指数报价15913元/吨,较上个月同期涨17元/吨。纱线价格平稳略跌:C21S纱线到厂价报21900元/吨,较上个月同期跌200元/吨;C32S纱线价格指数报23260元/吨,较上个月同期下降190元/吨;JC40S报24740元/吨,较上个月同期下降190元/吨。

图2C32S纱线价格指数走势

数据来源:wind资讯,弘业农产品研究所

根据统计数据显示,3月份我国纱线库存天数上升、坯布库存天数下降。3月份,我国纱线库存天数为17.04天,环比上升2.57天,同比上升3.09天;坯布库存天数为27.25天,环比下降1.05天,同比上升6.62天。

图3国内纱线、坯布库存变化情况

数据来源:wind资讯,弘业农产品研究所

二、美农报告符合市场预期

4月份美农报告调高全球棉花产量预估12.6万吨,该数据持续8个月遭上调;期末库存预估上调9.4万吨。分国别来看,印度、美国、中国的调整基本符合市场预期。本年度,印度新棉上市进度偏慢,国内供需偏紧,棉价一路飙升,S-6价格与美棉cotlookA棉花价格指数相当,导致印度买南华出口量大幅下滑。本月美农报告调低印度棉花出口量预估10.9万吨。进口方面,一方面因为印度国内棉花价格高,另一方面,印度卢比大幅升值,最终导致美农报告调高印度棉花进口量预估2.2万吨,维持3月份产量和国内消费量预估不变。最终,印度本年度期末棉花库存调增13万吨。美国方面,鉴于美棉强劲的出口数据,美农报告调高美国棉花出口预估17.4万吨,该数据连续4个月调高;维持产量和国内消费量预估不变。本月美农报告分别上调中国棉花产量和期末库存量预估5万吨。

图4除中国外全球棉花供需情况

数据来源:USDA报告,弘业农产品研究所

三、植棉面积预增,利空出尽

USDA3月31日发布的报告预测,2017年美国植棉面积为1223.3万英亩,为2012年以来的最高水平,同比增长21.4%,高于之前农业预期的1,190万英亩。这一消息导致美棉5月合约下跌2.41%,单日百分比跌幅创2016年9月以来的最大值。国家棉花市场监测系统于3月中旬就全国范围棉花种植意向展开了调查,结果显示,2017年全国棉花意向种植面积为4603.8万亩,同比增加219.3万亩,增幅为5.0%,较去年11月的调查结果提升2.8个百分点。近期,中国棉花协会棉农合作分会也发布了对国内植棉意向的调查结果。调查结果显示,2017年全国植棉意向面积为4286.1万亩,同比增长3.79%,比上期预测增加0.94个百分点。美国植棉面积大幅预增,且高于之前预期2.8个百分点,ICE盘面价格走跌。不过,美农报告公布后,市场利空消息暂时出尽,国内外棉盘面走高,尤其是美盘反弹明显。ICE连续合约从美农报告公布后的73.42美分/磅反弹至今79美分/磅左右。而国内棉花种植面积预增基本符合预期,郑棉价格受此影响较小。

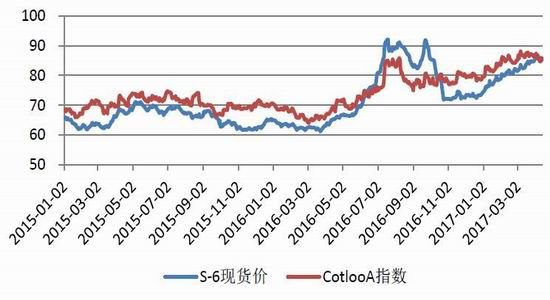

四、美棉出口强劲,印度大量进口外棉

国际方面,美棉出口强劲持续,印度棉大量进口外棉。根据美国农业部的统计,截至4月6日美国2016/17年度棉花净出口累计销售量完成USDA出口预测的99%,高于上年同期的89%。2017/18年度美棉净出口累计签约量同比增长82%。受美棉出口强劲影响,4月份美农报告调高美棉出口量预估80万包至1400万包,出口量预估创六年来新高。目前印度新棉日上市量在1.36万吨左右,印度国内对棉花需求量旺盛,尤其是高等级棉,棉价坚挺。印度卢比对美元创20个月以来新高,S-6现货价格折美棉已与CotlookA棉花价格指数相当,印度大量进口外棉,出口明显下降。市场预期,本年度印度棉进口量将创新高。4月份美农报告继续调高印度棉花进口量预估10万包至230万包,创有史以来新高。该数据由去年最初预估的70万包一路调升至今。同时,美农报告调低印度棉花出口量预估50万包至400万包,较上一年度大幅下降176万包,创八年以来新低。尽管美国下一年度棉花种植面积大幅增加,但现阶段美棉出口强劲和印度大量进口外棉主导国际市场,支撑国际棉花价格高位运行。印度S-6价格11月份一路震荡上行,涨幅14%左右;CotlookA棉花价格指数本年度初震荡上行至今,创2014/2015年度以来新高,涨幅与印度S-6相当。

图5外棉价格走势

数据来源:wind资讯,弘业农产品研究所

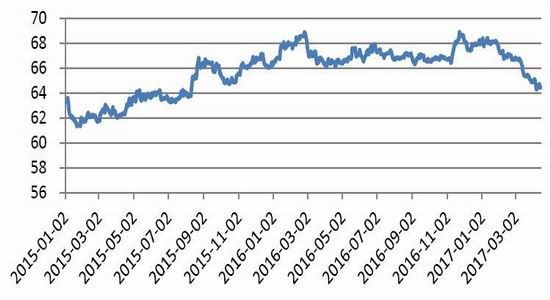

图6美元兑卢比走势

数据来源:wind资讯,弘业农产品研究所

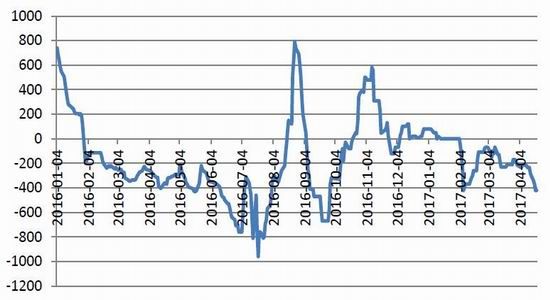

五、储备棉成交价格稳定

有别于去年抛储前国内下游急需补库和流通资源不足,今年抛储前国内供需充足,去年和今年抛储后国内棉花价格走势区别明显。不同于去年的越抛越涨和将近100%的成交率,今年抛储后国内棉花现货价格平稳,成交率跟随挂牌情况波动较大。储备棉抛储以来国内棉花现货价格指数走势稳定,截止本周四,3128B棉花价格指数报15859元/吨,较抛储前略跌95元/吨。3月下旬,新疆棉投放比例明显下降,伴随而来的是成交率的走低。整体而言,储备棉成交率跟随新疆棉投放比例的变化而波动。价格方面,抛储至今,除却抛储首周,成交均价折328价格平稳运行,略高于国内棉花现货价格指数。成交量方面,截止本周一,国储棉累计挂牌106.34万吨,累计成交78.71万吨,平均成交率为74%。

进口棉纱方面,国内外价差继续倒挂。随着印度棉花价格的进一步走高,印度C32S进口棉纱港口提货价与国内C32S纱线价格指数的价差由上个月底的-170元/吨扩大至目前的-420元/吨;C21S港口提货价与国内C21S到厂价的价差由上个月的760元/吨缩小至目前的650元/吨。进口纱的价格优势丧失,支撑国内棉花价格。本年度约有300万吨的供需缺口,较上一年度扩大。且本年度国内外棉纱价格倒挂,外纱进口量较难超越上一年度的进口量。保守估计,今年储备棉抛储成交量至少与去年相当。供应缺口预期支撑棉花国内棉花价格。这也是目前国内现货价格平稳的一个重要因素。

图7储备棉抛储成交情况

数据来源:中国棉花信息网,弘业农产品研究所

图8进口棉纱港口提货价:印度JC32S与国内C32S纱线价格指数价差走势

数据来源:wind资讯,弘业农产品研究所

六、行情展望

如文中所述,美国植棉面积大增,后期美棉播种面积较31日公布的数据明显增加的可能性较小。而国内棉花供需缺口较大,播种面积的小幅增加对国内棉花供给影响甚微。印度国内棉价高位,预计植棉面积增加,具体数据还未有涉及,不过对全球乃至中国棉价的影响作用有限。至此,植棉面积的利空影响暂时出尽。国内方面,棉花供给充足,政策暂无变化。储备棉基本上保持每个交易日3万吨的投放量,而截止上个月底,国内工业库存和商业库存合计277万吨,现阶段国内供给充足。目前支撑国内郑棉价格上涨的因素似乎仅有利空出尽和供给缺口预期。其中,供给缺口预期目前对市场上涨的强支撑在现阶段还无法体现。同时,政策也是一个较大的变数。如果后期储备棉抛储时间延长,那么,供给缺口预期对棉价的支撑力度将大打折扣。

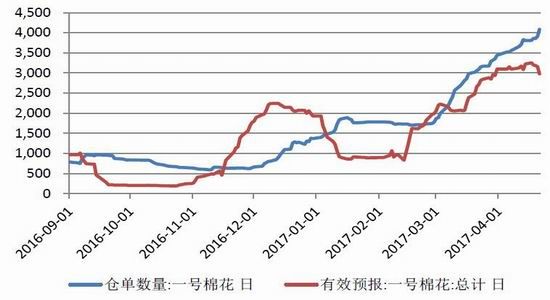

美国、印度植棉面积的明显增加将对棉花价格的继续上涨形成一定的压力;印度国内新花上市进度同比偏慢,印度大量进口外棉,在印度本年度国内消费量没有显著提升的情况下,印度未上市新棉压力后臵,在一定程度上压制国际棉价的上涨幅度。国内方面,郑州商品交易所棉花仓单继续增加。虽然近期增速明显放缓,不过总量仍创7年来新高。截止本周一,郑棉市场仓单加有效预报供给7064张,折棉花28.26万吨,对郑棉市场形成压力。北半球逐渐步入春播,天气炒作抬头,棉价或将偏强震荡。

图9交易所棉花仓单注册情况

现在位置 >>

现在位置 >>