一、2010/2011年度全球棉花市场延续供不应求格局

2010年4月1日,ICAC公布的最新供需预测显示,虽然全球棉花产量增加,但供不应求格局持续。2010/2011年度全球棉花面积将同比增加8%至3260万公顷,这是近3个年度来首次出现反弹,但仍未超过近30年来的平均值3300万公顷。下年度美国植棉面积将增加15%至430万公顷,收获面积预计增加24%至390万公顷。此外,中国、印度和巴基斯坦等产棉大国的种植面积也均有增加。

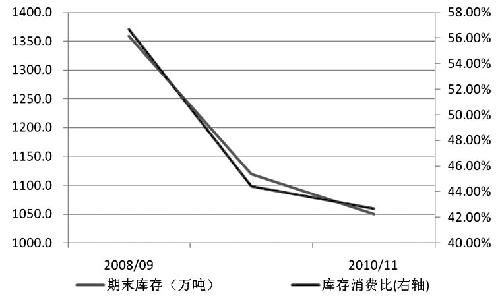

2008/2009年至2010/2011年全球期末库存和库存消费比走势图

如果天气良好,下年度全球单产有望增加4%至759公斤/公顷,接近五年平均值。按此单产计算,全球产量将增加12%至2474万吨。其中中国产量为719万吨,较本年度增加6%;美国产量将大幅增加37%,至362万吨;印度产量增加8%,至552万吨;此外,巴基斯坦、巴西、乌兹别克、土耳其和澳大利亚产量也有增加。

与此同时2010/2011年度全球纺织消费将增长2%至2457万吨,中国消费小幅增加2%至964万吨。2010/2011年度全球期末库存为1050吨,较本年度减少2%。中国减1%至314万吨;美国增24%至84万吨。

全球的库存消费比由2009/2010年度的42.9%略降至42.7%;美国的库存消费比由2009/2010年度的20.4%升至24.2%,尽管略有回升,但仍维持历史低位。2010/2011年度我国产量为719万吨,消费量为964万吨,供给缺口仍将达到245万吨,库存消费比仍将略降1%至33%,维持较低水平。下年度Cotlook A指数平均值为82美分/磅,较本年度高7美分。

中国相关机构对于国内2010/2011年度棉花种植面积的预估则更为谨慎。中棉所3月30日公布的2010年棉花种植意向调查报告显示,2010年全国植棉意向减少3.5%,比1月降低1.4个百分点。据监测,今年全国植棉意向呈减少走向,面积比2009年同期减少3.5%。据3月对122个优质棉样本县(团)、223个乡(镇)、351个村、3256个植棉户的监测结果,持平户占51.8%,比1月增2.0个百分点;增加户占29.0%,比1月增2.9个百分点;减少户占18.7%,比1月减0.8个百分点。尚有观望等待农户占0.4%,比1月减0.7个百分点。预测意向植棉面积减3.5%,比1月减低1.4个百分点,预测植棉面积将下滑到7202万亩(国家统计局7425万亩,减223万亩)—7325万亩(中国棉花生产预警监测7552万亩,减227万亩)。另外,3月中旬据农业部预计,2010年棉花种植面积将基本稳定,2010/2011年度我国棉花供给情况仍不容乐观。

二、连续两年供不应求前提下市场情况回顾与启示

基于目前权威机构的预测,全球棉花市场2009/2010-2010/2011连续两个作物年度的供不应求格局已经形成,那么这种状况意味着什么,让我们从历史供需平衡表和美棉期货历史走势中寻找答案和启示。

我们选取了全球和美国的库存消费比与美棉期货历史走势图进行比较,选择美国是因为作为全球棉花的定价中心,它的供需情况的变化直接对美棉期货构成主要影响作用。1970年代以来,全球与美国连续两个作物年度库存消费比同时下降的情况发生过4次。而这4次的库存消费比连续两年下降,对应的也正是棉花市场历史上4次冲击价格高点的强势行情,这4次行情的强度,要明显高于由于整体通胀所引发的另外三次牛市行情。

美国/全球库存消费比与ICE期棉近月合约对比

而进入2010/2011年度,我们又面临这种共振局面,不过情况稍有不同的是,此次为美国先出现连续两年库存消费比下降(2008-2009年),而全球随后出现(2009-2010年),但至少这种规律的发现,使得我们对于此次棉花牛市的强度和长度,都进一步增添了信心。

三、中国纺织品需求景气持续

棉花是纺织工业的主要原料,也是广大人民的生活必需品,棉纱、棉布和服装还是出口创汇的重要商品。从近期情况来看,中国棉花的纺织服装需求明显触底回升,2009/2010年度1000万吨以上的棉花消费总量有望实现。

1.纺织行业景气恢复

中国纺织服装行业触底回升。2009年一季度纺织业和纺织服装鞋帽制造业的行业景气指数降至1999年以来最低值,分别为89.4和109.6。此后,随着经济的逐渐回暖,纺织行业景气指数逐渐回升,截至2009年4季度,纺织业和纺织服装鞋帽制造业行业景气指数已回升至119.3和136,且仍保持上涨势头。

受经济危机影响,2008年纺织业城镇固定资产投资总额较2007年仅微增3.28亿元,增速较危机前有所减缓。然而2009年投资总额重新回到增长轨道,较2008年增长234.05亿元。

2004年2月-2010年2月纺织业城镇固定资产投资总额月度累计值(单位:亿元)

在纺织业固定资产投资总额持续回暖下,我国月度纱、布产量自2009年3、4月见底以来保持了反弹态势,尽管外围经济仍处于经济危机的波及中,需求仍然较弱,但我国主要纺织品生产增速则逐步恢复到经济危机前的水平。

随着产能的扩张和经济的好转,纺织品及下游产品产量增速逐步恢复至经济危机前的水平,而且从下图来看,产能的扩张并没有引起产能的过剩,相反棉布期末库存可供销售天数逐年减少,尤其是2009年四季度期末库存可供销售天数已下降至14天。

1998/2009年度棉布期末库存可供销售天数(单位:天)

在主要纺织品产量增长的同时,纺织业与其下游服装、鞋、帽制造业盈利能力也在逐步增加,自2000年以来,一直保持节节攀升的势头。整条产业链保持了健康快速发展,也使得对于棉花的需求逐年增加。

国家统计局于2010年3月26日公布2010年2月工业行业经济效益数据。今年前两个月规模以上工业企业实现主营业务收入85558.60亿元,同比增长39.7%,实现利润4867亿元,增119.7%。纺织业收入和利润分别增长27.50%和85.50%,毛利率和利润率分别为11.42%和3.88%;服装鞋帽行业收入和利润同比增长23.44%和26.14%,继续保持较高增长。

2001-2009年纺织业与纺织服装、鞋、帽制造业利润总额月累计值(单位:亿元)

2.出口外销情况

随着金融危机负面影响的扩大,2009年服装的出口开始受到实质性的影响,出口量十年以来首次下跌。其中占主要份额的针织、梭织服装的合计跌幅达到13.6%。2009年,我国纺织品全年出口下降8.3%,其中各类商品的下降幅度随加工程度的递增而逐步缩减,纱线下降最多,降幅为17.8%,面料次之,降幅为11.5%,制成品则仅下降了1.4%。服装下降10.6%,降幅超过纺织品。

2008-2010年我国纺织品与服装出口情况

我国纺织品的出口与美国、日本等主要的出口国家的纺织服装销售情况相关,我们可通过这些国家的纺织服装零售数据间接分析我国纺织品的出口形势。去年我国纺织服装产品在美国市场占了四成份额,在日本市场占近八成份额,国际竞争力依然保持强劲,纺织服装出口累计增速出现逐月回升趋势。进出口数据显示,今年1—2月,我国纺织品服装出口总值为282.42亿美元,同比增长28.98%。

在主要的纺织品出口国中,除日本外,美国和德国销售月度数据同比均处在上升态势,尽管月环比增速仍有一定反复,但仍以向好为主。我们认为国内纺织品服装出口产品价格未来将继续上涨,无论是从成本推动,还是全球经济好转形成需求拉动,都为国内纺织服装出口价格上涨提供了条件。在欧美需求探底的环境下,目前国内出口型企业生产订单在逐渐增加。当前欧美经济虽有第二次探底的风险,但是就业率指标企稳,并有转好迹象。在就业率好转的情况下,消费需求将逐渐回升,特别是经过了一年多的服装消费萎缩,服装需求将在更大程度上呈现刚性需求拉动。因此未来国内纺织服装出口型企业的订单量不会同比下降。目前,美国服装库存数据自2008年中以来一路走低,已达到自1992年以来的最低水平,随着就业数据的逐渐走好,未来有可能触发补库需求。

现在位置 >>

现在位置 >>