2月份,上游PX价格冲高回落,原料成本区间上抬,PTA装置开工回升及下游需求恢复缓慢,PTA期价呈现冲高回落的走势。3月份,上游原油高位震荡,亚洲PX二季度集中性检修预期,成本支撑期价,而PTA装置开工负荷较高,供应增加压制期价上行空间,预计PTA期价将呈现区间震荡趋于回升走势,PTA1705合约有望以5400-6000区间波动为主。

一、基本面分析

1、宏观经济方面

国家统计局公布的经济数据显示,1月份,中国制造业采购经理指数(PMI)为51.3%,较上月回落0.1个百分点。其中生产指数为53.1%,比12月份回落0.2个百分点;新订单指数为52.8%,比12月份回落0.4个百分点;新出口订单指数为50.3%,比12月份上升0.2个百分点;原材料库存指数为48.0%,与12月份持平;产成品库存指数为45.0%,比12月份上升0.6个百分点;采购量指数为52.6%,比12月份上升0.5个百分点。1月份制造业PMI连续第二个月出现回落,但总体仍然位于高位,回落的主要原因除了库存仍然处于低位以外,新订单小幅下滑也是原因之一,而库存指数处于低位一方面可能指向企业预期需求将出现下滑,另一方面指向未来补库存需求增强,不过从新订单指数和新出口订单指数上并未看出企业预期需求下滑的迹象,因此未来制造业PMI由于补库存需求导致的向好可能性更高。

央行[微博]数据显示,1月份,人民币新增贷款2.03万亿元,比上月多增9900亿元,较上年同期减少4800亿元;社会融资规模增量为3.74万亿元,分别比上月和去年同期多增2.1万亿元和2642亿元;货币供应量M1和M2同比增长14.5%和11.3%,分别较上月下降6.9%和与上月持平。当前全球经济继续复苏,通货膨胀水平上行,通胀预期强化,2017年美联储第一次加息预期开始逐渐强化。在这样的国际宏观环境下,人民币贬值预期也会随之强化,对国内货币政策形成制约,迫使央行适当收紧流动性和维持利率高位刚性。

2、上游原料走势

2月份国际原油价格呈现区间震荡的走势,WTI原油价格处于51美元/桶至56美元/桶区间波动,布伦特原油价格处于54美元/桶至58美元/桶区间运行,美国原油与布伦特原油价差处于2-3美元区间波动;石脑油价格呈现震荡回落,从528美元/吨回落至503美元/吨CFR日本;亚洲地区的MX价格也震荡回落,从740美元/吨下跌至693美元/吨FOB韩国。亚洲地区的PX价格区间震荡,处于895美元/吨至912美元/吨FOB韩国。截止2月22日,石脑油的利润回落至65美元左右,MX的利润回落至135美元上方。PX工厂的利润回升至110美元左右,PX-石脑油价差处于390美元左右。

PX合同货方面,韩国SK3月PX倡导价格执行970美元/吨CFR,较2月ACP价格上调70美元。埃克森美孚3月PX倡导价格执行980美元/吨CFR,较2月ACP价格上调80美元。2月ACP价格执行900美元/吨CFR。中石化[微博]化工销售华东分公司2月份PX合约货结算价格执行7545元/吨(7500元现款价),较1月结算价上涨435元/吨。

装置方面,韩国SK蔚山40万吨PX装置于2月初重启。日本JX位于Mizushima的3#23万吨PX装置2月初开始停车检修50天左右。台塑位于麦廖的1#芳烃装置计划3月份停车检修至少10天,3#装置计划4月份停车检修45天。1#装置PX产能在28.7万吨,3#装置PX产能在90万吨。阿曼芳烃位于苏哈的82万吨PX装置计划3-4月停车进行45天的检修。

截止2月下旬,亚洲PX装置开工率维持在76%左右,国内PX装置开工率在78%左右,3月下旬开始,亚洲PX装置逐步进入集中检修,据估计二季度亚洲PX计划检修产能约有800万吨左右,而2015年和2016年二季度检修产能都只有450万吨左右,远高于往年同期水平;PX装置的超量检修必将使得PX供应显著收紧;而上半年PTA检修产能为654万吨,换算影响PX产能428万吨,明显低于PX的检修产能877万吨;PX供应将可能出现阶段性紧张。PX的加工价差有望回升,预计PX价格将趋于强势震荡。

3、PTA供需状况

截至2017年2月,国内PTA产能共计4890万吨,四川蓬威石化90万装置于2月中旬重启投料,2月下旬出产品,亚东石化70万吨PTA装置17日因为意外故障停车,预计3月初重启。佳龙石化60万吨装置2月底计划检修。3月份仪征石化PTA装置有计划停车,其余装置暂时没有检修计划出台。目前停车的闲置产能约有1200万吨,实际有效产能为3690万吨。

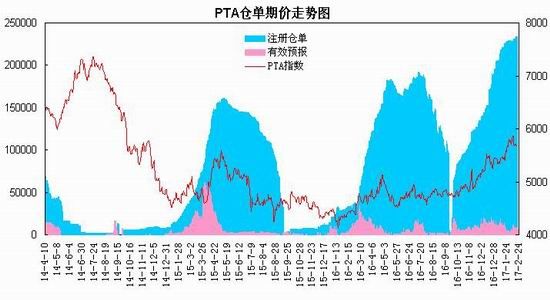

根据国内各PTA厂家装置运行负荷计算,2月PTA装置平均负荷处于75%左右,较1月份的76.7%小幅回落1.7个百分点。当前PTA厂家库存维持在1-5天左右;截止2月23日交易所仓单为234242张,有效预报为6759张,总计约有120万吨左右。

PTA合同货方面,中石化、恒力石化2月PTA结算价格执行5950元/吨,较1月份上调430元/吨。恒力石化3月PTA挂牌价格执行6100元。

国内PTA现货市场呈现冲高回落的走势。截止到2月24日PTA华东市场报价在5510元/吨,较上月下跌约30元/吨;外盘现货价格报至690美元/吨,较上月上涨约38美元/吨。2月份亚洲PX价格处于888-932美元/吨区间,按500元/吨的加工费计算,2月份PTA动态生产情况处于盈利50至盈利350元/吨区间,PTA生产商盈利较前期有所改善,2月下旬,受现货价格回落影响,整体加工利润缩窄,成本支撑趋于增强。

4、聚酯化纤市场

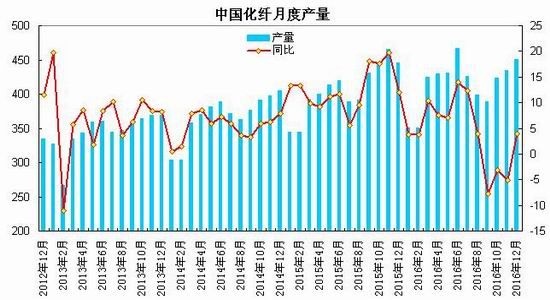

截止2月24日,聚酯切片装置的平均开工率在67%附近,涤纶长丝装置的平均开工率在70%左右,涤纶短纤装置的平均开工率在68%左右。江浙织机综合开机率为66%,与上周上升19%。具体到各专业生产基地来看,盛泽喷水整体开工80-90%;长兴喷水开工率50%;萧绍圆机整体开工率60%,常熟经编开工率50%,海宁经编开工率80%。江浙主流涤纶长丝工厂的库存天数在12-25天,其中POY在12.5天附近的水平、FDY在19天附近,DTY在25天附近。聚酯切片行业库存天数为3-4天,涤丝行业库存出现回升。整体上,聚酯开工较为稳定,下游织造综合开机逐步回升,目前受库存回升影响,下游采购积极性放缓,关注3、4月份行业小旺季需求状况。

5、下游状况

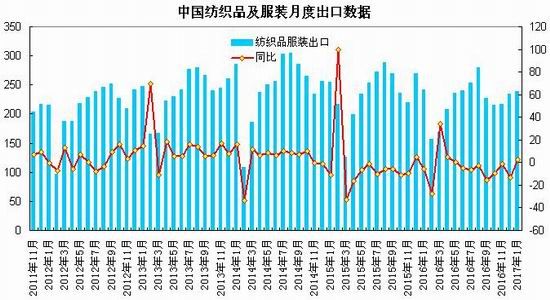

海关总署发布的数据显示,1月,我国纺织品服装出口额为239.04亿美元,环比增长2.01%,同比增长2.5%。其中,纺织品(包括纺织纱线、织物及制品)出口额为95.84亿美元,环比增长4.68%,同比增长3.5%;服装(包括服装及衣着附件)出口额为143.2亿美元,环比增长0.3%,同比增长1.85%。

受益人民币汇率贬值、外需回暖、去年低基数等因素影响,纺织品服装在连续两年下降后恢复增长,1月同比增长2.5%,按人民币计增长10.2%,较2015-2016年间出现改善,人民币贬值对纺织品服装出口拉动有所显现。

二、观点总结

综上所述,国内经济表现企稳,在通胀上行的压力下,央行货币政策趋于中性偏紧;上游原油价格强势震荡,二季度亚洲PX装置检修,供应趋紧预期有望支撑亚洲PX价格,整体加工价差回升,成本端对PTA构成支撑。供需方面,国内PTA装置开工率上行至75%左右,蓬威石化PTA装置重启,整体供应回升,交易所仓单增至120万吨上方;下游需求方面,江浙地区织造企业开工率逐步回升,聚酯开工率高于往年同期水平,关注3月份下游需求恢复状况。

整体上,亚洲PX二季度集中性检修预期,成本区间上抬驱动期价上涨,而PTA装置开工负荷较高,供应增加压制期价上行空间,预计PTA期价将呈现震荡回升走势,PTA1705合约有望以5400-6000区间波动为主。

三、操作策略

亚洲PX二季度集中性检修预期,成本对PTA价格支撑较强,而PTA装置开工负荷处于较高水平,交易所仓单处于高位,下游需求恢复一般,短期期价面临震荡,目前交易所PTA仓单24万张左右,但1705合约持仓220万张左右,单边持仓110万张左右,数量较大的期现套利盘需要继续注册仓单交割,或者平仓,一旦空单平仓将有望提振期价上行,中线仍有望趋于震荡回升走势,PTA1705合约可采取回落做多的策略。技术上,PTA1705合约预计在5400-5500一线有较强支撑,上方面临5800-6000关口压力,预计3月份主要处于540-600区间波动。

1、短线策略

2月份PTA主力合约呈现冲高回落走势,月度波动幅度在400左右,月度波动幅度在7.5%左右,周度波动幅度在100-270区间,周均波动幅度约170左右,日线波动幅度在52-174区间,日均波动幅度约95左右。预计3月PTA趋于震荡回升走势,建议日内交易以50-140区间为宜,周度交易以120-220区间为宜;注重节奏的把握及仓位控制,作好资金管理,具体操作可参考研[微博]究院每日分析提示。

2、中线交易策略

(1)资金管理:本次交易拟投入总资金的15%-25%,分批建仓后持仓金额比例不超出总资金的30%。

(2)持仓成本:PTA1705合约采取回落做多策略,建仓区间5400-5500元/吨,持仓成本控制在5450元/吨左右。

(3)风险控制:若收盘价跌破5300元/吨,对全部头寸作止损处理。

(4)持仓周期:本次交易持仓预计2个月,视行情变化及基本面情况进行调整。

(5)止盈计划:当期价向我们策略方向运行,下方目标看向5900元/吨。视盘面状况及技术走势可滚动交易,逐步获利止盈。

(6)风险收益比评估:预期风险收益比为3:1。

【风险因素】

1、上游原油、PX出现大幅下跌,将打压期价。

2、PTA装置开工率继续上升,供应压力增强。

3、美联储加息,流动性趋紧,将打压市场人气。

3、企业套保策略

三季度以来,大型的PTA生产企业以500元/吨的加工费计算,处于盈亏线上下波动,盘面动态利润区间上升至100至250元/吨,PTA生产企业可在盘面动态利润高于180元/吨时,逐步建立空单套保头寸,防范未来PTA价格下跌的风险,锁定加工利润。

现在位置 >>

现在位置 >>