内容提要

春节期间外盘,特别是油价无较大变化,内盘TA交易气氛偏淡,装置也无意外变化,产业链整体表现清淡,逸盛(宁波)220万吨/年装置按计划进入检修,预计2周,下游聚酯的节后复产多在2月4日-15日期间,2月TA供需格局仍与节前估计相近,1-2月社会库存将有所累加45万吨左右,但社会库存目前的绝对值以及未来预计的增幅在往年同期中都是偏低的。成本端上,日韩PX工厂大火,涉及百万吨以上产能检修2周左右,PX现货价格应声上涨,同时2月ACP谈成在900美元/吨,成本端继续上抬,PTA现货依然维持易涨难跌格局。

操作建议上,在经过节前一段时间盘整后,节后TA再度上扬,走势形态上维持上升态势,加之基本面供需虽然宽松但较往年偏强,以及成本端再度上抬,TA仍维持易涨难跌格局。按上次上涨行情的时间周期估计,目前已进入上涨周期后半,前期趋势多单可继续持有,可在5日均线下穿10日均线或RSI历史高位处或5785处适当止盈,前期空仓的可在回落至5日均线下方时入多。仅供参考。

1、PTA

1.1生产与库存方面

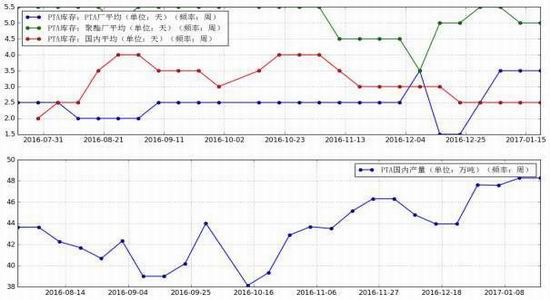

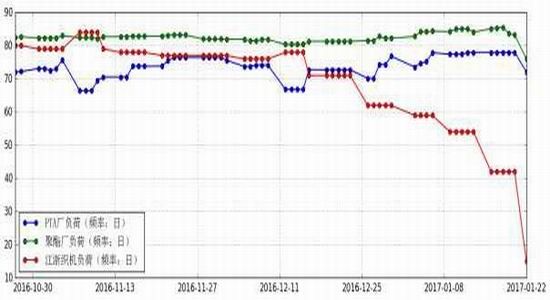

1月份,恰逢春节假期,PTA产业链表现以平淡为主,现货内盘PTA涨220元/吨,TA05合约涨200元/吨,价格稳步走高,但相对其它工业品,涨幅仍然较低。生产方面,全月装置检修较少,仅有零星装置因意外故障而临时停车,1月月均负荷在78%附近,月产量约为305-310万吨。

需求上,下游聚酯在1月下半多进入春节检修,对TA需求适度回落,1月整月负荷约在81.5%左右,聚酯产量在315-320万吨,对应TA需求在270-275万吨。显然,1月TA供给严重过剩,仅1月社会库存约积累35万吨左右。

进入2月份,TA供需情况预计较1月有所好转,一方面是聚酯工厂在节后多进入复工状态,另一方面则是TA部分大装置有年度检修安排,同时小装置也有零星检修。从已知的检修计划来看,逸盛年产220万吨TA装置预计将检修2周左右,而福建佳龙年产60万吨装置也有检修计划。而蓬威石化90万吨/年装置则有复产征兆,预计在2月中旬下半会有合格品产出。TA整体负荷约降低近5%,2月产量约在265万吨上下。

需求方面,根据之前的检修计划,聚酯工厂复工在2月6日-15日之间逐步展开,因此预计2月整月聚酯负荷在78%附近,月产量在300万吨附近,对应TA需求约在255万吨上下。总体估算,2月社会库存约累积10万吨左右,加上1月的35万吨,考虑TA净出口以及非聚酯需求方面每月大体相当,春节前后TA社会库存约积累45万吨左右。

综合评估来看,1-2月PTA供需宽松,社会库存约积累45万吨,结合往年供需情况来看,往年1-2月PTA社会库存均是增加态势,2017年相对而言增加较少,仅45万吨左右,而2014年和2015年均增加了55万吨以上的社会库存,另外2016年年底社会库存绝对值不高,仅160万吨左右,因此虽然1-2月TA供需宽松,但相对往年来说,供需结构仍然较好。

表1:往年春节前后TA社会库存积累一览(万吨)

数据来源:CCF,兴证期货研发部

图1:PTA库存持稳,周产量增加

数据来源:WIND,兴证期货研发部

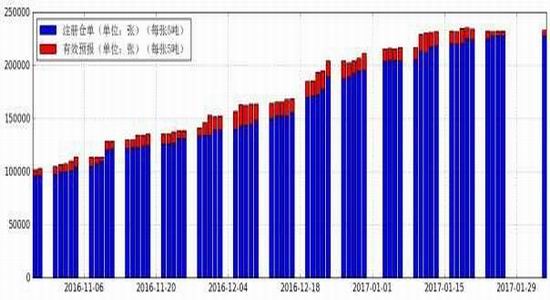

图2:仓单高位持稳

数据来源:WIND,兴证期货研发部

表2:近期装置变动一览

数据来源:CCF,兴证期货研发部

1.2企业利润方面

1月PTA现货月均价5306元/吨,较2016年12月大幅提高164元/吨,PX现货月均价在884美元/吨CFR中国台湾,1月ACP在850美元/吨,PTA加工差月均计算,现买现做在580元/吨附近,ACP买家在672元/吨附近。企业利润较12月有明显好转。

2月份,PTA成本方面,2月ACP达成在900美元/吨,较1月上涨50美元/吨,ACP成本上抬270元/吨。主要原因或来自于日韩两个PX工厂在1月发生了意外火灾,涉及PX产能在百万吨以上,检修时间或在1到2周左右。在工厂故障后,PX价格也迅速上抬,截至上周五,CFR中国台湾PX价格在919美元/吨。另外2017年亚洲PX检修多安排在3-5月,2月检修较小,同时今年涉及PX产能较往年多近200万吨,未来PX供需偏紧,PX价格呈现易涨难跌,这也使得PTA成本支撑较为坚实。2月份PTA现货月均价或继续上抬,而由于社会库存整体累积,加工差大幅增加可能性不大。

图3:裂解价差适度回升,PTA加工价差涨幅较大

数据来源:WIND,兴证期货研发部

图4:节前PTA负荷小降,聚酯及终端大降,预计节后逐步恢复

数据来源:WIND,兴证期货研发部

2、PTA下游—聚酯工厂

1月份,下游聚酯产品价格整体呈现高位回落态势,价格自月初峰值逐步回落,产销由于春节放假以及终端买涨不买跌的心态下,也出现较明显回落,仅有月末个别交易日出现终端备货。大部分时间交投气氛清淡,整月平均在75%附近,各聚酯产品库存也因此有明显增加。聚酯切片方面,价格走势大体持稳,月均价而言,半光切片在7653元/吨,有光切片在7522元/吨,分别较2016年12月上涨161元/吨和108元/吨。

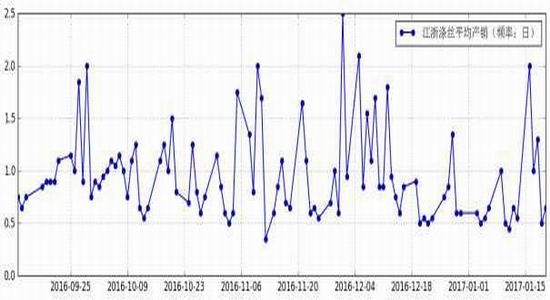

涤纶长丝方面,价格走势则呈现高位回落态势,截至月底POY150D/48F、FDY150D/96F、DTY150D/48F分别较月初回落150元/吨、805元/吨和235元/吨。现金流而言,其中切片转负,长丝盈利收缩至100-300元/吨。

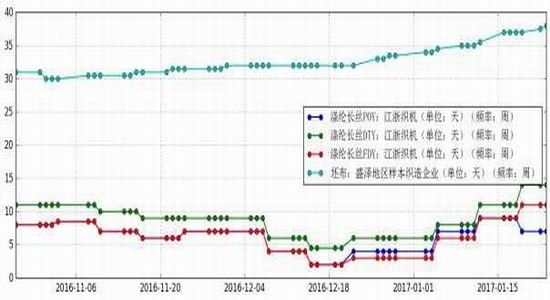

涤纶长丝产销上,由于终端放假以及买涨不买跌,1月产销回落较为明显,月均仅在75%左右,仅部分交易日出现终端备货,产销回暖。库存上,几大涤纶长丝品种库存均出现明显上升,月均而言,POY、FDY、DTY库存分别在5.86天、11.08天和14.89天,较2016年12月而言上升3.47天、7.06天和6.43天。

2月份,涤纶供给上,从目前安排的检修计划来看,聚酯工厂多集中在2月4日-15日之间复工,节前聚酯负荷约降至75%,随着节后逐步复工,2月整月聚酯负荷或维持在78%附近。而终端纺织复工将来得更缓慢一些,多数纺织工厂均安排在元宵之后复工。另外,节前纺织工厂普遍有备货,主流备货在10-15天左右,个别在一个月附近,也有少数因回款困难仅备货在一周左右。鉴于终端复工较慢以及节前有较多备货,产销或仍维持偏低状态。涤纶价格方面,供需偏宽松,涤丝价格或继续回落。

图5:涤丝加工差维持高位

数据来源:WIND,兴证期货研发部

图6:长丝产销维持较高水平

数据来源:WIND,兴证期货研发部

图7:长丝库存以及盛泽地区坯布库存均明显增加

数据来源:WIND,兴证期货研发部

3、PTA下游—纺织终端

1月份,传统淡季以及春节假期,轻纺城成交量稳步回落,月初峰值600万米,目前仅在400万米附近,与往年情况相似,在旺季高点之后,市场整体转弱势头,2月份再度向上突破的概率也不是太大,但3月份起进入春夏旺季,轻纺城成交量或有明显增加。另外价格上,盛泽地区化纤面料价格整体走弱,2月预计仍将维持震荡走弱。

图8:面料价格走弱,轻纺城成交量走低

数据来源:WIND,兴证期货研发部

4、PTA与其它品种的联动

1月份,原油市场整体区间震荡。月初,石油输出国组织(OPEC)和非OPEC产油国减产协议正式生效,美元受一系列强劲经济数据提振大涨,此外美国公布汽油和馏分油库存意外猛增也拖累油价下行,但受沙特阿拉伯已经减产以履行石油输出国组织(OPEC)减产协议的消息提振,油价跌幅不深。月中,伊拉克南部油港原油出口创纪录新高令市场对石油输出国组织(OPEC)的减产前景表示担忧,不过美元回落以及俄罗斯实施减产的消息依然为油价提供了一定支撑月底,美元重挫为油价反弹带来利好,不过由于对俄罗斯在下半年提升原油产量以及对美国石油产商扩大生产的悲观预期影响,油价反弹不多,整月油价以震荡为主。

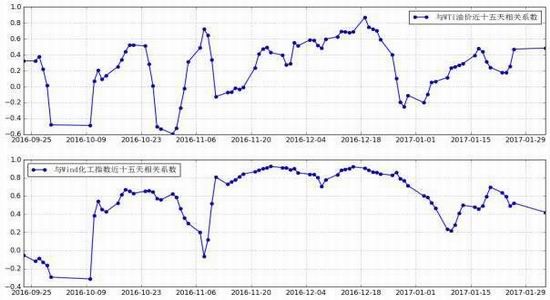

从TA主力合约与WTI油价滚动相关系数来看,近期相关系数有所回升,绝对值仍低,指导意义有限,但油价的剧烈变化,特别是国内夜盘收市后的大涨大跌,仍会影响TA短期走势。

图9:TA期价与WTI油价、WIND化工指数近十五天的相关系数

数据来源:WIND,兴证期货研发部

5、操作建议

春节期间外盘,特别是油价无较大变化,内盘TA交易气氛偏淡,装置也无意外变化,产业链整体表现清淡,逸盛(宁波)220万吨/年装置按计划进入检修,预计2周,下游聚酯的节后复产多在2月4日-15日期间,2月TA供需格局仍与节前估计相近,1-2月社会库存将有所累加45万吨左右,但社会库存目前的绝对值以及未来预计的增幅在往年同期中都是偏低的。成本端上,日韩PX工厂大火,涉及百万吨以上产能检修2周左右,PX现货价格应声上涨,同时2月ACP谈成在900美元/吨,成本端继续上抬,PTA现货依然维持易涨难跌格局。

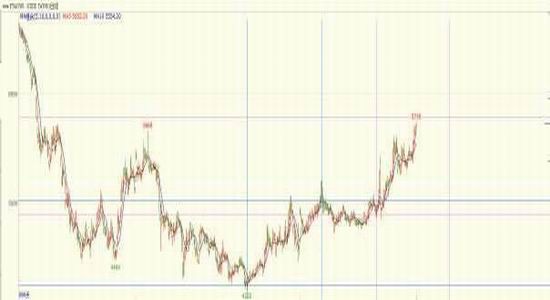

操作建议上,在经过节前一段时间盘整后,节后TA再度上扬,走势形态上维持上升态势,加之基本面供需虽然偏弱但较往年偏强,以及成本端再度上抬,TA仍维持易涨难跌格局。按上次上涨行情时间周期估计,目前已进入上涨周期后半,前期趋势多单可继续持有,可在5日均线下穿10日均线或RSI历史高位处或5785处适当止盈,前期空仓的可在回落至5日均线下方时入多。仅供参考。

图10:TA1705日K线图

数据来源:文华财经,兴证期货研发部

现在位置 >>

现在位置 >>