原油市场有持续反弹的概率

年初,市场非常担心美国原油库存会涨库,使得一季度市场上涨总是犹犹豫豫。但目前时至7月,基本上我们已经可以告别这种担忧。目前已经步入季节性的消费旺季,原油库存的下降将得到持续。总得来看,目前全球原油市场正走向再平衡的过程中,在接下来的三季度,似乎没有什么值得担心的,包括美国的产量和库存的问题,都暂时无忧,原油市场还可以继续期健康的反弹道路。

G20峰会影响聚酯产业链

虽然G20峰会到8月底才开会,且会议时间仅有半个月的时间,但是目前市场已经开始对会议的影响有所关注,从目前的市场价格短线走强来看,G20峰会的影响不容小觑。

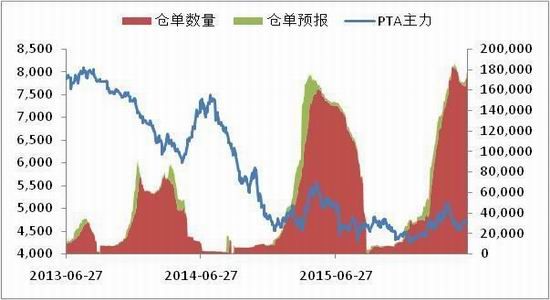

目前PTA产业链的变化并不大,加工费用依然处于较低位置,部分企业正在亏损,开工率维持较低位置。下游需求稳中向好,未来供需压力不大。但由于今年上半年有段时间有段时间期货升水较高,导致期货仓单处于历史高位,对市场形成压制。

一、上半年PTA走势回顾

今年上半年,PTA市场走势呈现倒L型走势,1月份至4月底,PTA强势上行,但5月份开始回落,目前整体重心小幅上移。但相比其他商品的走势,可以说今年PTA期货市场表现的非常平静,没有出现较大的波动。

1-4月份的上涨过程,和整体大宗商品市场的反弹完全同步,但幅度要小很多。主力合约1609从4200元上涨至5200元,其加工费用也反弹至最高的800元,主要是受整体大宗商品市场反弹的影响。但5月份开始回落,主要受整体市场的调整影响。同时,PTA期货的加工费用降至350元,企业普遍亏损。

今年上半年,企业的装置开工情况比较稳定,没有出现较大的装置异常情况。由于4月份时出现较大的价格利润,导致企业开工维持高位,期货仓单累积明显,创历史新高。

原油市场方面,受供需情况的逐步缓解,美国钻机的持续减少,原油市场出现明显的反弹,目前已经达到50美元的位置。

图1:上半年PTA期货走势

资料来源:博易大师 长江期货研究部

图2:上半年原油市场持续上行

资料来源:博易大师 长江期货研究部

二、原油市场依然存在上涨动力

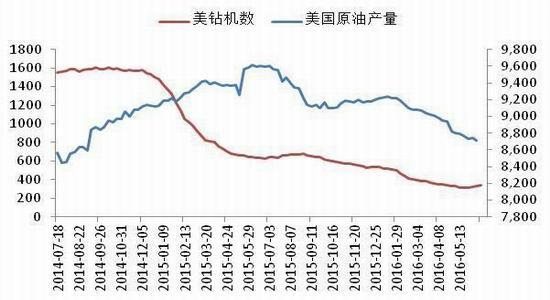

整个二季度的原油市场可以说是精彩纷呈。两次OPEC会议无疾而终,但原油却强势反弹,并突破50美元大关。在油价反弹的刺激下,美国的钻机开始出现反弹,但其原油产量持续回落。综合来看,我们还是看好三季度的原油市场。

6月初举行的OPEC会议未就新的产量目标达成协议,将维持目前无产量目标状态不变。OPEC任命尼日利亚候选人担任秘书长。尽管本次会议上OPEC未达成任何协定,但OPEC内部的氛围比去年12月会议时好了许多。OPEC各国石油部长表示要团结起来。沙特石油部长称各国高度合作,伊朗石油部长称团结一致得很好,尼日利亚石油部长称OPEC国家之间关系显著地改进,委内瑞拉石油部长称本次会议是非常积极的。去年12月OPEC会议未达成限制产量决定,此后油价暴跌,美油布油在今年初均跌破30美元大关,创下十多年新低。但之后油价大幅反弹,近日美油布油均触及50美元关口。油价回暖标志着沙特在2014年维持产出不变的决定有了回报。

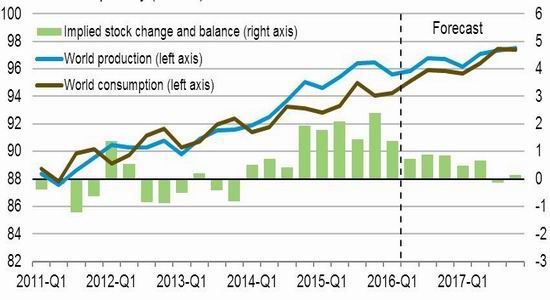

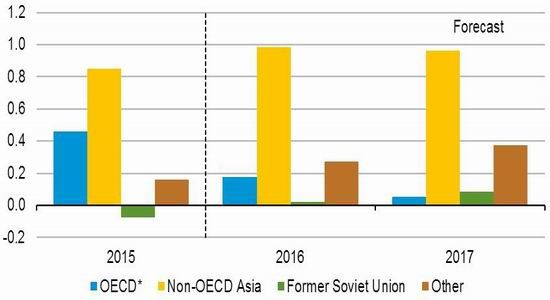

对市场供需关系的预测,我们看到OPEC和IEA均表示目前市场正在向好。在其原油市场月报中,OPEC表示,原油市场的供需有一个更清晰的状况,全球经济环境的改善将在年底带来更为平衡的原油市场OPEC预计,今年下半年全球原油需求将增长每日120万桶,至每日9420万桶。今年下半年,非OPEC的原油供给预计将较上半年下滑每日14万桶。非OPEC原油的总产量今年预计为5640万桶每日,较2015年每日5710万桶的水平下滑。它们认为原油市场的再平衡已经开始。

IEA在月度原油市场报告中上调2016年原油需求130万桶/天,至9607万桶/天。预期2017年原油需求增量与今年类同,整体需求量将增加至9740万桶/日;同时下调原油过剩预期——从2016年上半年150万桶/天的预期下调至目前的80万桶/天。IEA预期市场年底之前将实现供需平衡

图3:EIA全球液体燃料平衡表

资料来源:EIA 长江期货研究部

图4:EIA全球年消费增长预期

资料来源:EIA 长江期货研究部

2016年迄今的25周里,美国的石油钻井平台数量在21周的时间里出现下降,有一周出现持平,但是目前已有四周出现增加,且近期已连续三周增加。此前,国际原油价格自年中近12年低位大幅反弹近80%,油价上周曾升近23个月高位,虽然随后连跌6日,但是目前已确认,美国石油钻井平台活跃数量已开始逐渐复苏。

但是,美国的原油产量还处于持续下行的状态,即使是目前的钻机数持续上行,其对美国原油市场产量的影响可能也需要等到1年后才能显现。

图5:美国原油产量和钻机数据

资料来源:EIA 贝克休斯 长江期货研究部

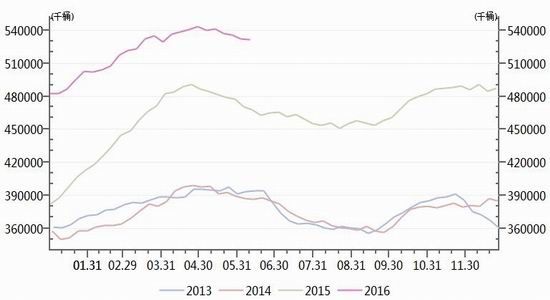

图6:美国原油库存季节性走势

资料来源:EIA 长江期货研究部

年初,市场非常担心美国原油库存会涨库,使得一季度市场上涨总是犹犹豫豫。但目前时至7月,基本上我们已经可以告别这种担忧。目前已经步入季节性的消费旺季,原油库存的下降将得到持续。

总得来看,目前全球原油市场正走向再平衡的过程中,在接下来的三季度,似乎没有什么值得担心的,包括美国的产量和库存的问题,都暂时无忧,原油市场还可以继续期健康的反弹道路。

三、G20峰会影响聚酯产业链

有关《G20峰会建设系统环境质量保障工作方案》正式出台,其中划分了G20峰会期间的保障区域——分别以主场馆为中心按50公里、100公里和300公里为参考半径划定核心区、严控区、管控区。会期保障阶段为8月24日至9月6日(停工时间为8月26日至9月6日)。

虽然G20峰会到8月底才开会,且会议时间仅有半个月的时间,但是目前市场已经开始对会议的影响有所关注,从目前的市场价格短线走强来看,G20峰会的影响不容小觑,那么我们就来看一下G20峰会到底会对PTA/PX市场产生多大的影响。

1、峰会所能影响的企业数量及产能统计

表1:聚酯产业链受影响占比

资料来源:隆众化纤

如上表,G20峰会期间聚酯产业链中,涉及PX产能在355万吨,占全国总产能的1/4,PTA企业涉及产能1660万吨,站总产能的36%,聚酯企业涉及产能2080万吨,占国内总产能的45%。G20峰会期间,浙江及上海地区的严控区企业都会有限产措施,但是具体停车与否视当时的环境情况,企业大多在等待政府通知。

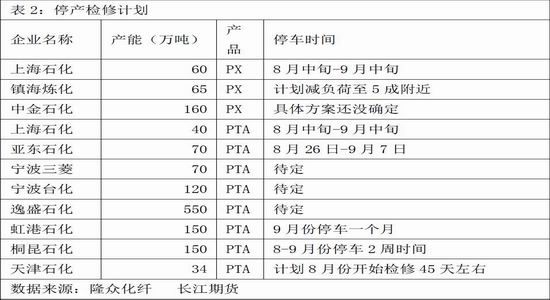

2、峰会期间PTA/PX停车计划汇总

表2:停产检修计划

数据来源:隆众化纤 长江期货

PX企业方面,目前确定停车的是上海石化;镇海炼化由于刚大修完毕初步计划是减负荷至5成运行,但具体还需等待政府通知;宁波中金目前具体方案仍未出台。

PTA企业方面,目前确定停车的有亚东石化、上海石化、桐昆石化、虹港石化,天津石化。其中桐昆石化和虹港石化是把年度检修推迟至锋会期间进行,天津石化不受峰会影响,是自身的检修排产。至于宁波三菱、逸盛石化、宁波台化目前具体的减产方案仍未出台。

聚酯企业方面,影响最大的恐怕就是萧绍一带的聚酯厂家了,加之周边上海等地区的管控企业,峰会期间,聚酯企业涉及产能在2000万吨以上,可见此次峰会在产量链中当属对聚酯的影响最大了。

三、产业链供需情况较稳定,但期货仓单压制较大

目前PTA产业链的变化并不大,加工费用依然处于较低位置,部分企业正在亏损,开工率维持较低位置。下游需求稳中向好,未来供需压力不大。但由于今年上半年有段时间有段时间期货升水较高,导致期货仓单处于历史高位,对市场形成压制。

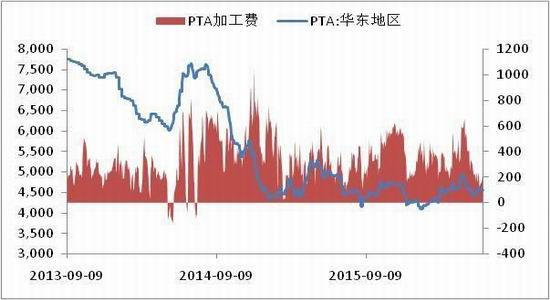

1、成本支撑依然明显

2016年初至今,国内PTA厂家现金流较去年同期相比有所下滑,仅仅4月份工厂现金流转亏为盈,但是由于成本重心的提升,PTA厂家又逐步步入盈亏线之下。而从目前国内PTA的现金流来看,由于厂家利润的持续亏损已经超出部分企业的承受范围,故导企业装置频繁检修,上半年整体开工率不超7成。近期江阴汉邦220万吨PTA新装置于6月13日停车检修,宁波台化120万吨装置检修,短期内供应面利好PTA市场。

在原油市场持续反弹的情况下,加工费用维持低位,成本支撑将一直是后期的主要上涨力量。

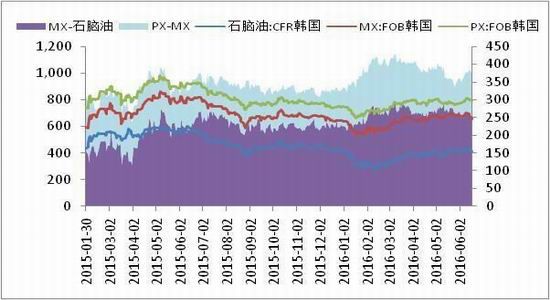

图7:PX产业链利润小幅回升

资料来源:WIND 长江期货研究部

图8:PTA加工利润维持很低位置

资料来源:WIND 长江期货研究部

因此,仅仅从产业链利润角度看,目前整个产业链并不存在较大的压缩空间,原油端的成本将是影响价格的重要原因。

2、纺织出口持续好转

海关总署最新数据显示,2016年5月,我国出口纺织品服装约235.16亿美元,同比略增0.53%,环比增加12.74%。其中出口纺织纱线、织物及制品102.05亿美元,同比增加1.59%,环比增加5.60%;出口服装及衣着附件133.11亿美元,同比减少0.27%,环比增加18.90%。

2016年1-5月,我国累计出口纺织品服装1010.16亿美元,同比减少1.98%,其中出口纺织物433.25亿美元,同比减少0.31%;出口服装576.92亿美元,同比减少3.19%。

纺织业出口数据持续好转,估计和人民币贬值和经济回暖有关。

图9:纺织品服装出口情况

资料来源:中国棉花(15600, -15.00, -0.10%)信息网长江期货研究部

图10:纺织品服装出口同比增速

资料来源:中国棉花信息网长江期货研究部

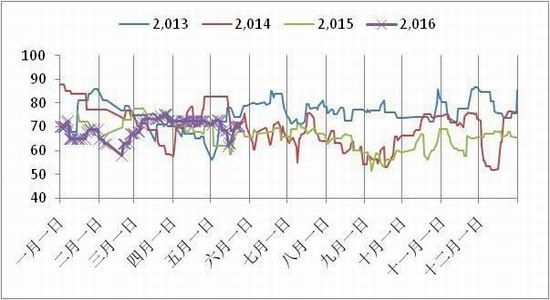

3、PTA产业链库存开工数据中性,但仓单压力较大

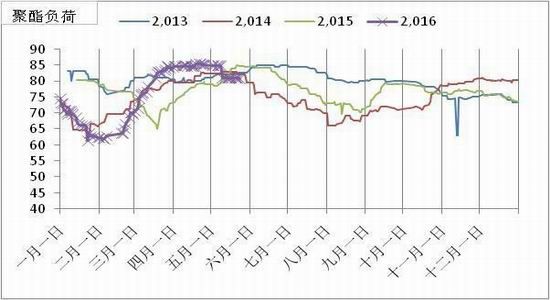

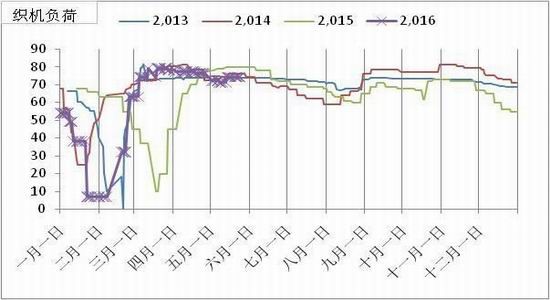

从产业链的开工数据看,目前PTA开工率基本持平去年,聚酯开工率和下游织机开工率略微下降,总体基本持平。

图11:产业链开工率

资料来源:Wind长江期货研究部

图12:PTA工厂开工率

资料来源:Wind长江期货研究部

图13:聚酯开工率

资料来源:Wind长江期货研究部

图14:织机开工率

资料来源:Wind长江期货研究部

不过,目前在期货市场有近17万多张的仓单,合计近90万吨的规模。今年仓单相比去年而言,还要超出。随着5月合约的下市,该部分仓单应该出现明显减少的趋势,但目前尚未出现,仓单依然维持高位。

图15:期现价差较大

资料来源:WIND 长江期货研究部

图16:期货注册仓单处于历史高位

资料来源:WIND 长江期货研究部

四、PTA后期展望

由于目前PTA市场的价格费用维持较低位置,大部分企业处于亏损状态,成本支撑会一直存在,企业也有停机的意愿,但目前尚未行动。纺织行业而言,目前情况并不太好,但也没有更差,逐步在恢复的过程之中。原油方面,在三季度,除了正常的回调外,尚为明显的利空,应该不会威胁今年以来的反弹走势。目前PTA最大的利空是较大的期货仓单,但其绝对量相当于每月消费的1/3,不应该过于解读。综合来看,3季度PTA期货易涨难跌。

现在位置 >>

现在位置 >>