美国5月末原油日产量相对年初减少45.2万桶

6月4日,欧佩克多哈会议未达成限产协议

下半年油价反弹至60美元后将面临美国增产压力

国内PTA产能大幅过剩,加工利润决定供应量增减

下半年PTA价格中枢多可能在5000附近,上下500点波动

第一部分2016上半年行情回顾

图1PTA主力合约价格走势图

资料来源:文华财经、神华研究院

2016年上半年,PTA总体呈重心上移的N型走势。在16年1月份下探至阶段性低点4200后,受成本端油价强势反弹支撑呈震荡上涨走势;1月中旬至4月末,PTA期价由4200元/吨上涨至5000多元/吨,最高上冲至5212元/吨;后续呈冲高回落走势,PTA期价从5000元/吨左右持续震荡下跌,及至5月末下探至4500附近。而6月初至6月末,PTA呈小幅回升态势,主要是对前期过度回调的修复及成本端的硬性支撑,当前期价呈偏强震荡走势。

第二部分PTA基本面概况

一、上游原料分析

1、原油市场分析

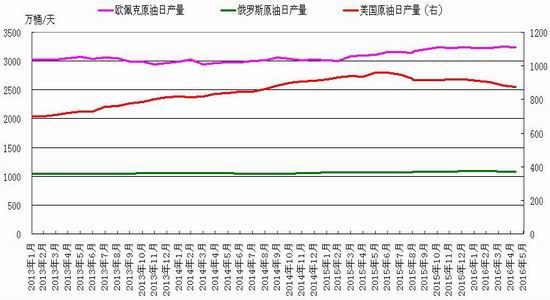

(1)三大产油方原油产量

图2三大产油方原油产量

资料来源:Wind资讯、神华研究院

2016年5月,欧佩克原油产量3236.1万桶/天,相对年初增加15.3万桶/天;在欧佩克成员国中,伊朗原油增产填补了其他成员国的减产量,其5月份产量相对年初增加了67.5万桶至356.2万桶/天;对伊朗的制裁取消后其产量逐渐回升,根据其制裁前产量在390万桶/天左右,预计其后续产量增幅受限。

另一大产油方俄罗斯5月份产量1083万桶/天,其产量近半年基本持稳在1080万桶/天左右,预计下半年俄罗斯原油产量多可能继续持稳。而美国方面,其5月原油产量相对年初下降45.2万桶至876.7万桶/天,当前美国原油产量仍呈下降趋势。

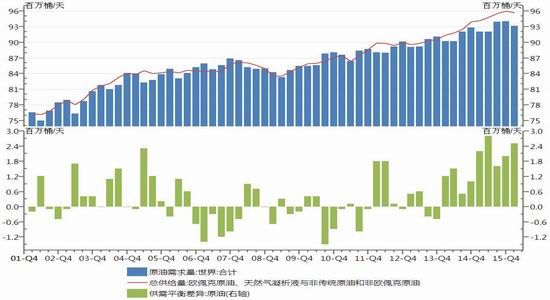

(2)全球原油供需状况

图3全球原油供需状况

资料来源:Wind资讯、神华研究院

据Wind数据统计,2016年3月份,全球原油总供给量9570万桶/天,全球原油总需求量9320万桶/天,全球原油供应过剩250万桶/天。油价走势偏强,主要受市场供应中断的利好支撑;EIA数据显示,包括欧佩克和非欧佩克内的全球原油供应中断在5月份超过350万桶/天水平。国际能源署(IEA)此前在6月初发布的月报称,在一系列生产意外中断事件后,2016年下半年原油供应和需求将趋于平衡。

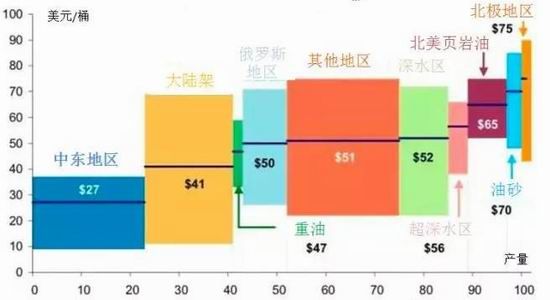

(3)下半年国际油价走势展望

图4全球各地原油开采成本

资料来源:Wind资讯、神华研究院

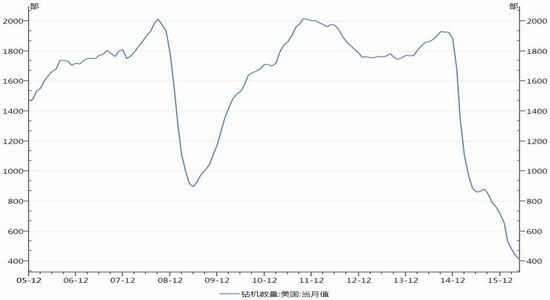

图5美国石油钻井平台数

资料来源:Wind资讯、神华研究院

截至6月29日,美国WTI8月期货合约收盘在49.5美元/桶,当前油价已走出中东地区的成本区并逐渐靠近俄罗斯的成本线,但仍低于美国页岩油的平均成本65美元/桶。随着油价的反弹回升,美国钻井平台有回升迹象;美国油服公司贝克休斯公布数据显示,截至2016年6月17日当周,美国石油活跃钻井数增加9座至337座,连续第三周增加。油价在上涨过程中,美国页岩油生产商将卷土重来,这会限制其上升的空间,预计油价上涨突破至60美元/桶后将面临美国增产的压力。

2、油价与PTA期价的对应关系

图6油价与PTA期价的对应关系

资料来源:Wind资讯、神华研究院

通过历史数据统计对比:当油价在100美元/桶左右时,PTA价格在6000-7300之间;当油价在60美元/桶左右时,PTA价格在4900-5500之间;而当油价跌破30美元/桶时,PTA价格持稳在4200附近,表现出明显的抗跌性。

二、PTA行业状况

1、国内PTA产能大幅过剩

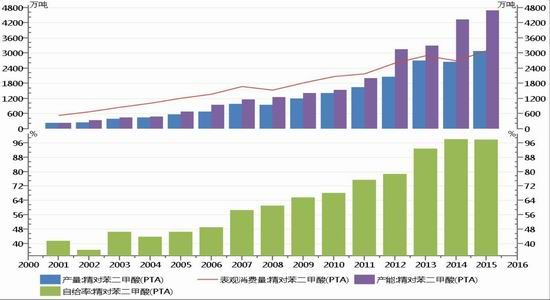

图7国内PTA产能

资料来源:Wind资讯、神华研究院

我国PTA行业自2013年开始步入产能过剩阶段,随着新产能的陆续投产释放,国内PTA产能过剩幅度逐渐加剧;截至2015年末,国内PTA总产能达4693万吨/年,而PTA需求量只有3092.5万吨/年,国内PTA产能过剩幅度高达51.8%。PTA产能大幅过剩导致市场竞争激烈,现货供应充足,使得下游的需求变化对其价格影响较小。

2、PTA生产利润影响其供应量

图8国内PTA生产利润

资料来源:Wind资讯、神华研究院

PTA的生产利润多数时候在-500~400区间波动,因国内PTA产能过剩幅度高达51.8%,所以我们可以根据PTA生产的动态盈亏情况估计后续PTA供应的增减情况。若PTA加工利润超过200元/吨,将吸引厂商重启装置生产,使得供应量上升,从而打压价格;反之亦然。

3、PTA产业链负荷率及库存

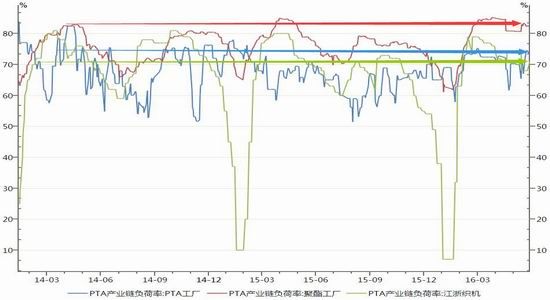

图9PTA、聚酯及江浙织机负荷率

资料来源:ICIS、Wind资讯、神华研究院

图10PTA库存及注册仓单

资料来源:ICIS、Wind资讯、神华研究院

2016上半年,PTA工厂平均负荷率69.68%,聚酯工厂平均负荷率77.01%,终端江浙织机平均负荷率61%。截至6月24日,PTA工厂的库存为2.5天,处偏低水平;聚酯工厂的库存为6.5天,处中等水平。而PTA的注册仓单则处阶段性高位,截至6月29日,PTA注册仓单高达17.82万张。因主力合约PTA1609期价升水于现货价,吸引厂商通过期货市场卖出保值、锁定加工利润,PTA注册仓单呈累积上升态势。

第三部分2016下半年行情展望

图11PTA主力合约周K线走势图

资料来源:文华财经、神华研究院

2016下半年,PTA的价格由两大因素决定:一是油价的走势,它直接决定着PTA的价格中枢,若油价能反弹至60美元/桶,则PTA价格波动区间在4900-5500。二是PTA的动态加工利润,当PTA加工利润超过200元/吨时,将吸引PTA厂商重启装置生产,使得供应量上升,从而打压价格;当PTA加工亏损超过300元/吨时,PTA厂商生产积极性受挫,供应量趋向下降。结合期价来看,截至6月29日,主力合约1609收盘至4844元/吨,PTA的生产成本约4650元/吨,当前每吨生产利润约200元,若无油价上涨支撑,PTA后续存回调需求。

预计PTA下半年价格中枢在5000附近,上下500点波动幅度;当期价在5000之下时,以逢回调做多为主,若期价在5000之上,则结合加工利润情况,高抛低吸、波段操作思路参与。

现在位置 >>

现在位置 >>