第一部分 行情回顾

4月在大宗商品普涨的带动下,PTA震荡反弹,但涨势相对纠结;截至4月底,PTA主力1609一度冲至5200,PTA现货加工费反弹至800元/吨附近高位,盘面利润达到近千元,大量套保盘涌入,TA期价高位承压。5月开始,为了打压期货市场投机情绪,证监会[微博]接连出台政策限制过分投机,市场情绪急转直下;对于PTA自身来说,加工费处于近几年高位,加之下有需求季节性转弱预期,5月PTA走出单边下跌行情,从月初最高的5200一路跌至月底4500获得支撑。

时至6月,原油高位震荡,石脑油裂解价差处于历史低位,PX价格依旧坚挺,PTA现货加工费压制400以下,PTA下方支撑较强,6月份TA1609震荡小幅企稳,但下游需求淡季以及巨大仓单压力,PTA期现价格依旧承压,TA1609上方4800压制依旧较强。

图1.PTA主力合约日K线图

资料来源:文华财经

第二部分 基本面分析

(一)、成本端:原油高位承压石脑油、PX加工价差基本压缩到位

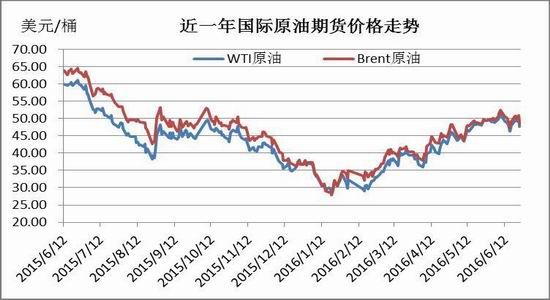

原油:再平衡之路三季度较为乐观

二季度以来,在供应端利好以及美元走弱的共同推动下,国际油价震荡企稳。自4月初以来,WTI原油从35美元/桶的低位反弹至48美元/桶附近,涨幅达37%;Brent原油从38美元/桶反弹至49美元/桶,涨幅达30%。具体来看,4月上旬市场期盼冻产会议,加之俄罗斯称冻产之外还有其他选项,瞬间点燃多头热情,油价暴涨。而最终冻产会议无功而返,油价盘中暴跌,但科威特石油工人意外罢工带来利好支撑。5月,油价虽然间或受到供应过剩忧虑等因素打压,但总体在供应中断风险支撑下震荡走高。加拿大、利比亚、尼日利亚等国适时发生供给中断事件,这使得全球原油超供状况明显改善,油价因此获得上触50美元的机会。不过,后期在承受50美元关卡沉重阻力的同时,美元走强和产油国供应中断的改善也在不断拖累油价,油价出现小幅震荡回落。6月以来,WTI原油曾一度突破50美元/桶关口,但对英国公投的不确定的担忧以及美国是有钻井平台止跌回升的影响下,油价大幅回落;6月中旬,英国民调显示,英国留欧概率较大,原油又快速反弹至50美元/桶关口;6月24日,英国公投结束,英国脱欧,超出市场预期,美元大幅反弹,原油大跌。

图2.原油价格走势图

资料来源:wind、信达期货研发中心

供需面来看,OPEC和俄罗斯产量维持高位,美国原油产量虽仍在下降但降幅有限,同时尼日利亚部分产出恢复正常,真实供应依旧过剩。需求端来看,美国仍处夏季传统需求旺季,汽油需求非常旺盛,美国原油库存有下降迹象,但石油总库存依旧很高。经济面来看,IMF[微博]等权威机构普遍下调全球经济增速,低速增长的特点难以扭转,偏黯淡的前景也会拖累原油需求预期。政策面来看,美联储暂难加息,但美元尚维持相对强势。地缘政治方面,尼日利亚局势已有缓和,中东近期表现平静。英国公投成功脱欧,油价面临巨大的利空冲击;不过,随着夏季需求高峰季的到来,下游需求对油价会形成一定支撑,预计原油在消化英国退欧事件影响之后,后市仍有反弹空间,对于三季度原油价格整体依旧偏乐观,预计三季度油价的主要运行区间在50-60美元/桶之间。

石脑油:石脑油跟涨乏力裂解价差压至历史低位

二季度亚洲石脑油价格基本跟随国际油价震荡企稳,截至6月24日,亚洲石脑油CFR日本价格从3月底的390美元/桶涨至420美元/桶,涨幅达7.7%,落后预原油的涨势,直接表现在石脑油的裂解价差收缩。

图3.石脑油裂解价差

资料来源:wind、信达期货研发中心

造成石脑油价差的因素是多方面的,其中最主要来自液化石油气(LPG)价格的下跌对石脑油价格的打压,因为LPG和石脑油在下游乙烯裂解原料选择上有一定的替代性,一般情况下,当LPG的价格低于石脑油价格超过50美元/吨以上时,乙烯生产商倾向于用LPG替代石脑油作为乙烯裂解原料,亚洲地区LPG对石脑油的替代量大约占石脑油裂解量的10%-15%左右。从5月中旬开始。石脑油-LPG价差持续处于50美元/吨以上,截至6月24日,石脑油-LPG价差维持在90美元/吨高位。

虽然石脑油的裂解价差受到LPG替代性的打压,但石脑油裂解价差已经处于历史低位水平,继续挤压的空间不大。

PX:PX维持利润空间

二季度,PX(FOB韩国)-石脑油(CFR日本)、PX(FOB韩国)-MX(FOB韩国)价差分别从季初的400美元/吨、145美/吨降至季末380美元/吨、120美元/吨左右。

图4.PX-石脑油/PX-MX价差

资料来源:wind、信达期货研发中心

图5.PX负荷状况

资料来源:wind、信达期货研发中心

一般情况下,二季度是亚洲PX装置检修旺季,但从今年二季度PX装置开工情况来看,检修力度没有先前预期的那么大,4月亚洲PX负荷小幅走低至72%附近,进入5月,之前检修的几套装置重启,PX负荷逐步走高。6月以来,亚洲PX负荷维持76%附近,高于去年同期3个百分点。

图6.2016年亚洲PX装置变动

资料来源:CCF、信达期货研发中心

从目前来看,国内PX装置检修主要集中在8月份,其中包括天津石化39万吨、金陵石化70万吨、辽阳石化70万吨、中金石化160万吨,若上面PX装置全部按计划检修,8月份国内PX开工有望降至6成以下。从除中国以外的其它亚洲国家PX装置运行情况来看,三季度基本没有装置计划检修,而且部分装置还有重启计划,比如九龙芳烃、PTTG、韩国Ulsan短期都有重启计划。整体来看,7月亚洲PX供应有望增加,但在国内PTA开工预计仍会维持高位的情况下,PX-石脑油价差压缩空间不大;8-9月份国内PX装置检修较多,PX供应下滑,但8-9月份国内PTA装置也有检修计划,对PX需求也会下滑;三季度PX-石脑油价差维持350-380美元/吨概率较大。

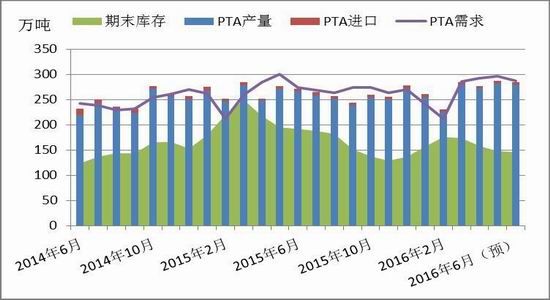

(二)、供需转弱预期强

PTA二季度延续了3月份去库存节奏,但去库存力度相对有限。具体来看,4月份PTA产量大约273万吨,聚酯生产消耗PTA275万吨左右,考虑到净出口和其他方面的PTA用途,截至4月底,PTA社会库存在158万吨左右,单月去库存16万吨;5月PTA单月产量约282万吨,聚酯生产消耗PTA约280万吨,考虑到净出口和其他方面的PTA用途,截至5月末,PTA社会库存约148万吨,单月去库存10万吨;6月中旬由于汉邦接近290万吨装置意外停车,改变了6月PTA供需格局,6月PTA产量约280万吨,聚酯消耗PTA约270万吨,考虑净出口和在其他领域的应用,截至6月底,PTA社会库存约146万吨,库存水平中等偏下,单月去库存2万吨左右。

由于G20的影响,市场普遍预期8月份浙江地区聚酯工厂开工将会受到影响,目前浙江和上海地区聚酯总产能约1915万吨,占全国聚酯产能的42%,而且目前聚酯工厂在产品现金流亏损的情况下,依旧维持高负荷运行,市场预计这是为8月份停车做准备。如若因为G20原因,8月份聚酯开工真的会大面积下滑,那么8月之前提前生产维持高负荷也在情理之中,当然G20峰会也会影响PTA工厂开工,但总产能集中来看,PTA在浙江地区集中度远不及聚酯工厂,目前浙江和上海地区PTA总产能1260万吨(包括远东的320万长期停车装置),约占全国PTA总产能的27%,从产能分布集中度来看,G20对聚酯行业的影响会大于对PTA的影响,整体利空PTA。

图7.PTA社会库存变化

资料来源:CCF、信达期货研发中心

进入4月,商品市场氛围好转,PTA在商品普涨的氛围额带动下震荡企稳,而聚酯开工维持85%的高位,产销低迷,聚酯产成品现金流恶化,4月切片、POY平均分别亏损172元/吨和164元/吨;进入5月,原料PTA大幅走跌,加之恰逢举止销售旺季,终端集中补库,聚酯现金流有所好转,切片现金流由负转正,POY现金流也大幅好转;进入6月,PTA加工费压制地位,成本支撑较强,而聚酯开工依旧处于高位,聚酯工厂只能选择降价促销才能消化库存,聚酯产品现金流全面转差,截至6月27日,聚酯成品现金流基本全面亏损,现金流状况如下:瓶片(-108),切片(-208),POY(-198),FDY(122),短纤(-83)。

图8.聚酯现金流

资料来源:CCF、信达期货研发中心

聚酯产成品现金流和库存情况可以直接影响到聚酯的开工意愿,从二季度聚酯库存的变化情况来看,长丝库存基本维持稳定,短纤库存有所增加。截至二季度末,POY库存11.8天、FDY库存15.6天、DTY23天、短纤库存11.2天,整体库存压力不大。由于受到G20的影响,目前聚酯开工维持高位,预计7月份聚酯负荷下滑幅度仍然有限,而终端纺织和印染企业停工相对比较灵活,受到G20的影响,可能停工较聚酯会有所提前,预计进入三季度,聚酯库存会处于逐步累积的过程。

图9.聚酯库存指数变化

资料来源:CCF、信达期货研发中心

据中国海关总署最新统计数据显示,2016年5月,我国纺织品服装出口额为235.16亿美元,环比增长12.74%,同比增长0.53%。其中,纺织品(包括纺织纱线、织物及制品)出口额为102.05亿美元,同比增长1.59%;服装(包括服装及衣着附件)出口额为133.11亿美元,同比下降0.27%。2016年1-5月,我国纺织品服装累计出口额为1010.16亿美元,同比下降1.97%,其中纺织品累计出口额为433.25亿美元,同比下降0.03%;服装累计出口额为576.92亿美元,同比下降3.19%。

英国推出欧盟事件造成外汇市场显著波动,在岸人民币一度跌破6.65关口,并触及五年半新低。中国出口占最终需求超20%,汇率影响举足轻重。2015年,我国出口和服务占GDP比重达25.56%,而同期美国仅为11.9%。出口依赖的经济特征决定了汇率对企业的重要性,行业层面,纺织服装服饰等领域将受益于人民币贬值对于出口的带动。

图10.纺织品服装出口及累计同比

资料来源:wind、信达期货研发中心

第三部分 行情展望

从成本端来看,英国公投成功脱欧,油价面临巨大的利空冲击;不过,随着夏季需求高峰季的到来,下游需求对油价会形成一定支撑,预计原油在消化英国退欧事件影响之后,后市仍有反弹空间,对于三季度原油价格整体依旧偏乐观,预计三季度油价的主要运行区间在50-60美元/桶之间。石脑油裂解价差持续处于历史底部,没有继续压缩空间,但在LPG的替代优势明显的的情况下,石脑油依旧会持续承压,石脑油价格仍会跟随原油波动;PX短期在亚洲近月流动性偏紧以及PTA开工高位的支撑下,维持强势可能性较大,7月亚洲有几套PX装置计划重启,PX流动性会有所缓解,PX加工价差有下行压力。从供需来看,由于受到G20不确定影响,三季度PX-PTA-PET装置开工变数较大,根据目前预测的情况来看,G20对产业链下游的影响要大于对上游的影响,整体来看还是利空PTA,从目前PTA现货加工费在300-400低位区间徘徊来看,市场基本已经提前消化了G20带来的悲观预期,后市若真如市场预期,对PTA的利空打压也是有限的,只要原油没有大幅走跌,PTA就没有下跌空间。而从另一角度看,PTA工厂处于亏损长达一个半月之久,停车意愿正在累积之中,近期逸盛大连的220万吨装置和福建佳龙的60万装置都计划在7月初检修,若后期加工费仍继续持续维持低位,不排除有新的装置加入到停车行列,而目前PTA整体社会库存处于偏低水平,库存主要集中在交易所,现货流通货源较为紧缺,若有几套大装置突发停车,必定会推动现货价格大幅上涨。

总结:虽然三季度初期PTA期价仍然会受到供需面预期偏弱的压制,加工费预计仍会维持低位,但低加工费或也已经提前消化后期弱势供需面,而且后期供需演化的变数依旧较大,整合对原油和PTA自身供需基本面的判断,我们认为PTA的做多的安全边际逐步显现,建议投资者可等TA1701回调至4700-4800区间分批布局多单,预计三季度末TA期价运行区间在5200-5300之间。

现在位置 >>

现在位置 >>