摘要:

月线级别来看,4月PTA期价继续呈现出突破此前月线震荡平台后的上行。与此同时,随着增量资金的进场,整体工业品均是呈现出共振的反弹。整体工业品乐观的风险偏好继续维持。

产业链环节,成本端维持强势, PTA 价格成本支撑预期延续。但同样需要注意的是,持续上升的仓单与未来PTA装置重启的预期依然使得产业链分歧较大。

整体而言,目前处于整体风险偏好上升与PTA自身个性基本面偏弱的博弈状态,反应到未来的走势可能会呈现出相对反复与拉锯的重心上移。策略上虽然维持偏多思路,但操作建议保持谨慎,寻找回调后低仓位多单进场的机会。

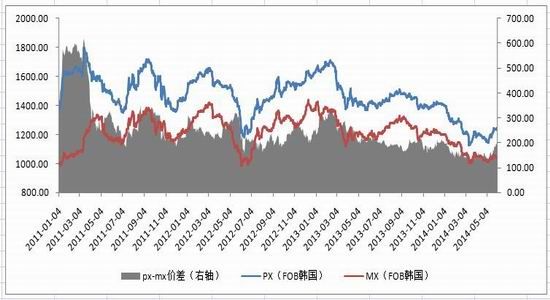

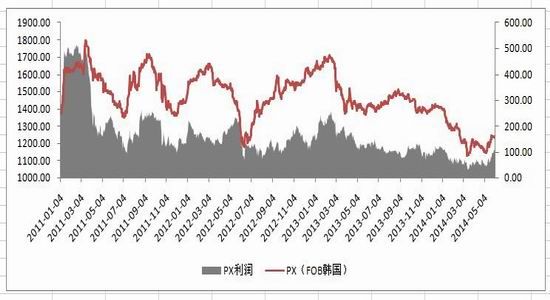

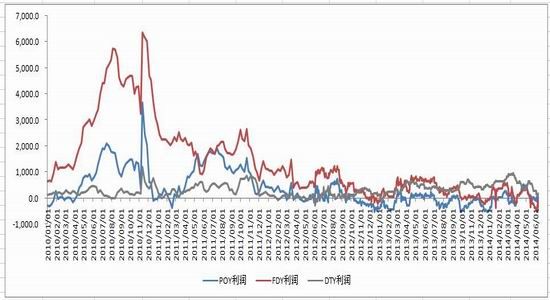

一、PX 成本驱动延续

PX方面呈现出偏强走势,当前PX-石脑油价差仍较高,随着px装置的复产这一价差仍有缩小动力。从PX需求端来看,国内PTA工厂料会继续控制开工率与疲弱的下游聚酯需求相匹配,即使聚酯终端需求超预期好转,PTA工厂开工率同步走高,PX需求超预期增加,也只会带来PX阶段性的供应偏紧,因此我们认为后期PX价格走高的空间和持续性有限。

来源:WIND 宝城期货金融研究所

来源:wind 宝城期货金融研究所

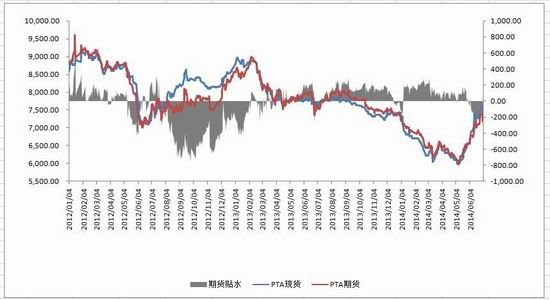

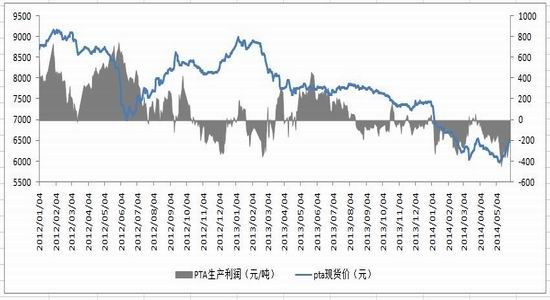

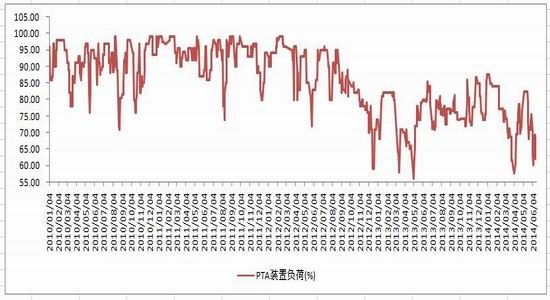

二、PTA 负荷维持相对低位,但有复产预期

PTA方面,供应端有小幅缩紧,但尚不具有去库存能力,短期上涨承压,但由于目前原料PX价格坚挺,现买现做计算,目前PX-PTA生产价差300元/吨左右,下行空间有限。PTA供应端仍会继续缩紧,除非原料打开下跌空间,但短期来看,原料价格也难以大幅下行。整体还是预期维持偏强运行。

来源:WIND 宝城期货金融研究所

来源:WIND 宝城期货金融研究所

来源:WIND 宝城期货金融研究所

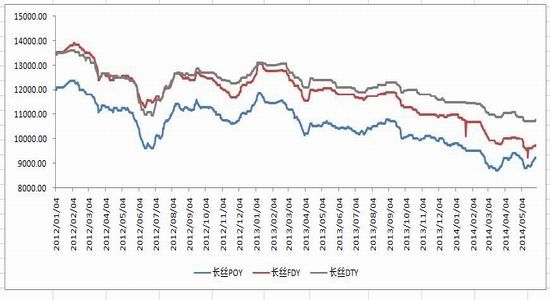

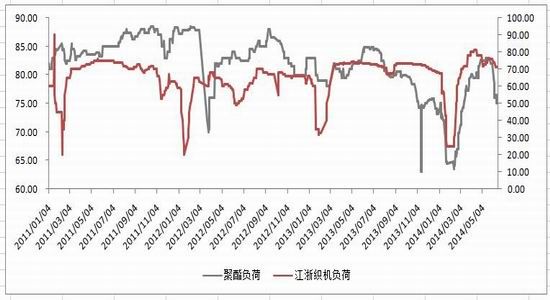

三、聚酯产销有所回暖

从旺季的预期来看,春节后下游环节的需求明显不足的状态在近期已经出现了一些修正的预期。聚酯企业的开工率已经从春节之后的65%左右上升到77%的水平,而江浙织机的开工也从春节后50%的水平快速上升到80%左右,从2010-2015年开年后45天内聚酯负荷指数与江浙织机负荷指数表现来看,聚酯开工率均值在75%左右,江浙织机开工率均值在77%左右,目前聚酯包括下游织机的开工均高于往年的均值。我们预期二季度,随着用工的恢复,各环节的库存将进一步消耗,在下游产销数据上可能会有更加正面的表现。下游产销周期性回暖的预期大概率会对PTA期现价格形成自下而上的利多提振。

来源:WIND 宝城期货金融研究所

来源:WIND 宝城期货金融研究所

来源:WIND 宝城期货金融研究所

来源:WIND 宝城期货金融研究所

四、行情展望:

月线级别来看,4月PTA期价继续呈现出突破此前月线震荡平台后的上行。与此同时,随着增量资金的进场,整体工业品均是呈现出共振的反弹。整体工业品乐观的风险偏好继续维持。

产业链环节,成本端维持强势, PTA 价格成本支撑预期延续。但同样需要注意的是,持续上升的仓单与未来PTA装置重启的预期依然使得产业链分歧较大。

整体而言,目前处于整体风险偏好上升与PTA自身个性基本面偏弱的博弈状态,反应到未来的走势可能会呈现出相对反复与拉锯的重心上移。策略上虽然维持偏多思路,但操作建议保持谨慎,寻找回调后低仓位多单进场的机会。

现在位置 >>

现在位置 >>