操作建议

商品整体氛围利多、原油市场走好、供需处于去库存的状态以及投机资金的追捧,PTA短期预计将保持坚挺,但基本面前景及下游市场情况上看,PTA 持续上涨动力不足,对后市不宜过分乐观,追涨需谨慎。

操作上,在整个商品市场风口消失前,建议暂观望,或者低买高平、轻仓短线交易;做空仍需要等待商品市场风口确认消失。

核心逻辑

原油预计坚挺、石脑油裂解价差较低难继续压缩、二季度 PX 供应偏紧,上游成本端的支撑作用较强。

从 PTA 供需面上看,5 月仍将处于去库存的状态,供应偏紧。但随着检修装置重启增多以及下游聚酯、织厂旺季末期的到来,供应紧张的状况将趋于缓解,6 月份将重回库存累积的局面,基本面前景弱化。后期需密切关注装置检修以及重启情况,尤其是逸盛大连 220 万吨是否检修以及汉邦新装置、翔鹭装置是否重启,这对供给面有较大影响。

从产业利润方面看,PTA 加工利润丰厚,这将吸引产业资金期现操作锁定加工利润,同时可能令装置推迟检修或加快重启;下游聚酯利润持续下滑,POY 亏损扩大、DTY 利润不断被压缩,下游对原料追涨力度不足,且江浙一带印染整治范围已开始扩大,织造订单走弱现象有所增强,终端需求疲软会继续打压聚酯的利润。而缺乏下游的配合,PTA 的炒涨也将受到一定程度的抑制。

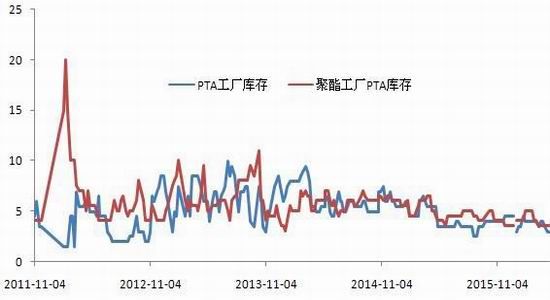

从库存看,随着旺季末期的临近,织厂开工率可能在 5 月中下旬回落,聚酯厂家产品库存大概率走高;PX、PTA 检修装置重启的增多,5 月下旬开始,PTA 库存或开始底部回升。

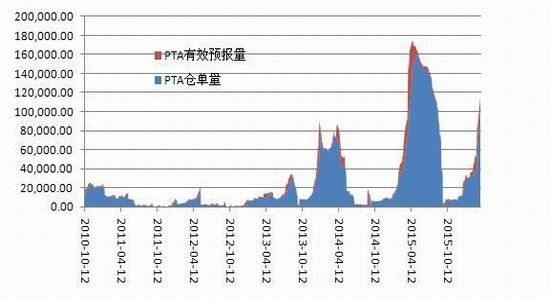

从仓单看,交割前仓单有望达到 15 年同期历史高位水平,由于这些仓单不能后移至 1 月合约上,9月合约面临的仓单压力较大。

一、期货行情回顾

4 月份,PTA 期货延续震荡上行趋势,微观基本面上,汉邦石化新投产的 220 万吨产能装置在 3 月 25日停车后,一直未能重启,此外,3 月 31 日检修的宁波台化兴业 120 万吨产能装置也还未重启,4 月 PTA生产供应收缩,而下游聚酯处于季节性旺季,负荷水平维持在 8 成以上,且聚酯厂家原料库存偏低,对 PTA刚性需求较强,PTA 处于去库存的状态,在加上上游 PX 集中检修带来的成本支撑也较强,基本面支持 PTA期价维持反弹通道。而通胀预期影响下,整个商品市场强势上涨,投机资金涌入也助推期价走高。截至 4月 21 日,PTA 期货主力 9 月合约较上月上涨 208 元,或 4.29%,报收 5062 元/吨。

图 1:PTA主力走势回顾

资料来源:文华财经,银河期货研发中心

二、产业链情况分析

1、上游原油情况分析

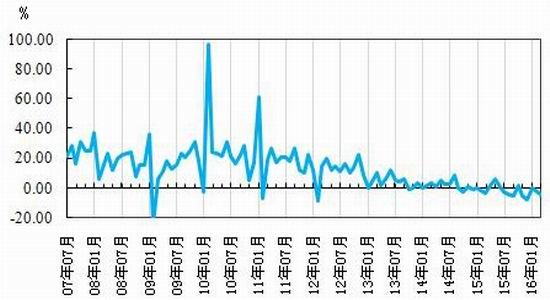

原油主产国在多哈会议上未能达成冻产协议,但在目前价格、库存及供需情况下,各主产国继续大规模增产的可能性不大,而美国产量持续下滑正帮助缓解全球供应过剩的压力,全球需求处于增长态势,全球产需正逐步趋于平衡,市场预期年底或明年产需将达到平衡,国际油价下方空间有限,底部或已形成。

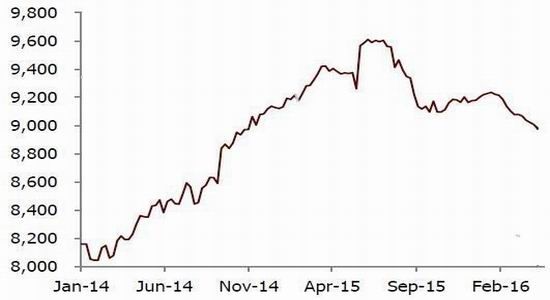

美国是平衡油市的一个关键因素,市场再平衡过程取决于美国页岩油产量的下降情况。美国钻井平台总数降至历史新低,截至 4 月 1 日的过去一年内,美国钻井平台总数减少了 578 个,降幅达到 56%,较 2014年峰值下降超过 70%。截至 4 月 15 日当周,美国原油产量减少至 895.3 万桶/天,已较去年峰值下降 60 万桶。据美国能源资料协会发布的预测报告显示,今年 5 月美国页岩油日产量将下降 11.4 万桶至 484 万桶,这也将是美国页岩油日产量连续第 7 个月下降。全球市场正走在再平衡的路上。

但因页岩油开采周期大幅缩短,且生产具有较高灵活性。一旦油价反弹至合适价位,产能可以快速回到市场。页岩油企业的生产情况将给未来一段时间的油价设置了天花板。国际油价上下空间均有限,由于美国页岩油成本约为 40-50 美元,预计的波动区间在 30~50 美元/桶。进入 5 月后,炼厂负荷将季节性提升,美国原油库存将减少,再加上美联储加息步伐预期放缓,国际油价预计将维持坚挺,在 35-50 美元运行。

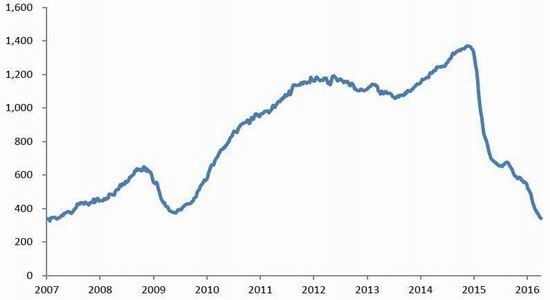

图2:美国钻井平台数量(单位:台)

图3:美国原油日产量(单位:千桶/日)

资料来源:银河期货研发中心

2、上游 PX 基本面情况

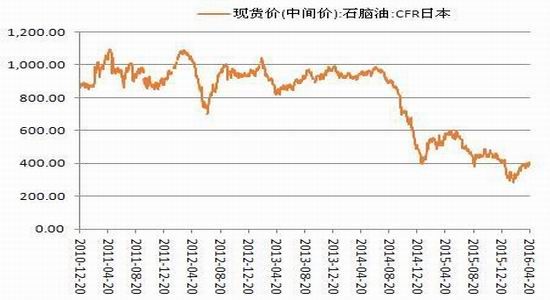

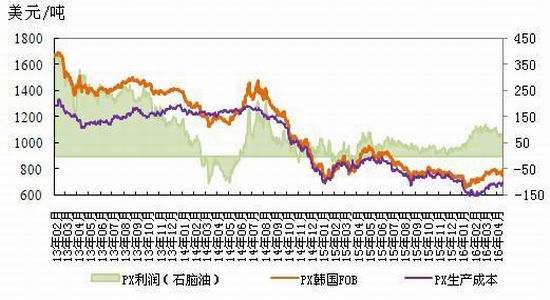

因亚洲汽油供给过剩且下月抵达东方的石脑油数量可能增加,亚洲石脑油裂解价差回落至低位水平,并可能在下月保持;亚洲 PX 装置目前处于集中检修期,5 月 PX 仍处于供应吃紧的状态。PX 与石脑油的价差目前在 400 美元/吨左右,高额利润水平将维持。

图4:亚洲石脑油裂解价差

图5:日本石脑油价格走势

资料来源:银河期货研发中心

图6:PX价格走势

图7:PX成本及利润变化

资料来源:银河期货研发中心

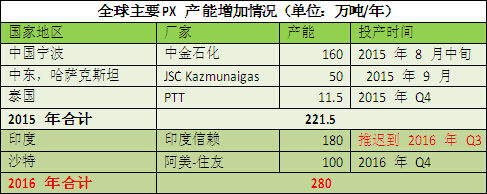

今年是亚洲 PX 装置检修大年,二季度为集中检修期,检修密集程度胜过往年。2016 年中国国内基本没有计划投放的产能,腾龙芳烃的装置今年估计也不会开启,而印度信赖的 180 万吨新产能投放的时间推迟到 6 月之后,上半年 PX 产能没有大变化。但是下半年亚洲有新增 PX 产能 280 万吨投放。

综上,原油预计坚挺、石脑油裂解价差较低难继续压缩、二季度 PX 供应偏紧,上游成本端对 PTA 的支撑作用较强。

表 1:全球主要 PX 新增产能

资料来源:银河期货研发中心

表 2:亚洲部分 PX 装置检修安排

资料来源:银河期货研发中心

3、下游聚酯基本面情况

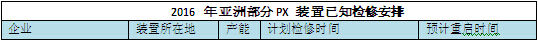

价格及利润:4 月份,从 PX-PTA-聚酯产业链上下游价格变化情况看,原料的反弹并未顺利传导至下游聚酯环节,聚酯产品价格反而走弱,生产收益持续下滑,目前涤纶长丝仅有 FDY 是盈利的,POY、DTY均处于亏损的状态。

表 3:PTA 产业链涨跌情况(单位:美元/吨、元/吨)

资料来源:银河期货研发中心

图8:聚酯产品价格走势

图9: 聚酯产品利润

资料来源:银河期货研发中心

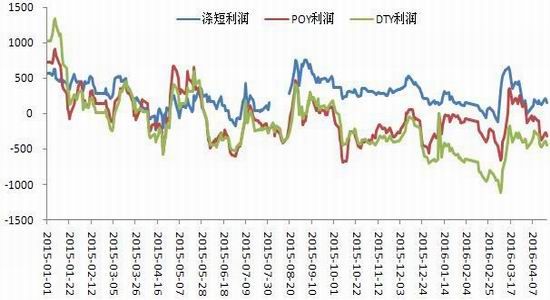

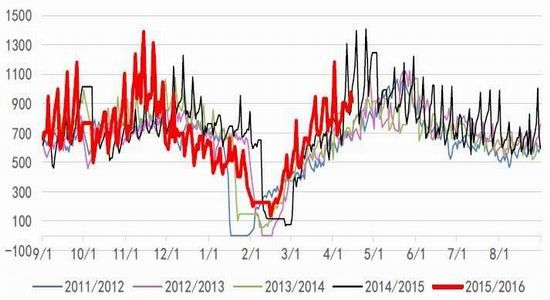

负荷及库存:4 月份,下游聚酯工厂及织机开工率均处于季节性高位水平,聚酯月均负荷在 84.5%,高于去年同期的 80%,较 3 月月均开工率 77.4%进一步提升;江浙织厂负荷 77%,低于去年同期的 79%;原料 PTA 负荷 72.4%,高于去年同期的 64%。目前江浙织厂 DTY 库存量在 26 天,POY 库存在 16 天,FDY库存在 14 天,均高于去年同期水平,据 CCF 调研,江浙地区织造订单走弱现象有所扩大。但聚酯工厂对PTA 原料的库存却维持在低位,在 3.5 天的水平。

图 10:PTA工厂、聚酯工厂及江浙织厂负荷率

来源:银河期货研发中心

图11:PTA库存

图12: 聚酯产品库存

资料来源:银河期货研发中心

纺织服装需求:

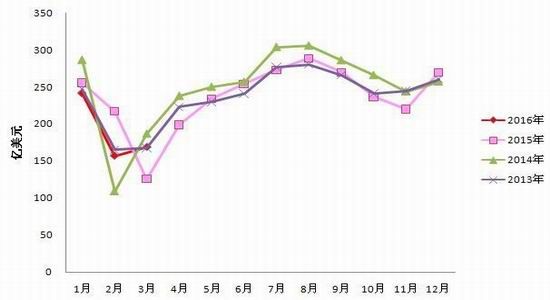

内需:2016 年一季度全国百家重点大型零售企业服装类商品零售额同比下降 5.1%,增速较上年同期低 9.0 个百分点。其中,3 月份零售额同比下降 3.8%,降幅较上年同月扩大 0.7 个百分点。出口:3 月我国纺织品服装出口 168.5 亿美元,同比增长 34%。一季度我国纺织品服装累计出口 566.3亿美元,同比下降 5.2%。3 月出口猛增主要是同比基数低,一季度出口同比仍降,出口仍不乐观。国内纺织服装出口和内需形势不乐观,整体纺织服装工业压力仍大。

轻纺城成交量季节性回升,根据季节性情况,轻纺城布匹成交量在 5 月中旬冲顶后会大概率回落,届时织厂开工率可能在 5 月中下旬跟随回落。

图13:全国百家重点大型零售企业服饰销售零售额增速

图14: 纺织服装出口

资料来源:银河期货研发中心

图 15:中国轻纺城布匹成交量

资料来源:银河期货研发中心

总的来看,3-5 月是聚酯的传统旺季,加之 G20 峰会及环保治理因素影响,下半年聚酯厂家或存减产预期,因此上半年加大生产,开工率较高;而印染等高污染产业将受到重点整顿,目前大量布匹库存积压于印染环节,终端织造和加弹厂的需求无法快速跟进,厂家多保持原料库存低位,刚需取货意愿较强。在产销持续平淡的情况下厂家库存压力较大,涤丝厂家优惠促销力度不减,而原料成本上涨,厂家陷入亏损的境地,涤丝厂家跟涨力度不足,继续提升负荷的可能性不大,若聚酯亏损的状态持续或为负荷下滑埋下隐患。

今年上半年继桐昆集团的 50 万吨主产 POY 的涤纶长丝装置正常出丝后,新凤鸣集团也有主产 POY的 30 万吨涤纶长丝装置 4 月开车。POY 市场供应过剩的压力加大,盈利能力恐更加有限。在旺季中下游产销尚且疲软,随着旺季末期的临近,织厂开工率可能在 5 月中下旬回落,聚酯厂家产品库存大概率走高,聚酯负荷或将开始跟随下降,关注厂家如何实现产销与盈利的平衡。

表 4:聚酯产能投放

来源:银河期货研发中心

4、结合上下游情况,PTA 基本面分析

截至 4 月 21 日,PTA 开工率 72.4%,高于去年同期的 64%。折算过来对应的聚酯开工为 80.9%,目前聚酯开工率为 84.5%,PTA 处于去库存的状态。从装置检修/重启计划看,4 月底-5 月可能检修的装置有:海伦石化 120 万吨产能装置计划 4 月底检修 10 天左右、扬子石化 60 万吨产能装置 5 月上旬检修 8 天、珠海 BP110 万吨产能装置 5 月中旬检修 2 周、洛阳石化 33 万吨产能装置计划 5 月 8 日检修 10 天;5 月可能重启的装置:宁波台化 3 月 31 日检修的 120 万吨产能装置将在 5 月重启、福建佳龙 60 万吨产能装置重启推迟至 5 月、汉邦石化 220 万吨新产能装置可能在 5 月重启一半。几家大厂检修将令 PTA 在 5 月仍在去库存,但随着装置的陆续重启以及下游聚酯、织厂旺季末期的到来,供应紧张的状况将趋于缓解,6 月份将重回库存累积的局面,基本面前景弱化。

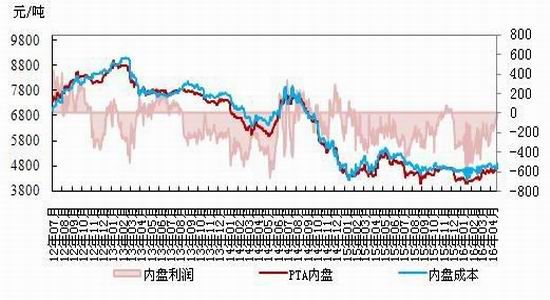

截至 4 月 21 日,PTA 按照 720 元加工费计算的利润为-10.2 元/吨,而一般大厂加工费水平在 500 元上下,中小企业加工费水平在 700 元平均水平之上,因此,当前 PTA 生产利润丰厚,这或令部分工厂推迟检修或加快重启。

表 5:截至 4 月 22 日 PTA 装置产能动态

来源:银河期货研发中心

图 16:PTA内盘价格及生产利润情况(按加工费720元/吨)

资料来源:银河期货研发中心

表 6: PTA产业链供需平衡表

资料来源:银河期货研发中心

仓单方面,截至 4 月 21 日,PTA 仓单量为 146715 张,折货 73.4 万吨,较 3 月 31 日增加 30952 张;有预报量 10871,较 3 月 31 日减少 7009;仓单及有效预报折货 78.8 万吨,较 3 月 31 日增加 12 万吨,仓单仍不断增加。交割前仓单有望突破 90 万吨,达到 15 年同期历史高位水平,由于这些仓单不能后移至 1月合约上,随着 5 月的交割,需警惕仓单压力带来的风险。

图 17:PTA注册仓单及有效预报

来源:银河期货研发中心

, 三、二季度行情展望

原油预计坚挺、石脑油裂解价差较低难继续压缩、二季度 PX 供应偏紧,上游成本端对 PTA 的支撑作用较强。

从 PTA 供需面上看,5 月仍将处于去库存的状态,供应偏紧。但随着检修装置重启增多(重启的产能大于检修)以及下游聚酯、织厂旺季末期的到来,供应紧张的状况将趋于缓解,6 月份将重回库存累积的局面,基本面前景弱化。后期需密切关注装置检修以及重启情况,尤其是逸盛大连 220 万吨是否检修以及汉邦新装置、翔鹭装置是否重启,这对供给面有较大影响。

从产业利润方面看,PTA 加工利润丰厚,这将吸引产业资金期现操作锁定加工利润,同时可能令装置推迟检修或加快重启;下游聚酯利润持续下滑,POY 亏损扩大、DTY 利润不断被压缩,下游对原料追涨力度不足,且江浙一带印染整治范围已开始扩大,织造订单走弱现象有所增强,终端需求疲软会继续打压聚酯的利润,聚酯工厂继续提升负荷的可能性比较小。而缺乏下游的配合,PTA 的炒涨也将受到一定程度的抑制。

从库存看,随着旺季末期的临近,织厂开工率可能在 5 月中下旬回落,聚酯厂家产品库存大概率走高;PX、PTA 检修装置重启的增多,5 月下旬开始,PTA 库存或开始底部回升。

从仓单看,交割前仓单有望达到 15 年同期历史高位水平,由于这些仓单不能后移至 1 月合约上,9月合约面临的仓单压力较大。

综上,商品整体氛围利多、原油市场走好、供需处于去库存的状态以及投机资金的追捧,PTA 短期预计将保持坚挺,但基本面前景及下游市场情况上看,PTA 持续上涨动力不足,对后市不宜过分乐观,追涨需谨慎。操作上,在整个商品市场风口消失前,建议暂观望,或者低买高平、轻仓短线交易;做空仍需要等待商品市场风口确认消失。

现在位置 >>

现在位置 >>