一、行情回顾

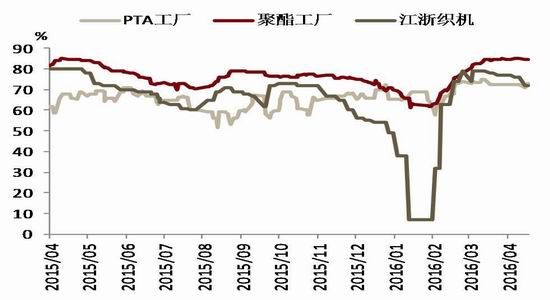

4月PTA(4748, -52.00, -1.08%)期货价格重心抬升,期价震荡走高。4月国内商品大幅反弹,资金做多情绪浓厚,国内化工品也受到带动。月内国际原油大幅反弹,布伦特和WTI原油站上45美元/桶,升至半年内的新高,PTA成本端支持较强。4月多套PTA装置进行检修,PTA月均负荷降至64%,聚酯负荷维持在80%左右,PTA供需偏紧。4月PTA主力合约TA1609收5012元/吨,上涨192元/吨,涨幅3.98%。

二、原油市场

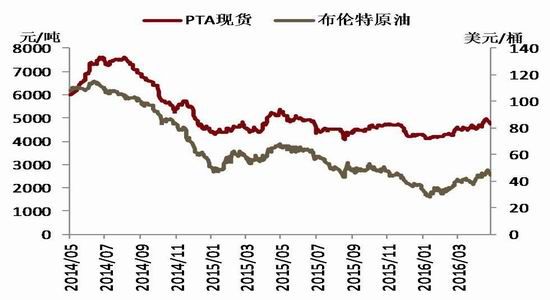

4月国际原油大幅上涨,布伦特和WTI原油站上45美元/桶关口,创半年内的新高,月涨幅20%左右。2016年4月17号OPEC与非OPEC主要产油国在多哈举行会议,商讨原油冻产计划,但沙特执意伊朗也必须加入“冻产协议”,最终多哈会议未达成“冻产协议”。虽然主要产油国未能就“冻产”达成一致,但当前原油市场已经进入再平衡周期,国际原油不具备再跌至30美元/桶的基础,预计国际原油价格在35-50美元/桶左右。国际原油阶段性见底将对下游化工品产生成本支持。

三、现货市场情况

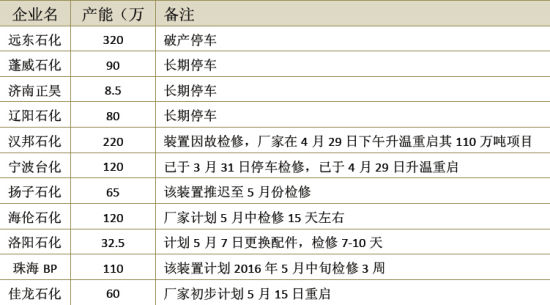

4月PTA现货价格震荡上涨,月末华东PTA现货价为4870元/吨,上涨255元/吨,涨幅5.53%。PTA现货价格表现强势主要有两方面,一方面,国际原油大幅反弹;另一方面,当月PTA检修装置较多,供需整体偏紧,基本面有利于PTA现货价格走强。后期检修装置依旧较多,如扬子石化3号装置、海伦石化2好装置、洛阳石化、珠海BP二号线等。

四、总结与操作建议

虽然“冻产协议”未达成,但沙特、俄罗斯等主要产油国原油产量以至高位,后期增长有限,美国原油产量产量持续下降。美国汽油需求旺季来临,原油需求增长将缓解库存压力,原油供需格局在改善,原油强势走势将延续。供给方面,4月份PTA检修装置较多,月平均负荷在64%左右,5月份装置检修的有扬子石化65万吨/年、珠海BP110万吨/年、海伦石化120万吨/年和洛阳石化32.5万吨/年,预计月平均负荷在68.21%,较4月有所提升。需求方面,4月国内聚酯负荷在80%左右,处于较高水平,预计5月聚酯负荷仍在80%左右,提升空间不大。4月PTA供需偏紧,再加上资金推涨,PTA涨幅较明显,月末时PTA加工费已至800元/吨左右,过高的加工费将推高PTA负荷,抑制PTA继续上涨。综合来看,原油走势偏强,成本端有支撑,PTA供需面较为平衡,预计PTA主力合约价格区间在4800-5400元/吨,操作高抛低吸为主。

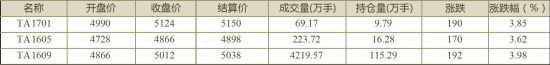

PTA期货盘面情况

表1:PTA期货月度数据

数据来源:WIND、方正中期研究院

图1:PTA期现价格

数据来源:WIND、方正中期研究院

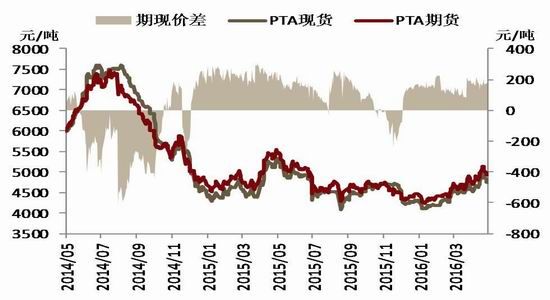

图2:PTA成交量、成交额

数据来源:WIND、方正中期研究院

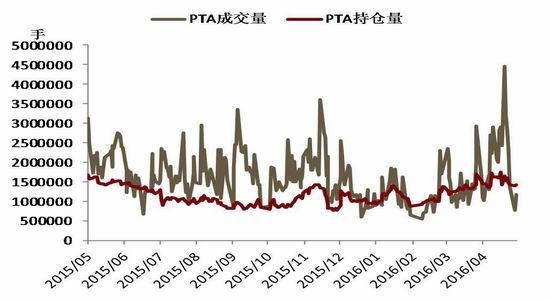

图3:PTA仓单数量

数据来源:WIND、方正中期研究院

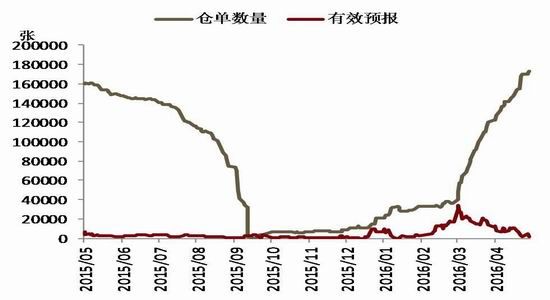

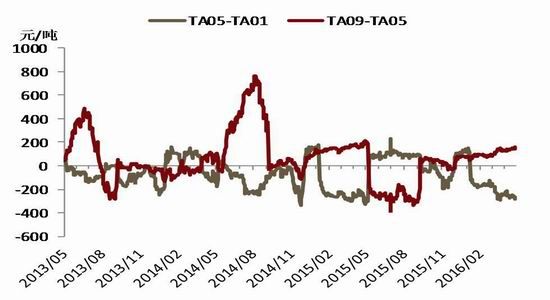

图4:PTA跨期价差

数据来源:WIND、方正中期研究院

4月PTA期货价格重心抬升,期价震荡走高。4月国内商品大幅反弹,资金做多情绪浓厚,国内化工品也受到带动。月内国际原油大幅反弹,布伦特和WTI原油站上45美元/桶,升至半年内的新高,PTA成本端支持较强。4月多套PTA装置进行检修,PTA月均负荷降至64%,聚酯负荷维持在80%左右,PTA供需偏紧。

4月PTA主力合约TA1609收5012元/吨,上涨192元/吨,涨幅3.98%。PTA仓单快速上升,至月底,PTA注册仓单为169567张,有效预报为1718张,合计171285张,折合85.6万吨。

上游市场情况

表2:PTA上游市场月度数据

数据来源:WIND、方正中期研究院

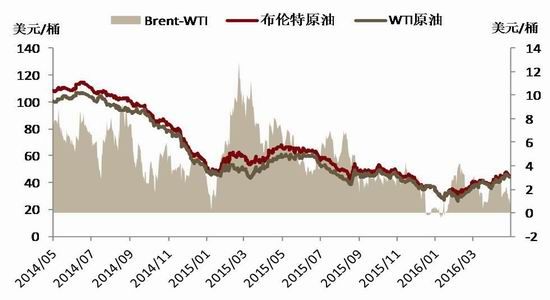

图5:国际原油价格

数据来源:WIND、方正中期研究院

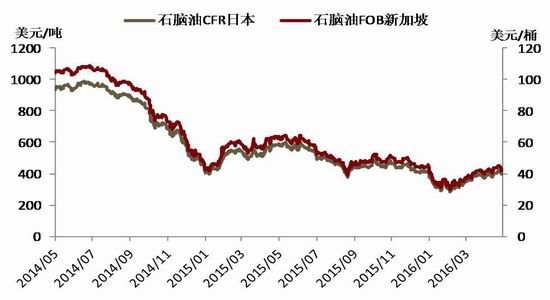

图6:石脑油价格

数据来源:WIND、方正中期研究院

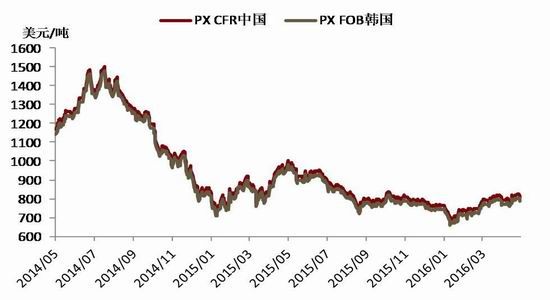

图7:PX价格

数据来源:WIND、方正中期研究院

图8:石脑油-PX裂解价差

数据来源:WIND、方正中期研究院

4月国际原油大幅上涨,布伦特和WTI原油站上45美元/桶关口,创半年内的新高,月涨幅20%左右。但当前原油市场已经进入再平衡周期,国际原油不具备再跌至30美元/桶的基础,预计国际原油价格在35-50美元/桶左右。国际原油阶段性见底将对下游化工品产生成本支持。

4月17日OPEC及非OPEC主要产油急剧开塔尔首都多哈商讨原油冻产计划,以稳定油价,但经过近6个小时的协商,产油国内部分歧依旧严重,“冻产计划”宣告破裂,主要缘于沙特执意原油“冻产”应当包括伊朗,而伊朗宣称在原油产量达到400万桶/天之前不会考虑冻产。会后,尼日利亚石油部长称,各产油国或在6月再次就冻产举行会议协商。原油“冻产”流产消息传出后国际原油大跌超6%,但随后震荡走高。2016年一季度全球原油日均产量为8943.93万桶/天,环比上涨了1.02%,同比上涨了2.04%。其中一季度OPEC原油日均产量为3308.50万桶/天,环比上涨了1.97%,同比上涨了7.59%;非OPEC原油日均产量为5635.43万桶/天,环比上涨了0.47%,同比下跌了0.97%。OPEC方面,一季度沙特原油产量维持高位,日均在1020万桶/天左右,较2015年底小幅下滑;伊朗制裁在1月解除,伊朗原油产量恢复迅速,3月伊朗原油日均在320万桶/天左右,同比上涨了15.11%,伊朗的产量目标是恢复到400万桶/天,预计2016年OPEC原油增量主要来自伊朗。非OPEC方面,最大的产油国俄罗斯原油产量维持稳定,一季度OPEC原油日均产量为1090万桶/天,环比上涨了1.08%,同比上涨了2.08%。低油价对美国页岩油生产造成极大的冲击,数据显示,4月22日当周美国原油钻井平台数减至343台,再次刷新2009年10月30日以来新低。美国原油产量在2015年中见顶后持续回落,2016年4月22日当周美国原油产量为893.80万桶/天,较去年高点下降了7.52%。

2016年美国原油库存再度快速积累,美国能源信息署发布的数据显示,截止4月22日当周,美国原油库存量5.41亿桶,原油库存比去年同期高10.12%;美国库存地区原油库存6604.9万桶,原油库存比去年同期高7.07%。原油库存已经逼近库存极限,对原油反弹产生抑制,但随着美国夏季驾车高峰季的来临,美国炼厂负荷季节性回升,将带动原油库存下降。

4月PX价格在790-820美元/吨波动,石脑油价格震荡上涨,PX-NAP价维持在400美元/吨左右,PX生产利润依旧较好。5月PXACP谈判破裂。

PTA供需面情况

表3:PTA、聚酯现货市场月度数据

数据来源:WIND、方正中期研究院

图9:PTA、EMG现货价格

数据来源:WIND、方正中期研究院

图10:PTA和布伦特价格走势

数据来源:WIND、方正中期研究院

4月PTA现货价格震荡上涨,月末华东PTA现货价为4870元/吨,上涨255元/吨,涨幅5.53%。PTA现货价格表现强势主要有两方面,一方面,国际原油大幅反弹,走出底部震荡区间,PX检修装置较多,PX-NAP价差维持高位,PTA成本端支持较强。另一方面,当月PTA检修装置较多,PTA月均负荷在64%左右,而聚酯负荷在80%左右,PTA处于去库存状态,供需整体偏紧,基本面有利于PTA现货价格走强。汉邦石化二期装置在3月开车,但装置因故检修,二期110万吨/年线路已于4月29日下午升温重启。4月还有宁波台化。后期检修装置依旧较多,如扬子石化3号装置、海伦石化2好装置、洛阳石化、珠海BP二号线等。

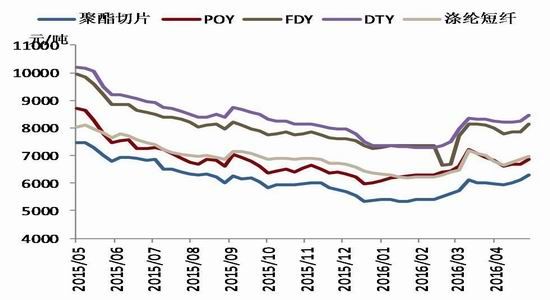

图11:聚酯价格走势

数据来源:WIND、方正中期研究院

图12:涤纶库存

数据来源:WIND、方正中期研究院

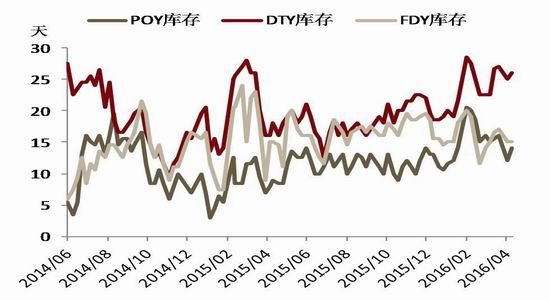

4月聚酯涤纶涤纶价格持稳,4月国内聚酯负荷维持在80%的高位。5月聚酯负荷提升空间不大,预计将维持当前水平,若无其他装置意外,5月聚酯开工将维持在80%附近。

图13:PTA产业链负荷

数据来源:WIND、方正中期研究院

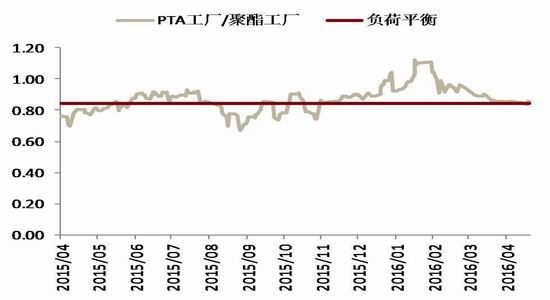

图14:PTA、聚酯负荷比

数据来源:WIND、方正中期研究院

4月聚酯负荷季节性回升至80%左右,PTA长期停车装置较多,在1400万吨左右,4月短期停车也较多,汉邦石化新装置和宁波台化在4月一直在检修,PTA负荷在64%左右,PTA负荷相对聚酯负荷较低,PTA供需偏紧。5月公布的检修计划显示PTA检修装置依旧较多,而预计聚酯负荷会维持在80%,PTA偏紧格局会延续。

图15:PTA利润

数据来源:WIND、方正中期研究院

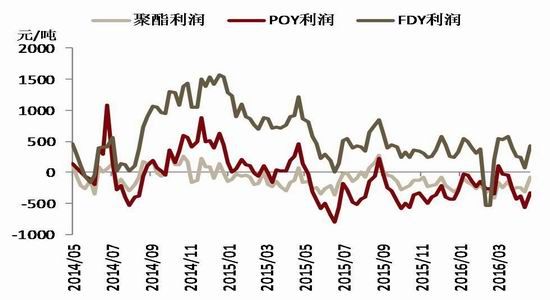

图16:聚酯利润

数据来源:WIND、方正中期研究院

4月PX价格保持坚挺,PTA价格震荡走高,PTA供需偏紧,PTA加工费持续回升,至月末在800元/吨左右。

图17:PTA月度产量

数据来源:WIND、方正中期研究院

图18:PTA进出口

数据来源:WIND、方正中期研究院

2016年4月PTA装置检修的较多,造成产量有所下滑,4月PTA产量为264.82万吨,同比上涨了6.78%,环比下跌了1.19%。

近年来伴随着PTA产能扩张,我国PTA进口量出现明显的萎缩,同时出口量大幅增加,对外依存度持续下降。根据海关数据统计,2016年3月PTA我国进口5.27万吨,环比上涨了35.94%,同比下跌了17.07%,2016年3月PTA我国出口10.26万吨,环比上涨了275.16%,同比上涨了169.75%。1-3月PTA我国进口15.02万吨,环比下跌12.42%,同比下跌了24.16%,2016年1-3月PTA我国出口18.09万吨,环比上涨了15.66%,同比上涨了124.35%。我国PTA出口量增长明显。

表4:PTA装置动态

数据来源:卓创资讯,方正中期研究院

多空信息分析

现在位置 >>

现在位置 >>