4月份,上游原油、PX价格呈现震荡回升走势,国内商品期货市场普遍上涨,PTA期价呈现震荡冲高的走势。5月份,国内货币环境延续宽松利好市场,上游原油、PX价格延续震荡回升,成本端支撑PTA价格重心上移,交易所仓单处于高位对期价构成压力,预计PTA期价呈现宽幅震荡走势,PTA1609合约有望以4700-5300区间波动为主。

一、基本面分析

1、宏观经济方面

国家统计局一季度经济数据显示,一季度我国GDP同比增长6.7%,比去年四季度回落0.1个百分点。分产业看,一季度三次产业分别同比增长2.9%、5.8%和7.6%,分别比去年四季度回落1.2、0.3和0.6个百分点;房地产业同比增长9.1%,比去年四季度提高5个百分点,金融业同比增长8.1%,比去年四季度回落4.8个百分点。一季度固定资产投资同比增长10.7%,比去年四季度高1.4个百分点;社会消费品零售总额同比增长10.3%,比去年四季度回落0.8个百分点;出口同比下降9.6%,比去年四季度降幅收窄4.5个百分点。一季度实际消费增长9.6%,比去年四季度低1个百分点。3月工业增加值同比增长6.8%,比1-2提高1.4个百分点,创去年下半年以来的新高,高于预期。3月投资同比增长11.1%,比1-2月高0.9个百分点;房地产开发投资同比增长9.8%,比1-2月高6.8个百分点;制造业投资同比增长5.6%,比1-2月回落1.9个百分点;基建投资同比增长22.0%,比1-2月提高6.3个百分点。3月社会消费品零售同比增10.5%,比1-2月高0.3个百分点,实际增长9.7%。

3月末,M2余额同比增长13.4%,增速比去年同期高1.8个百分点;M1余额同比增长22.1%,增速比去年同期高19.2个百分点;M0余额同比增长4.4%。一季度净投放现金1435亿元;社会融资规模增量比去年同期多1.93万亿元;人民币贷款增加4.61万亿元;人民币存款增加5.41万亿元。在地产、基建的强力拉升下,一季度需求、生产呈现改善,CPI温和上涨,整体经济表现趋稳。一季度央行[微博]多次在公开市场上投放货币,季度末M1达到了22.1%的高增长,加之信贷扩张,M2也达到了较高的点,M1与M2的增速差持续扩大,将使得通胀压力增强。

2、上游原料走势

4月份国际原油价格呈现震荡上行的走势,WTI原油价格处于35美元/桶至45美元/桶区间波动,布伦特原油价格处于37美元/桶至46美元/桶区间运行,美国原油与布伦特原油价差处于1-4美元区间波动;石脑油价格呈现小幅上涨走势,从389美元/吨上涨至405美元/吨CFR日本;亚洲地区的MX价格震荡回升,从651美元/吨逐步回升至672美元/吨FOB韩国。亚洲地区的PX价格也小幅回升,从791美元/吨回升至795美元/吨FOB韩国。截止4月25日,石脑油的利润回落至48美元左右,MX的利润维持至212美元,PX的利润回落在33美元左右。

PX合同货方面,埃克森美孚出台5月亚洲PX倡导价格执行850美元/吨CFR。韩国SK5月PXACP倡导价格出台,厂家执行850美元/吨CFR。中石化[微博]化工销售华东分公司出台4月份PX合约货结算价格执行6200元/吨,较3月结算价上涨105元/吨。

装置方面,印度ONGC4月1日将其位于芒格洛尔的92万吨PX装置停车检修3周左右。韩国GS1#40万吨PX装置和3#55万吨PX装置4月份停车进行例行检修,停车时间分别为5周和3周。乌石化100万吨PX装置计划5月中旬停车检修,检修时间2个月左右。日本新日石位于赤塔的20万吨PX装置计划5月中旬-6月底停车检修;位于川崎的35万吨PX装置计划7月底-9月底停车检修。

国际原油、石脑油呈现震荡上行走势;亚洲PX装置开工率维持在73%左右,国内PX装置开工率在72%左右,二季度PX装置检修较为密集,预计有三百多万吨产能检修,市场供应有望减少,预计PX价格运行重心将上移。

3、PTA供需状况

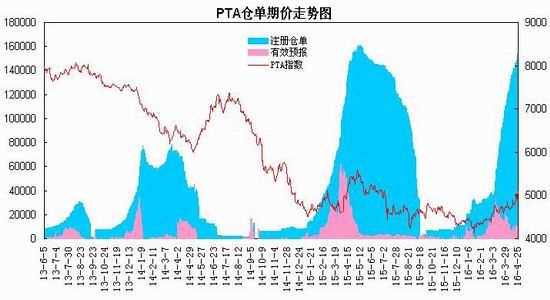

截至2016年一季度,国内PTA产能共计4915万吨,部分经营状况较差产能长期闲置或偶尔开车的闲置产能约有1430万吨,实际有效产能为3485万吨,一季度仅江阴汉邦220万吨新产能投产。根据国内各PTA厂家装置运行负荷计算,4月份PTA负荷平均负荷处于72.5%左右,与上年同期的64%相比显著回升;下游聚酯切片装置的运行负荷逐步回升至85%左右。当前PTA厂家库存维持在1-3天左右;截止4月27日交易所仓单为154913张,有效预报为4925张,总共约有80万吨左右,仓单处于高位水平对期价构成较强压力。

PTA合同货方面,中石化、恒力石化4月PTA结算价格执行4900元/吨,较去年3月结算价格上涨150元/吨。恒力石化5月PTA挂牌价格执行5000元。

国内PTA现货市场呈现震荡回升的走势。截止到4月25日PTA华东市场报价在4930元/吨,较3月份上涨约345元/吨;外盘现货价格报至624美元/吨,较3月上涨约17美元/吨。亚洲PX价格从3月的791-812美元/吨回升至4月份的795-816美元/吨,按500元/吨的加工费计算,PTA动态生产情况呈现盈利100至盈利300元/吨,大型PTA生产商处于小幅盈利态势。

4、聚酯化纤市场

据国家统计局公布的数据显示,今年3月我国化纤产量为425万吨,同比增长10.3%,增幅较一二月份的3.7%显著提高;1-3月化纤产量为1119万吨,同比增长5.2%。

截止4月22日,聚酯切片装置的运行负荷在75%附近,涤纶长丝装置的负荷指数在78%左右,涤纶短纤装置的负荷指数在75%左右,下游织造企业开工率回升至79%附近;江浙主流涤纶长丝工厂的库存天数在12-25天,其中POY在14天附近的水平、FDY在16天附近,DTY在26天附近。涤丝厂家POY库存较3月底小幅减少,DTY、FDY库存出现增加。下游织造行业需求有所回升,刚需推动涤纶长丝成交持续增多。

5、下游状况

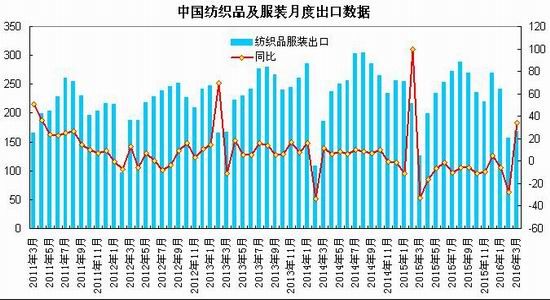

海关总署发布的数据显示,2016年3月,我国纺织品服装出口额为168.52亿美元,环比增长7.6%,同比增长34.1%。其中,纺织品(包括纺织纱线、织物及制品)出口额为79.2亿美元,同比增长34.7%;服装(包括服装及衣着附件)出口额为89.3亿美元,同比增长33.5%。一季度,我国累计出口纺织品服装566.41亿美元,下降5.2%。其中,纺织品出口234.5亿美元,同比下降2.2%;服装出口331.8亿美元,同比下降7.3%。同比来看,1月、2月、3月分别较去年同期下降15.68%、27.76%和增长34.07%。环比来看,1月份出口总额达到最高,241.31亿美元;2月份出口额最低,156.58亿美元;3月份出口额为168.52亿美元,处于居中的水平。

内销方面,3月份,限额以上单位商品零售11051亿元,同比增长8.7%。其中服装鞋帽、针纺织品零售额1058亿元,同比增加4.4%。1-3月份,限额以上单位商品零售32579亿元,同比增长8.0%。其中服装鞋帽、针纺织品零售额3482亿元,同比增加7.2%。

根据中华全国商业信息中心的统计,一季度全国百家重点大型零售企业服装类商品零售额同比下降5.1%,增速较上年同期低9.0个百分点。其中,3月份零售额同比下降3.8%,降幅较上年同月扩大0.7个百分点。一季度全国百家重点大型零售企业各类服装销量同比下降0.5%,增速低于上年同期6.4个百分点,其中,3月份服装零售量同比增长8.2%,增速较上年同期高4.9个百分点。3月份,我国纺织品服装出口强势增长,主要是去年低基数的影响,去年同期受春节因素影响,纺织品服装出口大幅下降,同比基数处于低位;其次是当前外贸环境有所改善,人民币汇率趋于稳定,稳外贸出口的政策红利逐步释放,推动了包括纺织品服装在内的商品出口形势转暖。国内终端零售情况表现偏弱,居民消费信心及消费意愿降低。

二、观点总结

综上所述,国内一季度GDP同比增长6.7%,基建发力和房地产投资反弹带动投资需求回升,消费增速平稳回升;央行保持货币政策宽松取向,货币供应增长较快,银行体系流动性充裕带动企业融资成本继续下降,M1与M2的增速差持续扩大,将使得通胀压力增强。上游原料方面,国际原油趋于震荡上行,5月亚洲PX装置检修支撑PX价格。供需方面,国内PTA装置开工率回升至72%左右,,交易所仓单达到80万吨对期价构成压制,1505合约面临巨量交割;下游聚酯需求方面,化纤产量增幅扩大,纺织品服装出口出现回升。

整体上,国内货币环境延续宽松利好市场,上游原油、PX价格延续震荡回升,成本端支撑PTA价格重心上移,交易所仓单处于高位对期价构成压力,预计PTA期价呈现宽幅震荡走势,PTA1609合约有望以4700-5300区间波动为主。

三、操作策略

国内货币宽松推升通胀预期,国际原油趋于震荡上行,PX装置密集检修将有望提振PX价格,成本端传导将推动PTA交易重心上移,而巨量仓单及需求不确定性加剧市场波动幅度,PTA可采取回落逢低做多的策略。技术上,PTA1609合约震荡冲高,上测5200关口压力后展开宽幅整理,当前均线系统呈多头排列,预计4800关口存在较强支撑,一季度以来PTA期价整体运行重心逐步上移,预计5月份将呈现宽幅震荡走势。

1、短线策略

4月份PTA主力合约呈现震荡上行走势,月度波动幅度在550左右,周度波动幅度在174-352区间,周均波动幅度约268左右,日线波动幅度在58-286区间,日均波动幅度约125左右。整体波动率放大,适合短线交易,预计5月份PTA延续宽幅震荡走势,建议日内交易以60-130区间为宜,周度交易以180-260区间为宜;注重节奏的把握及仓位控制,作好资金管理,具体操作可参考研[微博]究院每日分析提示。

2、中线交易策略

(1)资金管理:本次交易拟投入总资金的15%-25%,分批建仓后持仓金额比例不超出总资金的30%。(2)持仓成本:PTA1609合约采取分批建仓策略,建仓区间4700-4800元/吨,持仓成本控制在4750元/吨左右。

(3)风险控制:若期价跌破4650元/吨则开始执行部分止损,若期价收盘价处于4600元/吨以下,则需要对全部头寸作止损处理。

(4)持仓周期:本次交易持仓预计3个月,视行情变化及基本面情况进行调整。

(5)止盈计划:当期价向我们策略方向运行,上方目标看向5200元/吨。视盘面状况及技术走势可滚动交易,逐步获利止盈。

(6)风险收益比评估:预期风险收益比为3:1。

【风险因素】

1、下游需求表现疲弱,库存压力持续增加,将利空期价。2、停产产能复产超预期,供应压制市场。

3、上游原油、PX出现大幅回落,成本支撑将弱化。4、美联储加息超预期,打压市场风险偏好情绪。

3、企业套保策略

今年以来,大型的PTA生产企业以500元/吨的加工费计算,呈现小幅盈利格局,4月份盘面动态利润区间在100至350元/吨,PTA生产企业可在盘面动态利润高于250元/吨时,逐步建立空单套保头寸,防范未来PTA价格下跌的风险,锁定加工利润。

基于二季度PTA趋于震荡上行的判断,PTA下游需求企业可待1609合约期价回落至4800下方可适当建立多单,为未来原料采购进行套保操作,锁定采购成本,规避未来价格上涨风险。

现在位置 >>

现在位置 >>