一、行情回顾

2016年一季度PTA期货低位震荡,1月国际原油跌破30美元/桶,中旬PTA期货最低跌至4200元/吨,创2004年来的新低。2月PTA装置停车较多,但国际原油二次探底,同时下游聚酯在春节期间大规模检修,PTA维持低位震荡。3月国际原油探底回升,站上40美元/桶,PX检修预期带动PX价格坚挺,PTA成本端获得支撑;黑色板块爆发带动大宗商品大幅反弹,PTA也受到提振。一季度PTA涨幅明显落后于其他化工品期货,这主要由于其基本面偏弱所致,PTA供大于求格局并未得到改观,3月汉邦石化220万吨的新装置已经投产,PTA供应端去产能任重道远。

二、原油市场

2016年一季度国际原油先抑后扬,1月国际原油大幅下跌,跌破30美元/桶,跌至2004年来最低水平。2月中旬在多哈闭门会议上,沙特、俄罗斯、委内瑞拉及卡塔尔同意将石油产量冻结在1月水平,并号召其他产油国遵守协议。4月中旬OPEC产油国及非OPEC产油国举行会议,商谈冻产协议,后期原油价格回升有赖于冻产协议的执行。

三、现货市场情况

一月和二月PTA低位震荡,国际原油供需失衡依旧,一度跌破30美元/桶,创2004年以来的新低,成本面支撑疲弱;此外,PTA装置检修相对较少,负荷维持在65%左右,下游聚酯检修规模巨大、织造受春节因素,开工率迅速下滑,该阶段PTA处于累库存状态。三月PTA一度大涨,该阶段主要受大宗商品大涨带动,同时下游聚酯负荷快速提升,PTA供需恢复至紧平衡。

四、总结与操作建议

4月中旬OPEC产油国及非OPEC产油国举行会议,商谈冻产协议,后期原油价格回升有赖于各方合作。二季度是亚洲PX工厂进入检修季,PX供给可能再度紧张,这将对PX价格形成支撑。一季度PTA开工率维持较高水平,PTA处于累库存阶段,同时PTA加工费背压缩至500元/吨之内,3月中旬汉邦石化220万吨新装置建成投产,PTA供应压力加大。当前PTA加工费过低,或促使部分PTA工厂停车。当前下游聚酯负荷升至80%左右,二季度是PTA需求的旺季,若PTA负荷下降,PTA将进入去库存阶段,也将带动PTA价格反弹。整体看来,PX检修带动价格坚挺,成本端有支持,PTA需求旺季来临,供需格局将发生好转,将支撑PTA上涨。预计二季度TA1609和合约区间在4500-5500元/吨,建议09合约跌至4500元/吨附近逢低接多为主。

行情回顾

表1:PTA期货季度数据

数据来源:WIND、方正中期研究院

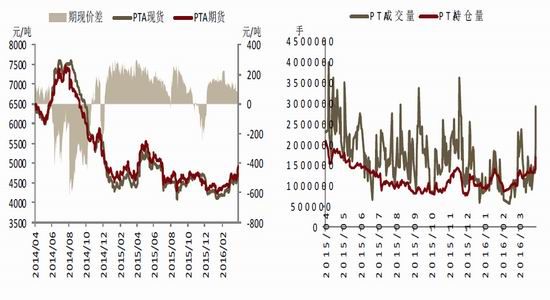

图1:PTA期现价格 图2:PTA成交量、持仓量

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

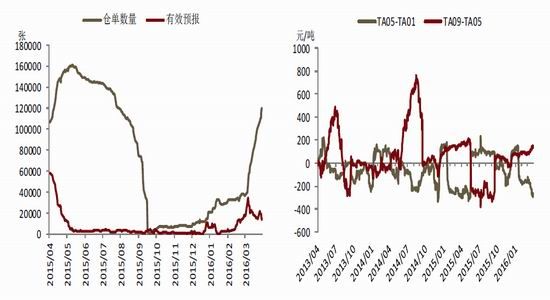

图3:PTA仓单数量 图4:PTA跨期价差

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

2016年一季度PTA期货低位震荡,1月国际原油跌破30美元/桶,中旬PTA期货最低跌至4200元/吨,创2004年来的新低。2月PTA装置停车较多,但国际原油二次探底,同时下游聚酯在春节期间大规模检修,PTA维持低位震荡。3月国际原油探底回升,站上40美元/桶,PX检修预期带动PX价格坚挺,PTA成本端 获得支撑;黑色板块爆发带动大宗商品大幅反弹,PTA也受到提振。一季度PTA涨幅明显落后于其他化工品期货,这主要由于其基本面偏弱所致,PTA供大于求格局并未得到改观,3月汉邦石化220万吨的新装置已经投产,PTA供应端去产能任重道远。

上游市场情况

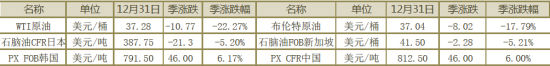

表2:PTA上游市场季度数据

数据来源:WIND、方正中期研究院

一、冻产协议助力原油反弹

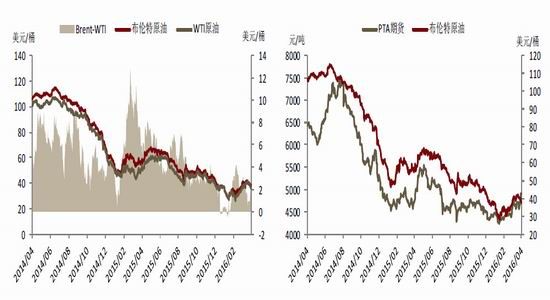

图5:国际原油价格 图6:PTA和布伦特价格走势

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

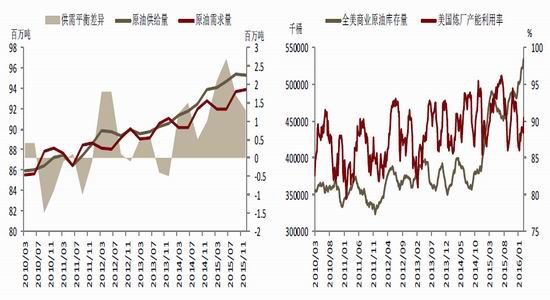

图7:全球原油供求平衡表 图8:美原油库存和炼厂产能利用率

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

2016年一季度国际原油先抑后扬,1月国际原油大幅下跌,跌破30美元/桶,跌至2004年来最低水平。2月中旬在多哈闭门会议上,沙特、俄罗斯、委内瑞拉及卡塔尔同意将石油产量冻结在1月水平,并号召其他产油国遵守协议。1月沙特和俄罗斯等国的原油产油量达到近年来的新高,1月国际社会对伊朗制裁结束,当前伊朗积极恢复原油的生产和出口,伊朗不遵守协议的风险较大。4月17日12位石油输出国组织(OPEC)产油国及非OPEC产油国将齐聚卡塔尔首都多哈,再度商谈冻产协议。虽然当前原油依旧供大于求,但主要产油国的“冻产”行动还是给国际原油市场带来了支持,3月中旬国际原油已重返40美元/桶。

一季度美国原油库存持续攀升,截止3月14日当周,美国原油库存量5.3254亿桶,原油库存为历史同期最高水平;美国汽油库存总量2.4507亿桶,汽油库存远高于五年同期平均范围上限,但汽油库存已开始出现回落,随着夏季驾车高峰期的来临,美国炼厂产能利用率会回升,美国原油库存降会回落。

4月中旬OPEC产油国及非OPEC产油国举行会议,商谈冻产协议,后期原油价格回升有赖于冻产协议的执行,原油重心抬升将带动PTA价格回升。

二、二季度亚洲PX装置进入检修季

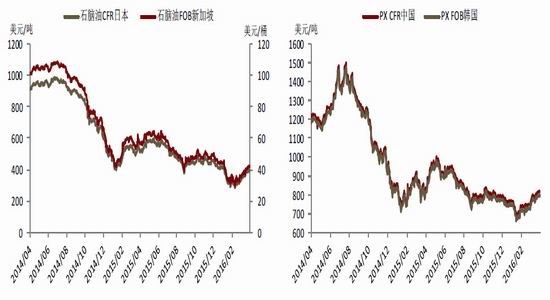

图9:石脑油价格 图10:PX价格

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

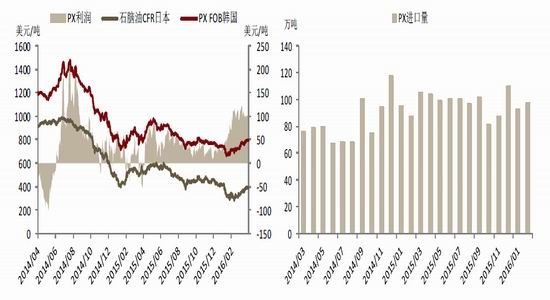

图11:PX价格 图12:石脑油-PX裂解价差

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

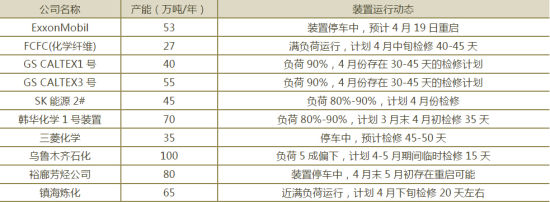

表3:2016年亚洲PX装置检修计划

数据来源:卓创资讯、方正中期研究院

亚洲PX总产能为3886万吨/年,其中中国PX产能为1338万吨/年,韩国PX产能为968万吨/年,日本PX产能为378万吨/年。2016年亚洲PX检修厂家主要集中在中、韩、日三国,并且多数检修时间集中在2016年第二季度,其中2016年上半年检修总产能为570万吨/年。今年PX装置检修力度略高于2015年,供给可能再度紧张,这将对PX价格形成支撑。此外,腾龙芳烃160万吨PX装置目前修复过程中,2016年上半年不会重启。PX装置检修结束后,PX的供需偏紧的格局可能会改变。

2015年PX利润一直在50美元/吨附近,2016年一季度PX利润水平显著提高,上升至100美元/吨附近。一方面由于石脑油价格较低,PTA负荷较高,对PX需求较好,PX价格受到提振,利润维持在较高水平,在这两方面原因带动下,PX市场盈利水平提高。二季度亚洲PX装置检修较多,PX供需格局必将偏紧,PX利润水平将维持高位。

原油反弹、NAP-PX价差维持高位,这些因素将使得PTA成本端支撑增强,将有利于PTA价格重心抬升。

PTA供需面情况

表4:PTA、聚酯现货市场季度数据

数据来源:WIND、方正中期研究院

一、PTA供应分析

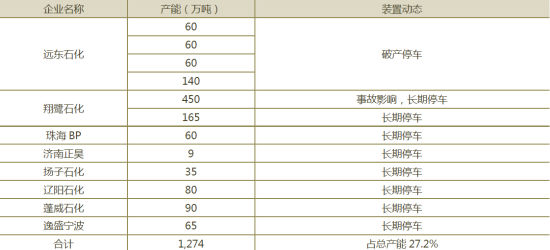

表5:长期停车PTA装置汇总

数据来源:卓创资讯、方正中期研究院

表5:2016年PTA装置投产计划

数据来源:卓创资讯、方正中期研究院

由于PTA加工费维持在较低水平,当前长期停车的PTA装置较多,占总产能26%左右。中石化[微博]收购翔鹭石化在进行当中,上半年难以重启。2012年和2014年是PTA装置投产的高峰期,也由此PTA产业进入过剩时代,2016年汉邦石化二期在3月已经投产,另外四川晟达的100万吨PTA装置或在年底投产,但由于各种因素影响,投产概率较低,本轮PTA新产能投放已进入尾声。

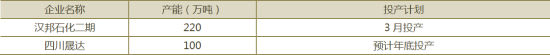

图13:PTA、EMG现货价格 图14:PTA利润

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

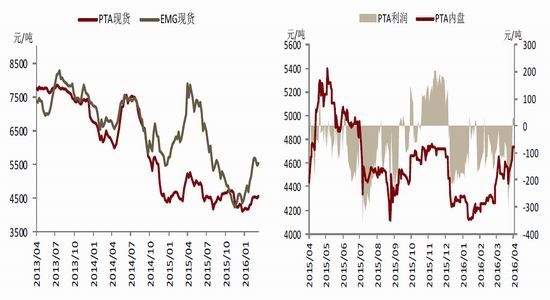

图15:PTA产业链负荷 图16:PTA、聚酯负荷比

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

一月和二月PTA低位震荡,国际原油供需失衡依旧,一度跌破30美元/桶,创2004年以来的新低,成本面支撑疲弱;此外,PTA装置检修相对较少,负荷维持在65%左右,下游聚酯检修规模巨大、织造受春节因素,开工率迅速下滑,该阶段PTA处于累库存状态。3月PTA一度大涨,该阶段主要受大宗商品大涨带动,同时下游聚酯负荷快速提升,PTA供需恢复至紧平衡。

一季度PTA供需宽松,同时PX涨幅较大,使得PTA加工利润压缩至500元/吨左右,PTA工厂亏损较为严重。

图17:PTA月度产量 图18:PTA进出口

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

2016年2月PTA装置检修的较多,造成产量有所下滑。2016年一季度PTA产量同比小幅下滑。

近年来伴随着PTA产能扩张,我国PTA进口量出现明显的萎缩,同时出口量大幅增加,对外依存度持续下降。根据海关数据统计,2016年1-2月PTA我国进口9.75万吨,同比下跌了27.51%;2016年1-2月PTA我国出口7.83万吨,同比上涨了83.83%,我国PTA出口量增长明显。

二、PTA需求分析

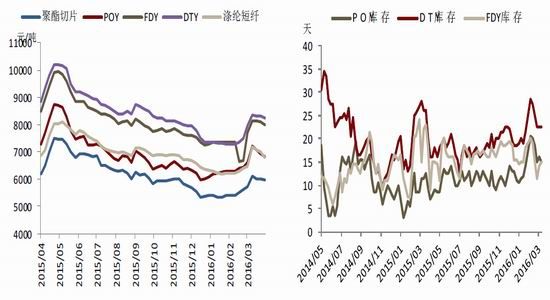

图19:聚酯价格走势 图20:涤纶库存

数据来源:WIND、方正中期研究院 数据来源:WIND、方正中期研究院

图21:聚酯利润 图22:纺织品服装出口金额

数据来源:WIND、方正中期研究院数据来源:WIND、方正中期研究院

2016年一季度聚酯价格触底回升,反弹幅度较大,一方面PTA、EMG反弹,特别是EMG反弹幅度相当显著,聚酯成本端带动反弹;另一方面,春节期间聚酯检修规模较大,年后聚酯涤纶库存下降明显,聚酯利润恢复。

海关总署数据显示,2016年1-2月我国累计出口纺织品服装397.89亿美元,其中出口纺织纱线、织物及制品155.33亿美元,出口服装及衣着附件242.56亿美元,纺织服装出口同比下降15.7%,跌幅达近5年来最大,其中纺织品出口同比下降14.2%,服装出口同比下降16.63%。春节假期短期因素和需求疲弱导致2016前两个月我国纺织品服装出口额下降,纺织服装出口额持续下滑显示终端需求尚未回暖。

总结与操作建议

4月中旬OPEC产油国及非OPEC产油国举行会议,商谈冻产协议,后期原油价格回升有赖于各方合作。二季度是亚洲PX工厂进入检修季,PX供给可能再度紧张,这将对PX价格形成支撑。一季度PTA开工率维持较高水平,PTA处于累库存阶段,同时PTA加工费背压缩至500元/吨之内,3月中旬汉邦石化220万吨新装置建成投产,PTA供应压力加大。当前PTA加工费过低,或促使部分PTA工厂停车。当前下游聚酯负荷升至80%左右,二季度是PTA需求的旺季,若PTA负荷下降,PTA将进入去库存阶段,也将带动PTA价格反弹。整体看来,PX检修带动价格坚挺,成本端获支持,PTA需求旺季来临,供需格局将发生好转,将支持PTA上涨。预计二季度TA1609和合约区间在4500-5500元/吨,建议09合约跌至4500元/吨附近逢低接多为主。

现在位置 >>

现在位置 >>