一、本月行情回顾

1.期货行情回顾

图1 PTA主力合约日K 走势图

数据来源:文华财经、神华对冲研究院

本月PTA 期价在前期累积的库存压力下呈震荡下探走势,当前主力合约1509 由前月末的5046 元/吨下跌至本月末的4674 元/吨,较前月末下跌372 元/吨,月跌幅7.37%,持仓较前月末增加73.69 万手至119.35 万手。

2.现货行情回顾

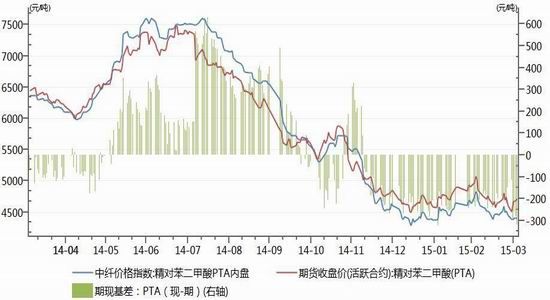

图2 PTA 现货价格及基差

数据来源:Wind 资讯、神华对冲研究院

本月PTA 现货价格呈震荡下跌走势,内盘PTA 相对前月末下跌260 元至4380 元/吨,月跌幅5.61%;外盘PTA 相对前月末上涨20 美元至620 美元/吨,月涨幅3.33%;主力合约1509期价相对现货价格升水约290 元/吨。当前华东PTA 市场窄幅震荡为主,市场报盘维持在4450元/吨送到附近,市场递盘4400-4430 元/吨送到附近,商谈维持在4400-4430 元/吨送到附 近,有实单在此价位区间达成。美金盘报盘在630 美元/吨附近保税,递盘意向600 美元/吨左右,商谈在620-630 美元/吨。

二、基本面分析

1.宏观面动态

(1)国外:

3 月份美国ISM 制造业PMI 为51.5,创14 个月最低值,已连续5 个月下滑,但与2008-2014年的历史均值持平,2 月值为52.9。从环比数据来看,本月美国制造业PMI 较上月值回落属于正常的季节波动。从分项指数来看,除产出和物价指数外,其余均有不同程度的回落,而物价指数虽有回升,但仍处于远离50 荣枯分水岭的收缩区间。整体来看,3 月美国制造业复苏放缓,需求回落主要是受美元冲高及外需疲弱的影响,国内需求实际上并没有减弱,而是在温和回升。随着美联储加息预期暂缓,美元指数上行动能减弱,原油等大宗商品的下行压力也有所减缓。虽然短期内油价维持低位仍会对美国制造业及通胀造成拖累,但料负面影响或将有所减弱。

3 月份欧元区制造业PMI 终值52.2,创10 个月最高值,前值51。服务业PMI54.3,为2011 年6 月以来最高值。3 月欧元区制造业、服务业需求双双回暖,显示在欧洲央行[微博]QE 政策刺激下,欧元区经济复苏动能强劲。欧元区经济普遍回暖也令希腊危机的影响逐渐减弱。预计4 月欧元区经济将延续回暖趋势,但仍需警惕希腊问题带来的风险。

(2)国内:

最新数据显示,中国3 月份制造业PMI 为50.1%,比上月回升0.2 个百分点,重回扩张区间,好于市场预期;非制造业商务活动指数为53.7%,比上月小幅回落0.2 个百分点,但近期走势总体稳健。生产和就业指数大幅反弹是本月PMI 超预期的主要原因,3 月生产指数环比回升0.7%至52.1%,就业指数环比回升0.6%至48.4%。1-3 月购进价格指数持续回升,3 月读数为45%,这有助于PPI 企稳和制造业盈利改善。节后生产恢复推动PMI 环比季节性改善,但对比历史数据,无论是PMI 指数本身还是环比改善程度,今年的数据季节性回升的力度都偏弱。

2.原料端价格走势

(1)原油:

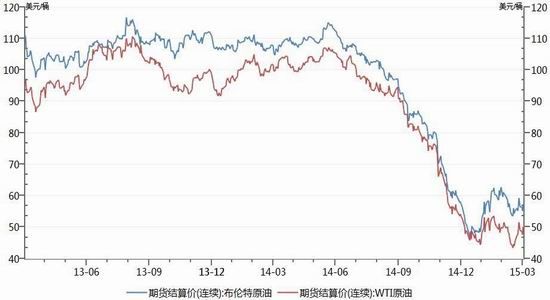

本月原油期货价格回落调整,美国WTI 原油连续合约期货价本月下跌2.16 美元,月末收于47.6 美元/桶,月跌幅4.34%;布伦特原油连续合约期货价本月下跌7.47 美元,月末收于55.11 美元/桶,月跌幅11.94%。

原油市场消息,利多方面,美国能源信息局4 月1 日公布的数据显示,上周美国日均原油产量减少3.6 万桶至938.6 万桶,为1 月以来首次出现下降。油田服务机构贝克休斯公布的数据显示,截止4 月2 日的一周,美国钻探油井数量802 座,比前周减少11 座,只有去年10 月份高峰时期1609 座的36%。利空方面,上周美国商业原油库存增加480 万桶至4.714亿桶,较去年同期高9140 万桶。美国原油期货主要交割地俄克拉何马州库欣地区的原油库 存增加260 万桶至5890 万桶;OPEC 及俄罗斯的原油产量小幅增长,OPEC 三月份原油供应量创下自去年10 月以来的最高水平,至3063 万桶/日,超过了该组织3000 万桶/日的出口配额目标;该数据在二月为3007 万桶/日,欧佩克国家仍表示不会减产;俄罗斯能源部公布数据显示,俄罗斯3 月原油产量在1071 万桶/日,较2 月产量1065 万桶/日小幅增加。

图3 WTI 原油期货价、布伦特原油期货价走势图

数据来源:Wind 资讯、神华对冲研究院

上周美原油日产量小幅回落及原油库存增幅低于前一周利好提振油价,但OPEC 及俄罗斯原油产量处较高水平并小幅增长,当前全球原油市场供过于求的格局延续,短期内难以扭转,油价将继续承压、反弹压力大,估计还将在底部震荡徘徊一段时间。

(2)PX:

图4 PX 价格走势及生产利润估算

数据来源:Wind 资讯、神华对冲研究院

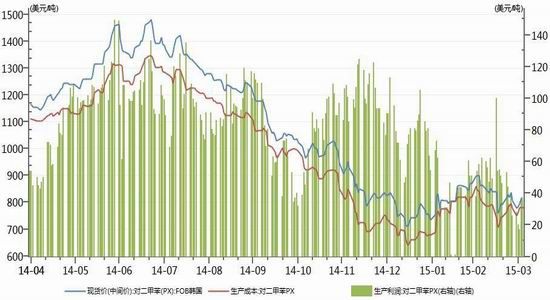

本月PX 价格跟随原油下跌,FOB 韩国PX 价格较前月末下跌85 美元至786 美元/吨,月跌幅9.76%;CFR 中国台湾PX 价格较前月末下跌85 美元至808 美元/吨,月跌幅9.52%。当前CFR 中国PX/CFR 日本石脑油差价由前月末的342.25 美元/吨缩减至283.5 美元/吨,PX生产处盈亏平衡点附近。

PX 装置方面,印度OMPL92 万吨PX 装置4 月1 日停车,厂家计划停车时间10-15 天;埃克森美孚位于新加坡的PX 装置计划于4 月22 日停车检修1 个月;印度OMPL 92 万吨PX 装置运行负荷在8 成左右,厂家计划在4 月份短停10 天左右;近期亚洲地区PX 装置检修较多,亚洲地区PX 的开工率在6 成多;3、4 月份PX 工厂检修较多,PX 供给减少、供应压力减轻,预计价格多可能小幅回升。

3.供需分析

(1)工厂负荷率

图5 PTA 工厂、聚酯工厂及江浙织机负荷率走势图

数据来源:Wind 资讯、神华对冲研究院

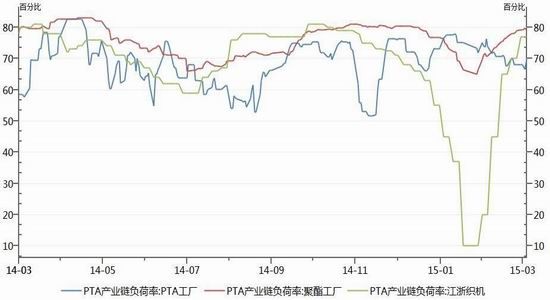

PTA 装置方面,宁波石化120 万吨PTA 装置计划4 月7 日停车检修,时间或持续25 天左右;中石化[微博]华北分公司天津石化34 万吨/年的PTA 装置稳定,该装置3 月18 日停车检修,原计划检修13 天,目前重启时间推迟;福建佳龙石化60 万吨/年的PTA 装置目前维持停车检修状态,具体重启计划时间仍未有公布。

本月PTA 工厂负荷率小幅回落,当前PTA 负荷率相对前月末小幅下降3.8%至68%;下游聚酯工厂负荷率由前月末的66.4%回升至79.2%;终端纺织业江浙织机负荷率大幅回升,由前月末的10%回升至77%;当前PTA 动态供应偏紧,处去库存状态。因春节期间,终端纺织厂放假负荷率处较低水平,聚酯工厂受其拖累负荷率也相应下降,而PTA 工厂在此期间负荷率维持高位,供过于求使得库存处不断累积状态,所以当前PTA 主要面临前期的高库存压力。

(2)PTA 期货注册仓单

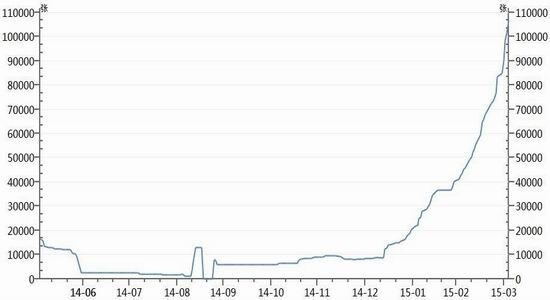

图6 PTA 期货注册仓单

数据来源:Wind 资讯、神华对冲研究院

因PTA 近期合约1505 相对现货价格升水,同时现货市场面临较大库存压力,再加上郑州交易所增加新的交割仓库扩增库存容纳量;PTA 厂家通过期货市场卖出保值的积极性较高,PTA 前期累积库存由厂商流向交割库;数据显示,2 月底PTA 注册仓单共40310 张,及至4 月3 日已上升至106496 张,PTA 1505 合约交割量或有再创历史新高的可能。当前郑商所PTA 仓单持续增加,估计期现价差将被逐渐压缩或至平水状态。

三、后市展望及操作建议

图7 PTA 主力合约周K 走势图

数据来源:文华财经、神华对冲研究院

技术上,1509 合约期价止跌企稳收盘在5 日均线附近,MACD 绿柱缩短,KDJ 三线处超卖区有呈金叉趋势,短期技术性超卖存反弹需求;成本方面,原油在供过于求延续的格局下承压,上涨压力较大,多可能在底部持续震荡徘徊一段时间,对PTA 成本支撑有限;供需方面,当前PTA 动态供应偏紧,处消化库存阶段,但前期的高库存短期内难以快速消化,近期供应压力仍存。总体来说,当前PTA 基本面偏利空,PTA 短期多可能维持弱势震荡走势,主力合约1509 关注前期低点4600 支撑。但中长期来看,美原油开采投资减少,原油产量开始有回落的迹象,油价筑底回升的可能性较大;对PTA 成本支撑增强,PTA 期价跟随油价“水涨船高”,中长期建议逢低逐步建多。

现在位置 >>

现在位置 >>