摘要

因全球原油供过于求,价格自2014年6月份高点回落至今已跌幅近半

美国页岩油产量大幅上升,相对于2013年12月份日产量增加约100万桶

自OPEC减产预期落空后,原油价格一泻千里,当前仍处下跌趋势

PTA行业已进入产能过剩时期,未来走势跟PTA负荷率实时相关

2015年预计原油供过于求的格局延续,对PTA成本支撑有限

第一部分 2014年行情回顾

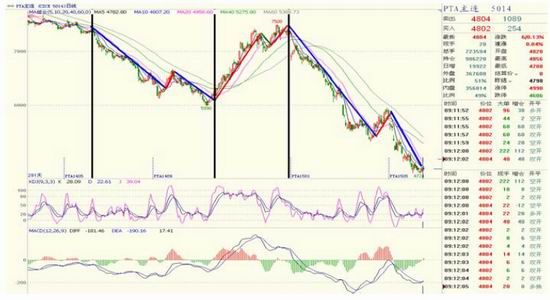

图1 PTA主力合约价格走势图

资料来源:文华财经、神华对冲研究院

2014年的PTA行情波动幅度比较大且趋势明显,从日K走势图来看,有三波比较明显的趋势走势。第一波,1至5月份上旬,行情走势为趋势性下跌,中途有一波小反弹,因3月份国内PTA工厂进行了一轮较大规模的检修,期价受利好支撑在3月份的下半月开始出现短暂的反弹,但随着几套PTA装置陆续检修完毕重启,此轮反弹在4月初迅速告终,再加上4月份之后国内有3套PTA新装置投放使得行情承压重回下跌走势。第二波,5月份中旬至8月初,行情走势呈反弹上涨趋势,前期PTA价格的大幅下跌使得PTA厂家深陷亏损的困境。厂商为了自救结成行业联盟,开始了年内第二次大规模减产,同时推行新的合同结算定价模式,由原先的市场定价模式改为PX成本加固定加工费的模式,把原料波动风险转移至下游聚酯工厂。此次联盟限产效果显著,期价从5月中旬开始持续回升上涨,在7月初回调之后继续冲高,当时1409主力合约在7月23日最高冲至7508元/吨。第三波,8月中旬至年末,行情呈回落下跌走势,因8月份亚洲有约500万吨PX新产能释放,使得PX供应偏紧转宽松状态。再加上原油自6月份之后持续下跌,成本端的双重利空冲击使得PTA期价上涨乏力开始大幅度下跌。至12月份,PTA厂商又开始第三次联盟减产,工厂负荷率一度回落至55%附近。但此次减产效果不佳,在原油及PX大幅下跌的情况下,PTA生产的原料成本同步下降,PTA的生产利润回升,扭亏并小幅盈利,使得厂商并无强烈的减产意愿,装置检修过后陆续重启。此次利好持续性较短,期价反弹至60日均线附近后又重回下跌轨道,12月份中旬已跌破5000整数关口,当前进一步下跌并向08年最低点靠近。

第二部分宏观形势简析

国际市场,全球多个经济体黯淡无光,只有美国经济傲视群雄,维持强劲的复苏动力。可以发现,随着中欧日三大经济体通缩压力大增后,开启新一轮宽松政策与美国收紧“钱袋子”形成强烈反差。市场预计美联储将不久将来步入加息周期,短期来看相关利空风险较为有限。这不仅预示着三大经济体对于大宗商品需求的增速放慢,而且也在表明未来与商品呈显著负相关关系的美元指数将获得更强的上涨动能。

一、国内方面

2014年是中国大改革与大调整拉开序幕的一年,也是中国宏观经济沿着新常态轨迹持续发展的一年。一方面,GDP增速等宏观参数在外需疲软、内需持续回落、房地产周期性调整等力量的作用下持续回落;另一方面,经济结构在消费升级、不平衡逆转以及政策调整的作用下出现较大幅度的调整,结构参数的良性调整、总体价格水平保持相对稳定以及就业状况的持续稳定,给2014年的宏观经济增加了亮色。值得注意的是,2014年中国宏观经济新常态不仅延续了以往几年的4大典型特征,同时呈现出一系列新现象和新模式,很多参数开始出现超预期调整。这可能标志着中国宏观经济新常态开始步入攻坚期。

2015年将是中国大改革与大调整全面展开的一年,它将延续2014年中国宏观经济运行的逻辑,使新常态的4大典型特征进一步持续;但在改革力度全面提升、房地产周期调整进一步加大、经济下行压力进一步加大等因素的作用下,2015年中国宏观经济将面临6大挑战和变化。这决定了2015年中国宏观经济必须在全面推进改革与调整的同时,加大底线管理的力度。

二、国外方面

美国方面:2015年,预计美国经济延续向好,对全球经济的带动增强。美联储加息预期,将成为市场关注的热点。货币政策收紧,将支持美元走强,并对国际大宗商品产生影响。不过,房地产市场向好、就业市场改善、消费增加背景下,美国对大宗商品的需求上升,将会对冲美元升值的影响。

欧洲方面:2015年,预计欧洲经济将企稳回暖。欧洲央行[微博]继续推行量化宽松政策,支持欧洲经济复苏。乌克兰局势不稳,俄罗斯与欧美对抗加剧,将削弱欧洲经济增长动力。欧洲经济存在通缩风险。2015年,重点关注乌克兰宏观背景问题的解决,及由此带来的对大宗商品的影响。

其他经济体方面:2015年,中东局势可能会出现进一步恶化,特别是伊拉克、叙利亚、伊朗、利比亚等地区。极端组织的活动会增加这些地区的不稳定性。原油供应的担忧情绪将会升温。印度、巴西等新兴市场经济预计趋稳,对大宗商品的需求会有所支持。日本经济出现向好,不过后续经济政策选项仍面临一定挑战,经济的稳定性存在一定压力。

第三部分 PTA行业动态

一、上游原料分析

1、原油市场分析

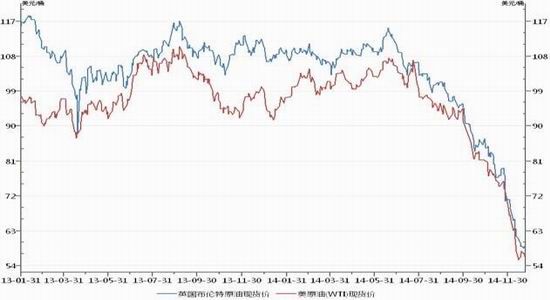

图2 原油现货价格走势图

资料来源:Wind资讯、神华对冲研究院

2014上半年在地缘政治因素影响之下,油价在高位震荡上涨,而当市场仍沉浸在一片看多气氛的时候,油价却拉开了暴跌行情的序幕。利比亚产量恢复是本轮油价暴跌的导火索,而美国页岩油产量的持续增加使得油价进一步承压下跌。在原油供应大幅增加而需求疲软的宏观环境下,OPEC感到孤掌难鸣放弃限产保价的想法决定维持产量不变。当市场对OPEC减产保价的预期落空后,短短半个月油价大幅下跌20%多,原油供过于求的格局得到市场普遍认同,各机构纷纷下调2015年原油的预估价格。原油自6月份开始回落下跌走出一波单边下跌行情,美原油(WTI)在6月份最高冲至107.53美元/桶,当前油价相对最高点已下跌51.92美元/桶至55.61美元/桶,下跌幅度48.29%;布伦特原油在6月份最高冲至115.30美元/桶,当前油价相对最高点已下跌56.73美元/桶至58.57美元/桶,下跌幅度49.20%。

(1)美国原油产量

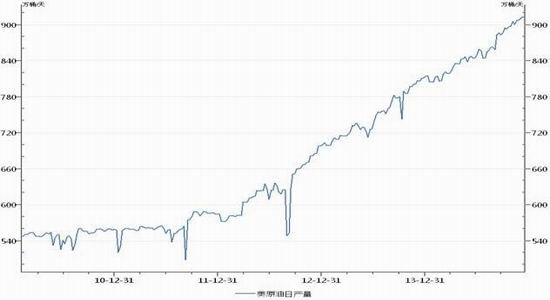

图3 美原油日产量

资料来源:Wind资讯、神华对冲研究院

随着页岩原油开采技术的成熟和应用,美国原油日产量自2012年开始呈明显上升的趋势,截至2014年12月19日当周,美国原油产量为913.7万桶/日,周环比走高1.9万桶/日,再创历史新高,相对于上一年同时期的日产量增加约100万桶。美国德克萨斯州和北达科他州等地的页岩油生产提振了美国的石油产量,取代了欧佩克成员国对美国的石油出口,并加剧了全球石油供给过剩局面。不过当前原油已跌破60美元/桶,而页岩油开发和生产成本难以承受每桶70美元以下的油价,美页岩油的投资开始出现减缓,据行业数据公司DrillingInfo提供的数据显示,美国12大页岩区10月的新井开采许可减少了15%,这成为首个显示开采热潮降温的迹象,而去年11月以来的开采许可数量曾出现倍增。油价跌至60美元以下,已令许多石油钻探公司减少2015年的探勘支出,预计明年美原油的产量增长将会放缓。IEA表示,美国轻质页岩油供给的飙升,将推动非OPEC国家石油日产出增幅达到190万桶的历史最高水平,不过2015年增速预计将放缓至日均130万桶。

(2)OPEC原油产量

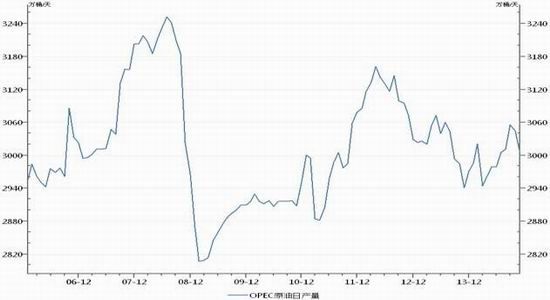

图4 OPEC原油日产量

资料来源:Wind资讯、神华对冲研究院

原油输出组织(OPEC)11月的原油日产量降至3005万桶,连续第六个月超过3000万桶的目标,较10月日产量减少了39万桶,其中利比亚的产量降幅领先。伊拉克(OPEC第二大产油国)将在明年提高原油日产量至400万桶,出口330万桶。伊拉克原油产量约占OPEC产量的10.0%,11月日产原油335万桶。以往遇到油价下跌时,欧佩克会采取减产,比如2008年金融危机期间。但在11月的维也纳会议上,欧佩克却决定将原油日产量稳定维持在3000万桶,导致油价急速下跌。当前OPEC明确表示保市场份额而不保价,阿联酋石油部长已公开发言即使油价跌至40美元也不会减产。以当前的消息面来看,预计2015年OPEC的产量变化不大,在3000万桶/天附近波动。

(3)俄罗斯原油产量

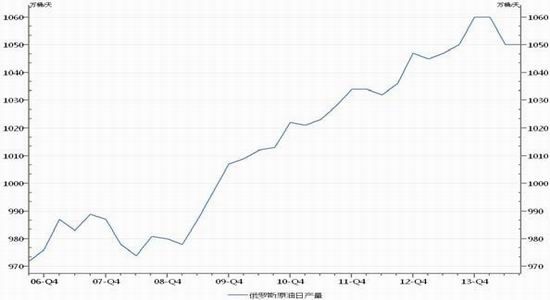

图5 俄罗斯原油日产量

资料来源:Wind资讯、神华对冲研究院

从上图可看出俄罗斯的原油产量呈逐年递增趋势,作为全球最大的产油国,俄罗斯目前的原油日产量在1050万桶左右,在原油大幅下跌的情况下产量小幅回落但仍处历史高位。当前俄罗斯并无减产意愿,俄罗斯能源部长诺瓦克表示,俄罗斯明年将继续维持今年的原油产量,他认为国际油价会自己稳定下来。

(4)因供过于求格局持续,2015年国际油价将低位徘徊

当前油价在美国、俄罗斯及OPEC三方对峙角力下震荡下跌,原油供过于求格局料将持续。国际能源署(IEA)在12月月报中下调2015年需求增长预估,将2015年全球石油每日需求增长预估下调23万桶至90万桶,因预期俄罗斯和其他石油出口国的燃料消费会下滑。一方面,不断增加的产能和增长有限的需求重新恢复平衡需要一段较长的时间。世界经济复苏仍在进程之中,原油需求有待释放;而原油供应商即使无利可图短期内也较难大幅降低产量,这些都决定了原油价格从根本上企稳仍需时日。另一方面,OPEC国家特别是沙特阿拉伯与美国、俄罗斯等非OPEC成员国关于产量的博弈也将持续。美国把页岩气和页岩油视为国家战略产业,不会由于原油价格的下跌而轻易放弃,但是如果低油价持续页岩油生产商也将背负极大的负担。美国需要在低油价获得经济增长动能和页岩油行业的亏损之间找到平衡点。美国能源情报署(EIA)官员最近表示,油价下跌将使明年美国原油产量增速降低,但预计原油年度总产量仍将创1972年来最高,且将2015年WTI原油价格预期下调15美元,至62.75美元/桶,将2015年布伦特原油价格预期从83.42美元/桶下调至68.08美元/桶。如果EIA预测准确,意味着明年油价将在低位徘徊,对下游产品的成本支撑力度较为有限。

2、PX原料

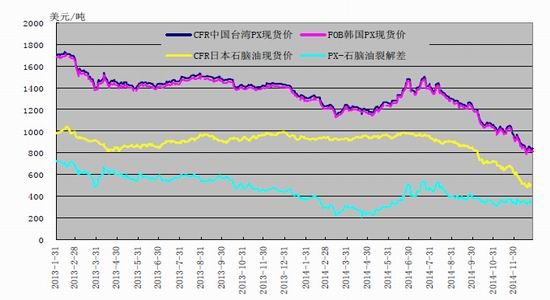

图6 PX、石脑油价格走势

资料来源:Wind资讯、神华对冲研究院

PX价格在7月初开始呈回落下跌走势,FOB韩国PX价格较前期最高点下跌645美元至836美元/吨,累计跌幅43.56%;CFR中国台湾PX价格较前期最高点下跌645.5美元至858美元/吨,累计跌幅42.91%。当前CFR中国PX/CFR日本石脑油差价已缩减至350美元/吨左右,PX生产利润约为50美元/吨,生产利润已大幅压缩。今年下半年PX价格大幅下跌主要受两个利空因素影响:一是初始端原油大幅下跌使得对PX成本支撑塌陷,PX价格受累随行;二是PX新增产能释放,供应大幅增加。亚洲PX新装置上半年2-3月期间、以及下半年6-8月期间均有新装置密集投产,新增产能总计达到630万吨左右,使得亚洲PX供需结构由小幅紧缺转变成为轻度盈余。

表1 2014年-2015年亚洲PX产能投放计划

资料来源:卓创资讯、神华对冲研究院

2014至2016年,亚洲地区理论计划产能投放量分别为744万吨、603万吨和925万吨,未来2年内亚洲PX产能大幅扩张。而2008年至2013年全球的PX产能增长率平均仅为7.32%。就14年下半年来看,外围有近500万吨产能投产。另外我国PX产能扩张在2015年加速,至2016年底国内有近757万吨PX产能计划投产,其中不少装置或仍被民众环保抗议等因素推迟投产。但不论从国内还是从整个亚洲来看,PX产能扩张力度加快,产能趋剩的趋势愈加明显。明年石化上游整体将继续维持弱势,而PX本身在不发生装置大规模检修的情况下,其生产利润将维持低位,因此PTA原料成本将继续处于较低的水平上。

二、下游聚酯及终端纺织业分析

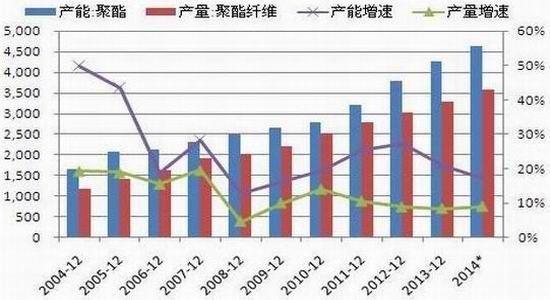

1、下游聚酯产能

图7 中国聚酯产能、产量及增长率

资料来源:Wind资讯、神华对冲研究院

年内新投放装置规模在500万吨左右,到年底国内聚酯总产能约在4900万吨左右,不过前11个月实际产量仅在2920万吨,预计全年产量3200万吨,实际产能利用水平在65%左右。聚酯产能扩增而终端需求跟进不足,今年终端需求的弱势,反映到聚酯市场为下游采购心态谨慎,买涨不买跌心态依然表现明显。特别是原料价格的波动对下游采购积极性有显著影响,在今年年初以及下半年原料价格持续下跌期间,聚酯市场产销均出现持续低迷。当前国内聚酯产能仍保持较快增长,国内聚酯产能过剩的状况将进一步加剧。

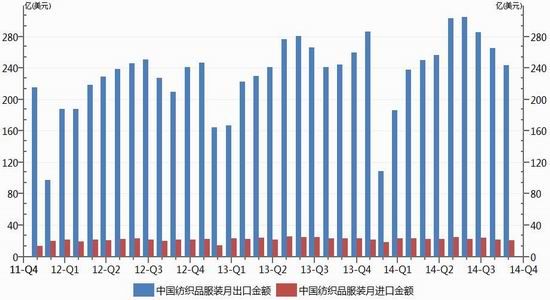

2、终端纺织服装行业

图8 纺织品服装月进、出口金额

资料来源:Wind资讯、神华对冲研究院

今年11月,全国纺织品服装贸易额263.9亿美元,同比下降1.4%,其中,出口243.4亿美元,同比下降0.5%,进口20.5亿美元,同比下降11.1%,当月贸易顺差222.9亿美元,增长0.6%;1-11月纺织品服装累计贸易额2970.3亿美元,增长5%,其中,出口2728.2亿美元,增长5.7%,进口242.1亿美元,下降2%,累计顺差2486.1亿美元,增长6.5%。与10月快速增长形成鲜明对比,11月我国纺织品服装出口转降0.5%,这是今年除了2月份以来年内的第二次负增长。受此影响,我国累计出口增幅由10月的6.4%回落至5.7%。下降原因一方面是同比基数较大(去年11月为当年出口小高峰,同比增长16.6%),另一方面也预示了年底出口面临压力。进口则出现连续第5个月的负增长,且降幅达到11%,年内首次出现进、出口双降的情况。

明年预计需求端依然将延续一定弱势;纺织品终端消费与地区经济增长联系紧密,出口市场除美国外,其它两大主要出口地欧盟和日本明年经济增长前景依然较不明朗,出口增速整体提升并不乐观;而国内明年经济增速下滑也已成为市场共同预期,终端内需上也面临一定困境,消费端总体上并不能给予上游PTA提供显著支持。

三、PTA供需状况分析

1、产业链负荷率

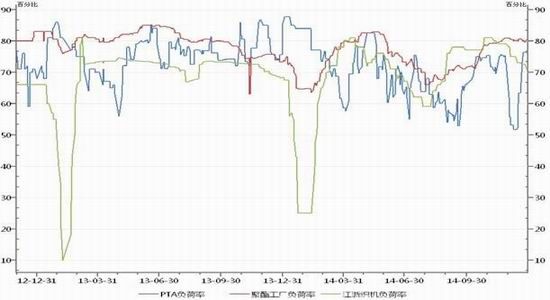

图9 PTA、聚酯及江浙织机负荷率

资料来源:ICIS、Wind资讯、神华对冲研究院

截至2014年12月,国内PTA产能约达4362万吨/年,较2013年新增产能990万吨/年,但平均开工率只有69%左右,较2013年平均水平下降了3个百分点,较2012年下降了16个百分点。2014年,扬子石化共70万吨/年的两条生产线、辽阳石化共87万吨/年两条生产线、蓬威石化90万吨/年装置、珠海BP60万吨/年生产线、远东石化两条共120万吨/年PTA装置长期停车,涉及总产能约427万吨/年。小装置的加工成本远高于大规模装置,加上部分装置区域供应问题,后期重启困难重重。

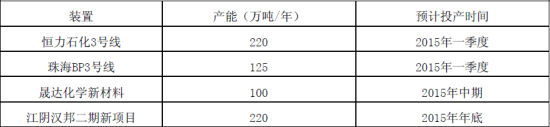

2、PTA新增产能

表2 2015年国内PTA新增产能装置

资料来源:安迅思资讯、神华对冲研究院

2015年仍有4套新的PTA装置计划投产。其中,恒力石化220万吨/年的3号线及珠海BP的125万吨/年的3号线装置基本完成建设,计划在2015年一季度投产。位于四川南充的晟达化学新材料新建的100万吨/年PTA装置已经完成建设,但其从彭州石化的PX供应铁路线尚未建成,因此预计2015年年中方可投产。此外,江阴汉邦的220万吨/年二期新项目预计于2015年年底建成。如果不剔除长期停车的装置产能,2015年年底预计国内PTA总产能将至5027万吨/年,已远超出下游聚酯产能。

市场对于新装置投产后的前景难以乐观。如果新装置因为较先进的技术以及低廉的原料成本具备高竞争力,则势必对于小规模的老生产线形成更大冲击。由此可得出结论,2015年PTA供应过剩将加剧,排除外围因素,价格可能长期处于低位。但随着竞争的加剧,2015年后期,PTA行业将步入产能淘汰期,下游需求增长减缓以及新增PTA产能的对市场的影响将逐步缓和。

第四部分 2015年行情展望

图10 PTA主力合约周K线走势图

资料来源:文华财经、神华对冲研究院

成本方面,当前美国、OPEC、俄罗斯三方无减产意愿,原油供应量持续上升。而需求端除美国外,其他国家整体经济疲软,对原油需求量增加有限,预计原油处供过于求状态持续。随着原油价格继续下跌,美国页岩油投资开始减少,原油产量增幅小幅回落但仍处增产阶段,短期内产量难以下降;而OPEC及俄罗斯维持现有产量的意愿较明显。原油供过于求的状态持续,预计至明年上半年原油仍将维持偏弱走势,最低或下探至40美元/桶。作为PTA原料的PX价格在初始端原油下跌及本身供应压力的情况下,PX价格将承压从而易跌难涨,对PTA的成本支撑有限。下半年或因低油价重挫产油国生产积极性,产量减少使得供应压力缓解,原油或能反转上涨,反弹看至65美元/桶左右,成本端利好支撑PTA反弹上涨。

供需方面,PTA当前产能已过剩,而四季度三房巷和珠海BP新的PTA产能释放,产能过剩的程度进一步加剧,明年PTA的供应压力将持续存在。后续若有PTA厂商持续联盟限产,才能在供应方面减轻期价上涨的压力。而下游聚酯的需求季节性特征较为明显,当前下游聚酯负荷率持稳,但随着时间的推移,目前终端纺织季节性需求开始有回落的迹象,预计明年上半年下游聚酯负荷率将逐步回落,对PTA的需求支撑将减弱。

技术方面,当前PTA主力合约收盘在5周K线之下,上方各均线空头排列;MACD快慢均线趋势向下,MACD绿柱略有缩短但仍较长;KDJ三线在超卖区震荡调整。短期技术性超卖存反弹需求,但中长期技术仍偏空,下跌趋势还未扭转。2015年上半年,PTA上游原料行情预计呈偏弱走势,成本端支撑有限。原油在明年上半年保持弱势可能性较大,同时PX生产利润相对贴近成本运行,PTA在原料成本支撑上力度较弱。再加上本身的供应压力及下游需求回落,预计PTA2015年上半年总体行情将是趋势性下探走势,下跌途中或有超跌反弹行情,反弹看至4900-5100元/吨,过后将重回下跌走势,预计上半年很可能跌破08年最低点4482元/吨。行情或呈重心下移的M型走势,可在反弹遇阻位置中长线做空,下跌位置看至4000-4200元/吨。及至下半年,随着原油可能筑底成功后反弹上涨,再加上下游的季节性需求来临,从成本端和需求端支撑PTA价格,PTA很可能底部徘徊过后走出一波震荡上涨行情,上涨看至5500-5800元/吨。

现在位置 >>

现在位置 >>