操作建议

综合来看,在国际油价企稳反弹的带动下,聚酯产业链上下游产品多呈现反弹走势,成本上移、空头获利离场在一定程度上推动PTA价格继续走高。春节长假过后,下游织造、加弹企业陆续开机,聚酯厂家开工负荷逐步提升,对PTA需求有望增长。操作上建议维持多头思路,但考虑到供应压力以及套保抛盘对上行高度有所压制,不宜盲目追多,注意止损。

一、行情回顾

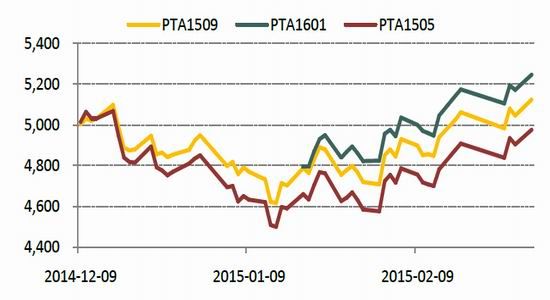

2月初,国际原油期价呈现反弹,亚洲PX价格也出现上调,PTA价格呈现探低回升走势,上旬在4800元/吨附近受到压制有所回调,中下旬伴随着空头获利离场PTA一举突破压力位并站上60日均线。

图1:PTA期货价格走势回顾

数据来源: WIND 英大期货研究所

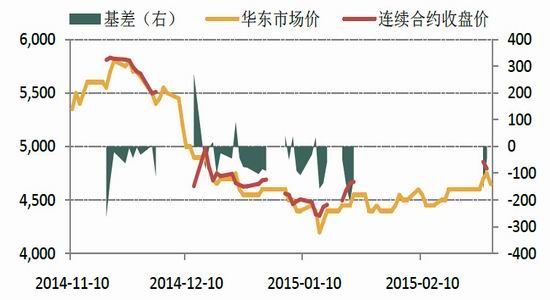

现货市场呈现小幅上涨走势,华东现货市场报价上调至4500-4600元/吨区间,较2015年1月份出现上调,主流生产商2月合同货结算价执行4725-4800元/吨,较1月份结算价上涨90-100元/吨。

图2:PTA现货价格走势回顾

数据来源: WIND 英大期货研究所

二、装置现状

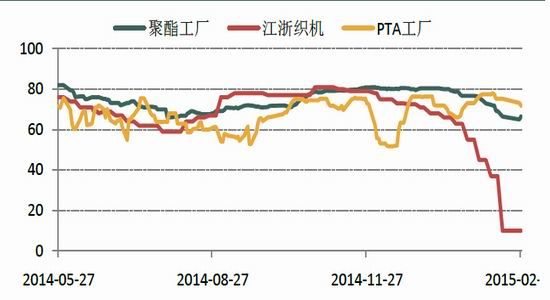

春节期间聚酯开工率尚可,但PTA与聚酯双双累积库存,特别是下游聚酯,由于春节期间终端几乎全部停产,导致库存迅速累积,平均库存在春节期间上涨5天左右。截止2月27日,PTA工厂开工维持在70.81%上下,与春节前保持一致;下游聚酯开工率略升1.46个百分点至75.19%附近;江浙织机开工维持在10%,与节前一致。后续重点关注元宵节之后,终端需求能否顺利重启,预计今后一段时间内仍然是积累库存的阶段。

图3:国内PTA产业链负荷变化(单位:%)

数据来源: WIND 英大期货研究所

三、基本面分析

(一)国际原油低位反弹

PTA获有效推升 2月份,国际原油价格呈现低位反弹的走势。截至2月25日,布伦特原油期货价格报收61.63美元/桶,较1月份上涨14.24%;NYMEX轻质原油期货报收50.99美元/吨,较1月份上涨4.08%。

亚洲地区的PX价格呈现震荡上行,报至844美元/吨FOB韩国和866美元/吨CFR中国。截止2月25日,石脑油的利润回升至114美元左右,MX的利润小幅回升至107美元,PX的利润回落在61美元左右。中石化[微博]化工销售华东分公司出台2月份PX合约货结算价格执行5700元/吨,较1月份结算价上涨100元/吨。

考虑到亚洲PX装置开工率维持在82%左右,国内PX装置开工率在72%左右,3-4月份亚洲地区部分PX装置计划检修,整体供应有所减少,预计亚洲PX价格将趋于震荡上行走势。

图4:石脑油及PX价格走势

数据来源: WIND 英大期货研究所

(二)PTA现货合同结算价微幅上涨

2014年8月开始,PTA和PX合同结算价经历了“6连降”,而且每次下调幅度都非常大。本月结算价格是半年来首次上调,而且3月份合同挂牌价较2月份再度上调,说明PTA厂家涨价的意愿比较高。中石化2月PTA结算价格执行4725元/吨,较上月结算价格上涨95元/吨;翔鹭石化2月PTA结算价格执行4750元/吨,较上月结算价格上涨100元/吨。恒力石化2月PTA结算价格执行4800元/吨。

(三)春节过后 下游聚酯市场静待复苏

春节期间,下游聚酯和终端织机开工率均出现大幅下调,其中聚酯开工率降至66.40%,2月平均开工率72.15%,较上个月下调7.16个百分点;织机开工率降至10%,2月平均开工率38.18%,较上个月下调27个百分点。预计3月份,下游织造逐步恢复开工,聚酯厂家负荷有望逐渐回升。但是复工的幅度以及时间快慢对节后PTA走势影响较大,也是节后一段时间需要重点关注的方面。

四、行情展望

综合来看,在国际油价企稳反弹的带动下,聚酯产业链上下游产品多呈现反弹走势,成本上移、空头获利离场在一定程度上推动PTA价格继续走高。春节长假过后,下游织造、加弹企业陆续开机,聚酯厂家开工负荷逐步提升,对PTA需求有望增长。操作上建议维持多头思路,但考虑到供应压力以及套保抛盘对上行高度有所压制,不宜盲目追多,注意止损。

现在位置 >>

现在位置 >>