本文选自“中信建投证券研究报告”,作者张溢、史琨,原标题《分合有时,革新继续,严选龙头——2018 年投资策略报告之纺织服装行业》。

智通财经APP获悉,中信建投证券发表研究报告指出,纺织服装及子版块2017 年基本面呈复苏态势。上游的产能迁移、行业整合持续利好纱线、印染、服装制造龙头;下游需求分化,高端时装和高性价比的快时尚品牌发展势头良好,线上渠道的持续高增长和线下流量向购物中心等新兴渠道聚集利好龙头品牌。

在行业弱复苏的背景下,中信建投证券看好纱线、印染板块及中游制造板块龙头,下游看好多品牌战略顺利推进,着重渠道创新的服饰集团,以及积极开拓海外电商市场的跨境电商板块。个股方面,推荐江苏国泰、南旋控股(01982)、申洲国际(02313)。

由于中游板块涉及多只港股,智通财经APP着重编选该板块,投资者欲查阅全文请点击文末PDF文件。

中游制造与供应链管理:龙头奠定长期优势

(一)人力成本趋升+下游快反需求,倒逼行业加快整合

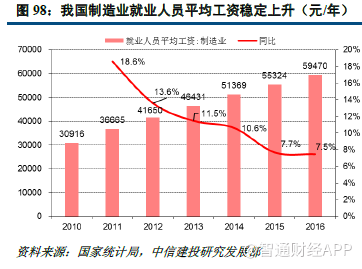

经过数十年的发展,目前中国仍是全球服装制造行业的主体,占亚洲成衣产量约60%,占全球成衣产量约超过30%。中国服装制造厂商虽然仍具备基础设施成熟先进、工人效率较高,服装品质有保证等长期累积下来的优势,但由于近年来随国内经济不断增长以及劳动法的逐年完善,整体居民收入水平及最低工资要求均呈上涨趋势,在传统制造业工人中显得尤为明显。据国家统计局数据,国内制造业就业人员平均工资以CAGR为11.5%的增速由2010 年30916 元/年升至59470 元/年,工资水平增长显著。

1、龙头企业海外产能布局加速

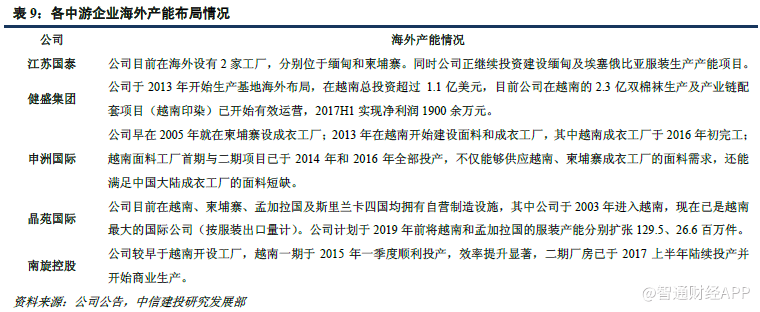

在我国服装产业人工、物料成本上升的背景下,柬埔寨、越南等国家的人口红利逐渐显现,现时之东南亚正相当于彼时之中国,再加上东南亚国家与更多的发达国家达成自由贸易协定,促使申洲国际、南旋控股、晶苑国际、健盛集团等国内领先服装制造商推进全球产能配置,将生产基地从国内转移至东南亚等低成本海外地区,有助于缓解国内制造成本持续上升的压力。

2、生产关系大提效

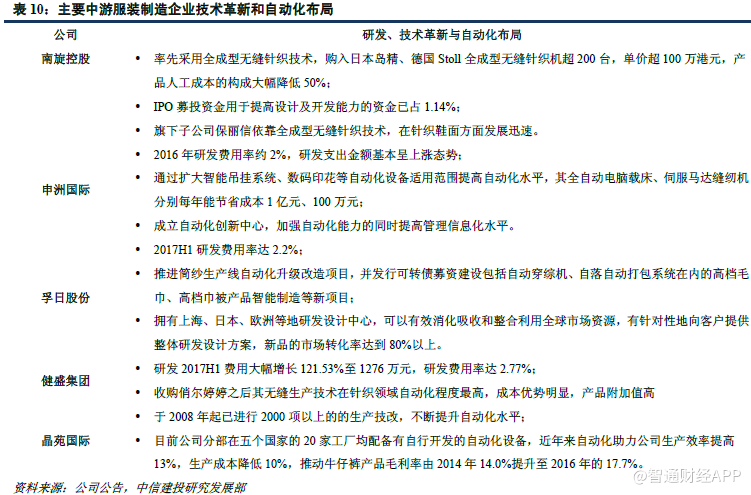

(1)技术革新:产业链提效之本

在转移产能至低成本地区的同时,人工成本上升还导致服装制造企业在生产端推动技改升级,提升自动化生产能力以降低劳动密度,有助于进一步压缩人工成本。而在持续提升生产效率的同时,技术创新还能够引导下游品牌产品的升级与革新,是行业向可持续发展模式转型的必然方向。

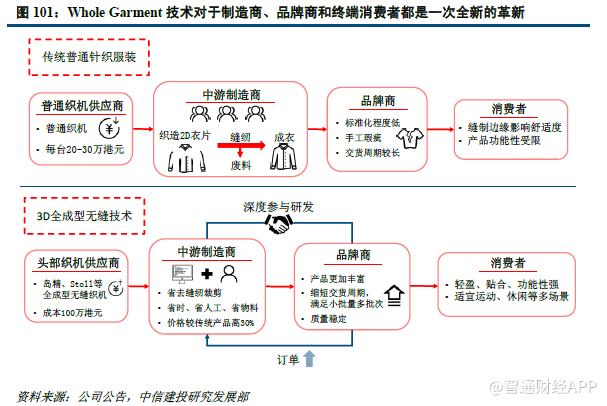

全成型无缝针织全面革新产业链——提升产品与生产环节性价比

以针织毛衣的制造为例,传统流程中织机织出的前身、后身以及袖子等衣片通过裁剪、缝纫等人工环节制成成衣,而日本岛精、德国Stoll 等织机制造商推出了全成型无缝针织机后,南旋控股率先采用全成型针织技术(Whole Garment),通过程序的设定,以整件状态、直接三位立体方式一次性编织出成衣、鞋面等产品。

对于制造商而言,全成型无缝针织技术较传统技术相比能大幅节约成本,具体体现在:

① 省去裁剪、缝纫等后续人工环节,加之机器编制速度更快,生产时间仅约传统工艺的一半;

② 由于编制采用电脑程序设定,自动化程度高,因此大幅降低人员成本;同时产品标准化程度高,人工造成的产品次品率进一步降低;

③ 生产过程中产生废料边角料较少,一方面节省原材料成本,另一方面更益于环保。

对于品牌商而言,全成型无缝针织技术能够带来更优质的产品,且能更好地满足终端需求,具体表现在:

① 高技术难度的立体缝制使终端产品更加丰富,更好地满足不同消费者的多元化需求;

② 无需缝合的优势集“轻盈舒适、时尚、功能”于一身,能迎合人体工学产品的生产需求,还适合于体育等领域的功能性服装以及智能服装生产

③ 顺应服装生产的快反趋势,一次成型的数字化生产缩短了交货周期,同时确保了质量稳定;

④ 应用领域广泛涵盖针织衫、运动鞋、休闲鞋、配件、包、汽车配件、家居等品类,目前品牌渗透率低,未来可推广空间广阔。

由于无缝针织技术可推广性强,高精度针织应用到鞋面领域同样能够省去传统剪裁、黏贴、缝合等手工流程,不仅如此,由于采用纱线作为鞋面的主要材料,经过3D 无缝编制的鞋面相比传统的塑胶等材质更加贴合、轻质、透气。2012 年,NIKE 首次推出了Flyknit 编织产品,Adidas 也顺势推出了Primeknit 鞋面,此后编织鞋面球鞋已成为一股不可阻挡的势力,Under Armour、PUMA、SKECHERS、安踏等品牌也纷纷推出了自己的编织产品,但目前针织产品的渗透率仍较低,Flyknit 系列在Nike 品牌中的渗透率仅6-8%左右,未来发展空间巨大。

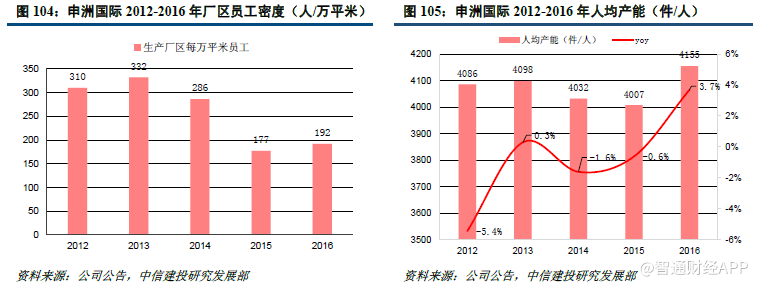

全方位自动化布局——提升劳动力“性价比”

技术革新的意义不仅在于带来新产品,还能够通过自动化水平的提高显著提升人效。以申洲国际为例,公司通过扩大智能吊挂系统、数码印花等自动化设备适用范围以及成立自动化创新中心,提高生产自动化与管理信息化水平,有效缓解人工成本上涨的压力。其全自动电脑载床、伺服马达缝纫机分别每年能节省成本1 亿元、100 万元。近年来公司通过提升自动化水平,生产效率和盈利水平明显提升,国内宁波工厂2017H1 实现人均生产效率提升约10%,柬埔寨、越南工厂也因自动化推动人均效率由去年的65%、50%提升至目前的70%、60%。

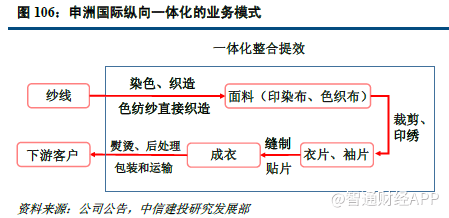

(2)垂直一体化:加速提效,满足快反需求

受快时尚和运动休闲发展的拉动,服装销售需求趋向小批量、多批次,对供应链快反应的要求更加强烈。下游快反需求提升导致企业推进设备升级、提升自动化生产能力的基础上,还需要利用垂直一体化、规模化、资源优化配置来实现供应链整合。

以申洲国际为例,作为亚洲最大的垂直一体化成衣企业,公司面向快时尚及运动品牌,根据客户对功能性和设计的要求,研发制作相应面料并生产成衣。通过覆盖产业链中下游,公司可提供包括面料织造、染色与后整理、印绣花、裁剪与缝纫、包装和物流在内的多种服务,其垂直一体化生产主要优势体现为三点:

① 能够有效减少从一个生产工序到另一个生产工序的衔接时间及物流成本,节省和压低生产成本;

②掌控从面料到成衣的整个生产过程,有效提升工艺与产品质量;

③一体化生产流程,有助于缩短对客户订单交货时间,形成强大竞争力,进而提高对上下游的议价能力。

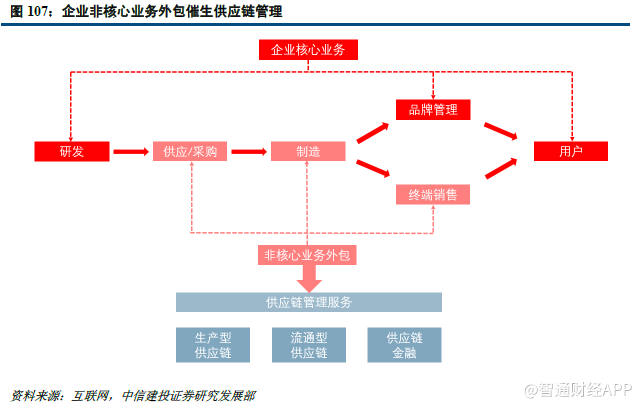

(3)供应链管理促进非核心业务提效

除制造商外,快时尚和运动休闲的兴起还直接推动第三方专业供应链管理商的发展。第三方供应链管理商在柔性化生产方面具有丰富的经验和较强的资源、管理优势,通过建立供应链整合服务平台,为客户提供从设计打版、面辅料采购、服装制造和物流运输等一体化供应链服务。快时尚和运动休闲的崛起叠加外贸模式的不断精细化,一些附加值相对低且难度相对较大的供应链管理任务被移交给具有全球化资源配置和协调能力的第三方,为第三方供应链管理商带来广阔的未来发展空间。

供应链管理是一个有显著马太效应的行业。由于下游对柔性化供应的需求日益提高,具有全产业链资源和资金实力的企业能够以低成本和高效率对上下游资源进行协同管理。以江苏国泰为例,公司供应链管理最大的优势在于深度与广度,公司深度参与供应链管理,对供应链整体的把控能力超群,覆盖设计、打样、生产、储运、清关、保险、配送、金融服务等。8 大贸易子公司外,加上慧贸通、国泰财务和资金科技实现外贸业务流程、财务管理和对外投资布局多层面深度协同,从而进一步提高服务质量,构筑竞争壁垒。

(二)行业集中度提升呈现长期趋势,下游客户主动收缩供应商规模形成助推

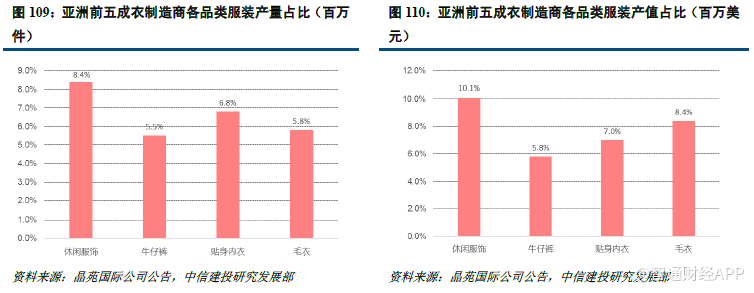

1、成衣制造市场仍然高度分散,行业优胜劣汰

据Euromonitor 数据显示,作为主产区,全亚洲共有超过一万家规模以上的的成衣制造商遍布各个国家,主体仍位于中国。亚洲前五名成衣制造商服装产量(百万件)合计占亚洲整体仅2.3%,若以产值计算(百万美元)该比例为2.5%。从各主要品类来看,前五名成衣制造商产量和产值占比也几乎都低于10%,可见亚洲OEM 成衣制造市场格局仍高度分散。

随着近年来行业中不少小型服装制造商因为人工成本提升、利润空间被压缩严重而难以维持,退出市场,加之缺乏足够多的原材料采购资源、制造企业资源以及足够资金实力,小规模供应链管理企业无法有效进行协同管理,亦难以长久发展。大型企业以其规模化优势以及海外布局便利应对风险,游刃有余,随着小企业的持续出清和大企业对资源的不断整合,行业将内生性地向高集中度方向发展。

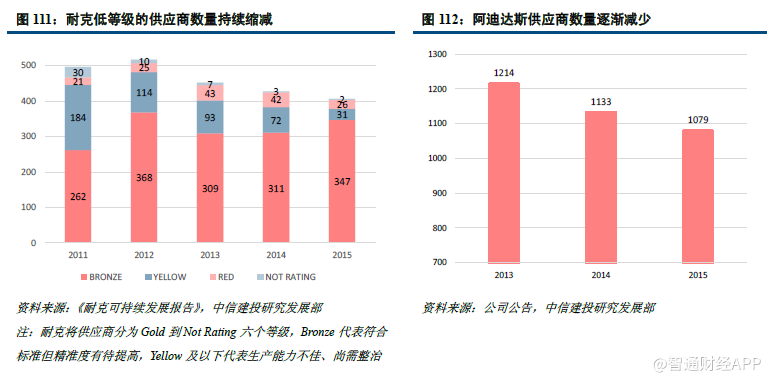

另一方面,部分下游品牌服装企业主动收缩生产供应商规模,优化供应商结构,向高品质供应商倾斜。快时尚品牌对供应商的严格择取是一方面,另外主要运动品牌也于近年对其供应商进行了调整,如两大龙头耐克和阿迪达斯。随着耐克加强供应商的监管以及提高透明度,耐克服装供应商数量不断减少。2011-2015 年,耐克服装供应商数量从497 家减少到406 家,各品牌供应商数量下降的同时向优质供应商倾斜。而阿迪达斯于2015年提出未来5 年战略计划“立新”,以快速(SPEED)、聚焦中心城市(CITIES)和打造生态圈(OPEN SOURCE)为战略基石。其中一大举措就是精简供应商,供应商数量由2013 年的1214 家减少至1079 家。下游服装品牌公司主动整合其供应商基础,一定程度上加速了中游制造商整合的进程。

(三)推荐标的:江苏国泰、南旋控股、申洲国际

江苏国泰为A股,智通财经APP在此省略不提。

南旋控股:国际化布局与一体针织品类驱动主业稳增长,收购保丽信拓展优质运动服饰客户

(1)国内一体化针织品制造商,业绩保持稳健增长

公司是行业领先的针织品制造商,涵盖女装、男装及其他产品(童装、围巾、帽及手套),采用垂直一体化的运作模式,为客户提供原材料开发、产品设计、样品制造、优质生产、质量控制、产品配送的一站式解决方案,巩固现有优质客户群,并持续拓展客户基础带来新客户订单增加。

2014-2017 财年(截至2017 年3 月31 日),公司营业收入由23.47 亿港元增加至28.03 亿港元,年均复合增长率为6.11%;归母净利润由2.19 亿港元增加至3.28 亿港元,年均复合增长率为14.36%。

截至2017 年9 月30 日止6 个月,公司实现营业收入21.14 亿港元,同比增加19%,主要是针织产品的平均销售单价(ASP)提升13.7%、男装销量增加4.6%所致;毛利为4.84 亿港元,同比增加15.3%;因受产品组合变化和人民币汇率偏强的影响,公司综合毛利率同比微降0.92 个pct 至22.9%;归属于母公司净利润为2.92亿港元,同比增加29.6%,得益于销售的增加以及各项成本费用的有效控制。

(2)第一大客户优衣库订单稳增,销售大增24.5%,收入占比已超60%

按照下游客户来看,公司主要客户包括优衣库、Tommy Hilfiger、Lands’End 等国际知名休闲品牌。其中,公司第一大客户优衣库的收入同比增长24.5%至13 亿港元,占总收入的比重为61.5%,同比提升2.74 个pct;而受美国市场销售依旧疲软拖累,第二大客户Tommy Hilfiger 收入同比下降14.1%至3.05 亿元,占总收入的比重为14.4%。虽然大客户中Tommy Hilfiger 销售收入下滑,但是公司凭借优秀的制造品质和供应链快速反应能力,公司新客户陆续开拓,公司目前前五大客户的收入占比合计为85.2%,较2016 财年的88.6%下降3.4 个pct,新客户占比加大,产能利用率一直保持饱和状态。

(3)加快布局越南产能,降低生产成本,产能利用率提升空间较大

目前公司年化产能超4600 万件,其中惠州产能3000 万件,越南1600 万件。目前,公司国内工厂主要负责生产较为复杂及交货期较短的产品,由于越南第二期产能近期投放,其产能利用率预计仅是国内产能利用率的60%左右。我们预计惠州工厂2018 财年(截至2018 年3 月末)、2019 财年实际产量均约达2700 万件,而越南工厂随着运营成熟和产能利用率的提高,2018、2019 财年的产量分别达850 万、1100 万件,按现有主要产品结构(女装约占64%,男装35%)和平均单价(女装约93 港元/件,男装105 港元/件)测算,预计女装和男装2018财年分别实现收入21 亿(同增21%)、13 亿港元(+24%);2019 财年实现23 亿(+11%)、15 亿港元(+11%),而未来越南产能的进一步释放将进一步拉动公司收入保持稳健增长。

(4)推广整体服饰新技术,持续加强自动化水平,促进生产效率提升

公司率先引入先进的全成型针织机及精简缝合的生产程序,一方面,全成型针织机自动化程度更高,织造时间更短;另一方面,能够减少传统织机与缝纫设备的开机数量、边角废料以及劳动力投放,从而降低生产成本,并且设计版型更加个性化与多元化;此外,整体织造产品单价更高——所生产的无缝服饰平均销售价格为16 美元,相比传统服装11-12 美元的平均售价高出39%,毛利率高于普通产品。

目前公司整体服饰机器的年化产能约70 万件,未来随着产品需求增加,机器投放有望从180 台增加至250台,产能有望达到150-200 万件。整体服饰生产机器使用能够从运动鞋、休闲鞋扩展至包、汽车配件、家居等品类,应用范围广阔,但专业织机购置成本高,构筑了较高的进入壁垒。

(5)收购保丽信,切入高增长的运动鞋面织造市场,推动产品、客户结构优化

2017 年9 月28 日公司公告,拟以5.5 亿港元收购公司主席股东等持有的保丽信集团100%股权,采用2.06亿港元现金和3.44 亿港元发行股份方式,进军针织鞋面及针织鞋的制造业务,12 月底有望完成收购,届时大股东对公司的持股比例将由72.3%提升至74.7%。根据股份转让协议,保丽信承诺2018 财年(截止2018 年3 月31 日)实现净利润6600 万港元,相比于2017 年3290 万港元的净利润实现翻倍增长,增长动力主要来源于订单数量的翻倍所带来的销售增长;对应的PE 为8.33 倍,收购价格合理。

保丽信集团工厂位于中国惠州和越南,惠州机器超1400 台,越南机器超600 台。保丽信针织鞋面业务总产能约1900 万双,由于越南工厂处于投产初期,保守估计2018 财年、2019 财年平均产能利用率分别为60%、70%,对应总产量800 万、1330 万双,假设每双单价6 美元(约46.88 港元),则两年分别贡献收入0.94 亿(并表3个月)、6.22 亿港元,2018、2019 财年全年实现净利润0.75 亿、1.24 亿港元(净利润率20%),达成业绩承诺无虞。完成收购后,南旋控股原有业务将与保丽信在优化产品组合、平滑淡旺季产能以及供应链管理方面达成多方面协同。

投资建议:公司是行业领先的针织品制造商,收购保丽信,促进业务多元化发展至针织鞋面及针织鞋,市场份额有望进一步提升。随着越南产能扩张,自动化生产设备及设计研发投入,公司成本管控有效、生产效率不断提升。公司被纳入MSCI 香港小型股指,对股价有一定催化。我们预计公司2018-2019 财年实现净利润4.62、6.34 亿港元,同比增长40.7%、37.3%,对应的EPS 分别0.21、0.29 港元,PE 分别为14、10 倍,维持“买入”评级。

风险因素:海外需求低迷;海外产能释放低于预期;汇率波动风险等。

申洲国际

(1)运动及休闲服饰需求增长,公司2017H1 业绩增速超预期

在近年海外市场需求疲软、国内市场增长放缓、人工成本上涨、环保压力趋严等多重压力下,公司加快转型升级、推进技术创新,收入与利润均实现双位数的增长。2017H1 实现营业收入82.64 亿元,同比增长18.9%;归母净利润17.99 亿元,同比增长24.1%。收入增长主要来自运动、休闲服饰和其他品类的收入均实现双位数增长。同时公司布局东南亚进展顺利,享受低人工成本及税率红利,助力业绩持续强势增长。公司目前主要经营运动服装、休闲服装、内衣服装三大品类,以运动服装为主,呈现多元化发展态势。

2017H1 运动服装、休闲服装、内衣服装收入占比分别为67%、25%、8%。其中运动服装产品收入同比增长22.9%至55.2 亿元,主要因欧洲与美国市场的运动品牌采购需求增加所致。

(2)面料研发实力强劲,推进自动化生产建设,强大制造实力壁垒铸就龙头优势

公司作为亚洲最大的垂直一体化成衣企业,在生产端强劲的面料研发实力和生产自动化能力是其最大优势所在。公司持续增加资本性支出,引进一流的设备和技术,形成强大的壁垒。2012-2016 年,公司累计资本性支出近60 亿元。2016 年公司研发费用率约为2%,与行业可比公司相比处于中等偏上水平。目前公司拥有575 种新产品、163 件专利(新材料面层专利69 件)、35 个自助研发项目,年均23 个系列专利转化为产品。

公司密集的资本开支,一方面确保面料产能持续扩张,保障了核心客户订单增长的产能需求。另一方面在资本持续投入的支持下,公司面料研发实力持续加强,通过向客户提供功能性、环保性等新面料,满足客户对市场趋势的判断以及新产品开发的特别需求,进一步提高自身的获客能力以及对客户的议价能力。

(3)下游运动服饰空间大,分享行业增长红利

2008-2016 年,全球运动服饰市场规模从550 亿美元增长至616.6 亿美元,CAGR 为1.4%。国内市场2013年后行业进入两位数的高速增长阶段。运动服饰行业集中度相较其他品类更高,耐克2013-2017 财年营业收入CAGR 为8.0%,阿迪达斯2013-2016 年营业收入CAGR 为10.8%。

公司下游客户以国际运动服饰龙头品牌为主,目前前四大客户为Uniqlo、Adidas、Nike 和Puma。2017H1四大客户收入占比合计为79%;Nike 为第一大客户,2017H1 营收同比增长30.8%,占比为29%。目前公司是该四家大客户的核心供应商,依托强大的面料研发能力、自动化生产效率、严格的品控等多重优势,在运动服饰集中度高的环境下拥抱大客户,受下游龙头带动,保证最大程度享受行业增长红利。另外随着上述运动品牌龙头供应商数量有所收缩。公司作为核心供应商在整合大趋势中始终占据优势地位。

投资建议:随着海外产能扩张,自动化生产设备及面料自主研发投入,公司成本管控有效、生产效率不断提升。我们预计公司2017-2018 年实现净利润37.1、45.2 亿元人民币,同比增长25.9%、21.9%;摊薄后EPS分别为2.63、3.26 元/股,对应PE 分别为27、22 倍,维持“买入”评级。

现在位置 >>

现在位置 >>