内容提要:

1.植棉面积预增,棉价承压

2.全球棉花期末库存上调

3.国储棉轮出压力有限

4.纺织企业采购意愿增加,下游纱、布价格坚挺

5.净多头寸持续高位,ICE期棉或维持强势

后市展望:

目前国内新棉存量充足,国储棉每个交易日有3万吨挂牌量向市场投放,市场供给充足。市场预计美国和印度植棉面积将增加,而国内数据也显示新疆地区将增加种植面积,植棉面积预增使得棉价承压。尽管目前市场氛围偏空,但郑棉期价底部支撑明显。国际市场上棉花价格高位运行,国内外棉纱价差倒挂以及下游消费旺季、下游产品价格坚挺都是支撑国内棉花价格的重要因素。

供需缺口长期存在,而近期国储棉是市场的主流资源,储备棉的成交情况对盘面价格的影响较大。前期储备棉成交率随新疆棉投放比例的变化而波动,但近期地产棉成交开始升温,纺织企业的竞拍参与度增加,表明纺织企业的实际用棉需求正在逐渐增强。目前国内外利空消息暂时出尽,棉花价格利多因素较多,且棉花正处于去库存周期中,预计5月郑棉仍将是偏强态势,CF1709多单持有。

一 4月行情回顾与分析

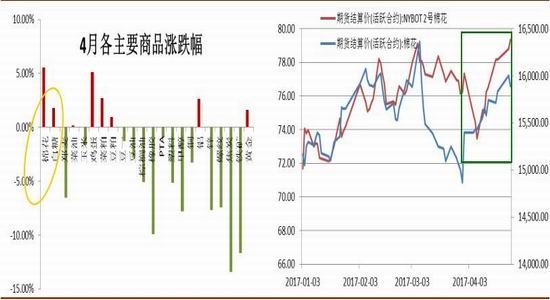

如图1所示,4月整个期货市场品种以下跌为主,其中黑色系领跌。截止4月26日,铁矿石跌逾11.67%,焦炭(1554, 22.00, 1.44%)跌逾13.42%。在期货市场偏空的氛围中,棉花期货表现出较强抗跌性。对于郑棉而言,四月棉花期货走出了前期先扬后抑的趋势,主力合约在15000 元左右强势反弹,棉价震荡上涨。国储棉继续有序轮出,抛储成交价和成交率随每日新疆棉挂牌比例波动,纺企出于对纱线品质的要求,采购积极性提升,带动棉价持续偏强走势。

图1:4月国内主要商品涨跌幅一览 (截止4月26日) 图2:4月内外棉联袂上涨

资料来源:华安期货投资咨询部;文华财经

二 基本面重要影响因素分析

2.1 植棉面积预增,棉价承压

近些年,由于棉花价格持续下跌导致棉农种植意愿下降,植棉面积不断下降。本年度,由于产不足需引起的价格上涨预计将提高棉农的植棉积极性。进入4月份,北半球各植棉国陆续开始新棉播种。今年印度北部的旁遮普邦、哈亚纳邦和拉贾斯坦邦的植棉面积都将明显恢复,之前种植油料和饲料作物的地区将改种棉花。据印度棉种生产厂、棉农和贸易商反映,今年印度北部的植棉面积预计比去年的1794万亩增长20-25%。而根据美国农业部3月31日发布的意向面积预测,2017年美国植棉面积为1223.3万英亩,为2012年以来最高水平,同比增长21.4%,高于此前市场预估的1140.9 万英。国内方面,中国国家棉花市场监测系统调查结果显示,2017年全国棉花意向种植面积4603.8万亩,同比增加219.3万亩,增幅5.0%,较2016年11月份调查结果扩大2.8个百分点。

在植棉面积预增的情况下,市场预计全球棉花产量将增加。美国农业部4月17日发布的美国棉花生产报告显示,截至2017年4月16日,美国棉花种植进度8%,较前周增加2个百分点,较上年同期增加1个百分点,较过去五年平均水平减少1个百分点。目前适逢美棉棉花种植时期,各主要棉区雨水充沛,备耕播种基本顺利,但具体产量是否增加还要看后续的天气情况。植棉面积预增是制约棉花价格上涨的因素之一,但在目前的价格下各国棉花增产有限,并且后期植棉弃耕率也对产量有重大影响。棉花特有的生长特性使得新年度棉花产需缺口依旧存在,去库存周期仍旧持续推进。

2.2 全球棉花期末库存上调

4月10日,美国农业部发布了全球棉花供需预测月报,中国和巴西的产量调增,澳棉减产抵消了一部分增量,总体仍上调。调低了印度、澳大利亚和乌兹别克斯坦的出口量,其中大部分被美国、巴西和希腊的上调所抵消。

报告上调了2016/17年度的全球棉花产量和期末库存量。2016/17 年度全球棉花产量调增12.7 万吨至2314.5 万吨,消费量调增3.5万吨至2451.4 万吨,因此期末库存调增9.3 万吨至1979.3 万吨。产需缺口较上月预测报告缩小,全球棉花库存消费比为80.74%。本年度期末库存的上调体现了全球棉花市场资源整体较宽松,目前中国抛储平稳进行,澳棉和巴西棉花也将陆续上市,同时今年美棉种植面积较去年增加了21.42%,带来了较高的增产预期,预计棉价将继续受到打压。

表1:4月USDA全球棉花供需平衡表

2.3 国储棉轮出压力有限

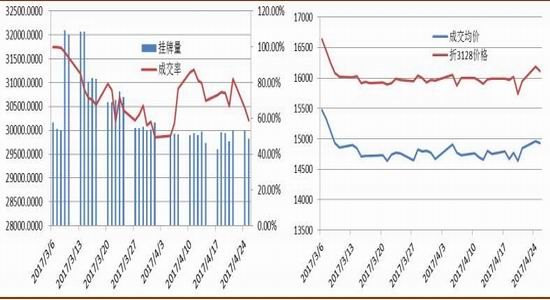

就目前国内供需面而已,主要影响因素是国储棉的轮出与下游纺企的需求,其中储备棉的成交情况对盘面价格的影响较大。2017年储备棉轮出销售从3月6日开始,截止时间暂定为8月31日,每日挂牌销售量暂按3万吨安排。国储轮出已将近两个月,截止4月25日,储备棉轮出销售资源109.36万吨,实际成交80.45万吨,成交率73.56%。4月份下游需求行情有所启动,国储棉竞拍轮出升温,企业竞拍积极性提升,成交率逐渐攀升,成交均价也基本稳定。目前国储棉轮出有条不紊,原材料供给相当充足。如今距离抛储结束仍有很长时间,市场上预计不会发生抢购行为,棉价难以大涨。

目前国储库存水平在820余万吨,预计今年轮出数量仍将在200-300万吨范围内。与大幅波动的郑棉期价相比,棉花现货3128 棉花价格指数在抛储期间上下波动在 130 元/吨区间内。储备棉向市场增加有效供给是棉花现货价格平稳运行的基础,避免了市场出现供不应求、哄抬棉价。同时,国储棉的轮出也给棉价上涨带来了较大压力。但现阶段国内外居高不下的棉花现货价格对国储棉轮出价形成了支撑,产需缺口的存在使得国储棉对棉价的压力有限。

图3:国储棉挂牌量与成交率 图4:国储棉成交均价与折3128价格

资料来源:华安期货投资咨询部;中国棉花协会

2.4 纺织企业采购意愿增加,下游纱、布价格坚挺

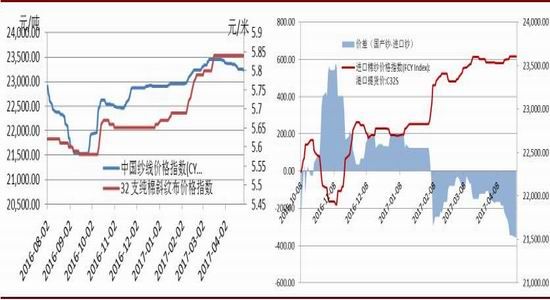

目前已经进入国内纺织行业的传统旺季,下游需求较旺。由于现阶段棉花价格坚挺,市场采购积极性上升,下游纺织企业库存水平环比提高。与此同时,国家棉花市场监测系统的采购意向调查显示,2017年4月初,准备采购原料的企业占72%,环比提高2个百分点,同比提高1个百分点;持观望态度的企业占28%,环比下降1个百分点,同比下降1个百分点;不打算采购棉花的企业,环比下降1个百分点,同比持平。下游企业采购意愿明显增加。

相比棉价而言,下游纱线和坯布价格稳定。截至4月25日,C32S纱线价格指数较月初小幅下跌至23260元/吨,跌幅0.58%。32 支纯棉斜纹布价格指数为 5.84 元/米,较月初持平。在前期原材料价格大幅波动的情况,下游纱线和坯布价格坚挺,表明下游需求良好的现状。

与此同时,从本年度2月初开始,内外棉纱价差迅速走低,并出现倒挂。截止4月25日,国内 C32S 纱线价格指数与 C32S 进口纱线价格指数两者差为-355 元/吨,进口纱线价格优势丧失,国产纱竞争力增强。国内外棉纱线价差倒挂,无疑增加了国产棉的需求量,支撑国内棉价。

图5:纱线、坯布价格持稳 图6:内外棉纱价差持续倒挂

资料来源:华安期货投资咨询部,Wind

三 期货市场及资金面分析

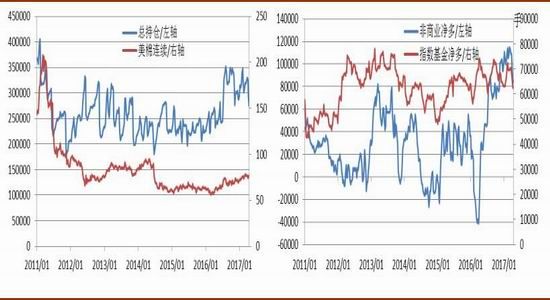

3.1 净多头寸持续高位,ICE期棉或维持强势

截止4 月18 日,CFTC 棉花总持仓为275503手,较上月同期减少43713手,减少的头寸主要来自于非商业多头。这主要是由于美棉种植面积大幅增加的消息利空棉价,市场出于担心价格下跌而减持多单。虽然非商业减持多头头寸,净多头持仓较上月同期减少28437手至84932手,但非商业净多和基金净多头寸依然维持高位,多空比例高达7:1,表明市场多头意愿依然强烈,后市继续看多美棉价格。

由于美棉相对较高的品质与较低的价格,加之印度出口量的减少,本年度美棉出口销售强劲,良好的出口销售数据支撑美棉价格稳定上涨。而本年度国内储备棉竞拍底价是由国内棉花现货价格指数和国际棉花价格指数算数平均决定。目前全球主要产棉国印度与美国棉价一路走高,国内现货价格居高不下,短期内储备棉竞拍底价难以明显走跌,也间接支撑了国内棉价。

图7:基金总持仓下降 图8:CFTC 非商业净多头寸维持高位

资料来源:华安期货投资咨询部;CFTC

四 总结及后市展望

目前国内新棉存量充足,国储棉每个交易日有3万吨挂牌量向市场投放,市场供给充足。市场预计美国和印度植棉面积将增加,而国内数据也显示新疆地区将增加种植面积,植棉面积预增使得棉价承压。尽管目前市场氛围偏空,但郑棉期价底部支撑明显。国际市场上棉花价格高位运行,国内外棉纱价差倒挂以及下游消费旺季、下游产品价格坚挺都是支撑国内棉花价格的重要因素。

供需缺口长期存在,而近期国储棉是市场的主流资源,储备棉的成交情况对盘面价格的影响较大。前期储备棉成交率随新疆棉投放比例的变化而波动,但近期地产棉成交开始升温,纺织企业的竞拍参与度增加,表明纺织企业的实际用棉需求正在逐渐增强。目前国内外利空消息暂时出尽,棉花价格利多因素较多,且棉花正处于去库存周期中,预计5月郑棉仍将是偏强态势,

现在位置 >>

现在位置 >>