概要

原油重心提高。OPEC达成减产协议,美国经济持续向好,中国经济逐步触底,全球进入主动补库存节点,原油较长时间的历史大底已经出现,国际油价的重心应该较2016年上移,预计2017年波动区间40-70美元。

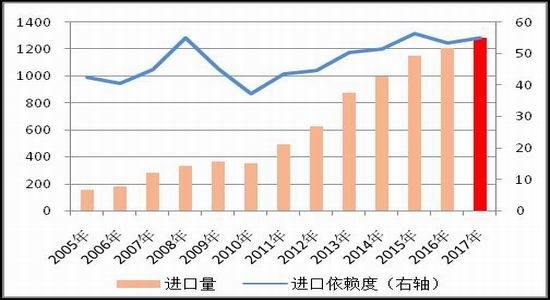

PTA装置能否回归决定PTA走势。2016年,PTA大厂一改以往在低加工费的时候主动减产的态度,今年维持较高负荷,同时在期货上尽量套保以使小厂处于亏损加快行业洗牌。PTA在2017年预计回归产能340万吨,占今年产能的7.7%,在产能回归的背景下,PTA工厂的加工费预计很长一段时间内难以大幅提升。

PX整体供应宽松和二季度阶段性强势。2016年PX利润好转,PX工厂在ACP谈判中持续保持强势,致使PX工厂开工率回升至近三年最高位,亚洲几乎能开启的装置全部开启。若信赖装置能投产,即使所有PTA装置如期回归,PX在2017年的整体供给也不会短缺。但是外围PX装置检修预计集中在二季度,预计涉及600万吨左右,若平均检修一个月,50%供于中国,则二季度月均供给量减少8.3万吨。若腾龙芳烃装置能回归,PX的供需将逆转,强势或将不在。

聚酯上下半年两重天,全年增速并不高,供应压力将会加大。上半年同比增速甚至不到1%,下半年同比增速6%左右,全年增速3%偏上,全年增速虽远低于2015年的7%,但下半年增速远超预期。2017年产能增速可能不到8%,但聚酯需求增速2017年可能维持在3%左右水平,预计压力较2016年会加大,聚酯整体开工率将会有所下滑。

下游服装出口尚未逆转颓势,2017年有望企稳。1~10月份,纺织品服装累计出口同比延续下跌,且跌幅进一步扩大。从单月或累计环比与同比数据分析,服装出口领跌,而服装出口在我国纺服中的占比稳定在60%以上,处于明显的主导地位,因此,服装出口大幅滑坡是引发整体出口低迷的主因。但是人民币贬值,美国退出TTP之后的新环境,明年出口有望企稳。

价格评测:原油核心震荡区间40-70美元,对应PTA上限和下限为4000和6300,我们估计2016年人民币贬值幅度在4%左右,剔除汇率因素影响,对PTA波动区间修订后和价差修订后,PTA在2017年的波动区间为4600到6000,全年均价在5200附近。

高低位节点:2017年,PTA年内高位最可能出现在5到6月份或者四季度中,分别为成本推动型和需求推动型,最低点可能出现在一季度中间。

一、2016年PTA市行情回顾

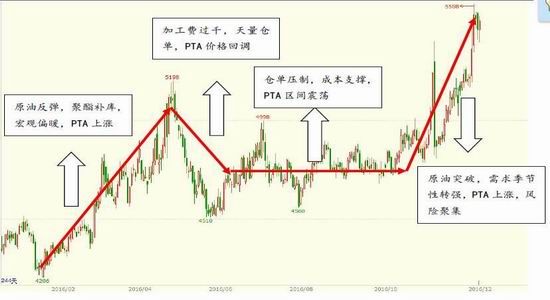

2016年,在PTA供应并不过剩的背景下,表现出两个特征:1、全年PTA呈现小区间波动,全年波动1200点,波动幅度不足30%;2、PTA并没有明显的单边行情。在春节PTA工厂积累库存后,PTA社会总库存处于全年最高位,但是原油低位反弹,下游聚酯原料补库,宏观偏暖的背景下,PTA从4206年反弹到5198点,出现全年的第一个高点。PTA工厂在反弹中加工费快速扩大,甚至出现了近年来少有的盘面加工费过千的情形,PTA工厂大量套保,仓单一度超过18万张。随后原油反弹受阻,PTA在仓单压力下持续回调,5月24号到4510点后开始了长达5个月的震荡,期间向下有成本支撑,向上有套保盘的压力。11月17号,PTA开始快速拉涨,五个交易日到达今年的最高位5398点,随后PTA大幅减仓下跌,近月挤仓风险释放。

图1:PTA江湖之行情回顾

资料来源:文华财经,金瑞期货

二、产业强弱决定定价权,PTA工厂尚不足以撼动PX工厂

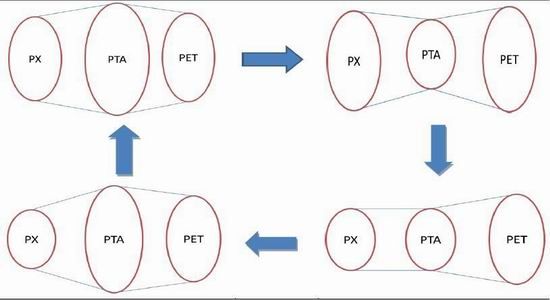

PTA产业博弈行业为PX与PTA交叉停产、复产的螺旋结构,具体演绎过程如下:

PTA产能过剩,PTA若要依靠自身基本面反弹的前提是PTA工厂减产,减产后,PTA工厂相对于下游聚酯来说供不应求,PTA开始去库存,PTA生产利润开始恢复;此时,PX相对于PTA过剩,PTA减产后,PX库存开始积累,PX转向弱势,PX利润被压缩,PX价格大跌,PTA跟着小跌;而后PX开始减产去库存,致使整个产业链趋于合理,PX利润逐渐恢复,推动PTA走出一波行情;PTA利润恢复后,某些PTA厂家在利润的驱动下复产,PTA再次转向过剩,PX供不应求,PX价格大涨,PTA价格小涨,PX利润扩大促使PX厂家复产,产业库存积累,如此循环。

简而言之,PTA整个产业链是否健康,关键是看PX对聚酯是否过剩,如果PX对聚酯过剩,则整个产业链在积累库存,积累的形式或者是PX或者是PTA,从而拖累PTA价格;反之,如果PX对聚酯不过量,则整个产业处于去库存阶段,相对表现强势。

图2:产业博弈循环图

资料来源:Wind金瑞期货

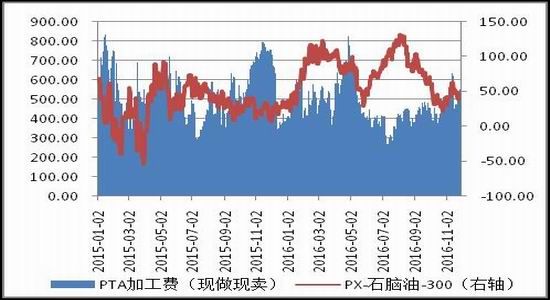

PTA整个产业链均无利润时,PTA会领先PX恢复利润,PTA开工率低位即是PTA利润高位,而PTA开工率高位则通常对应PX利润高位。

图3:PTA领先PX恢复利润

资料来源:Wind金瑞期货

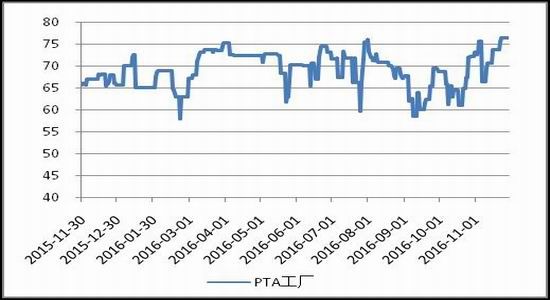

图4:PTA工厂开工率较高

资料来源:CCF金瑞期货

二、产能回归预期较大,回归进程决定PTA格局

产能回归预期较大,若完全回归则PTA处于明显过剩。2017年的PTA如果想要依靠基本面来推动,可能依然有极大的难度。PTA产能回归量比较大。包括:华彬140、蓬威90、台湾亚东110(150-40)万吨,总计340万吨,占目前产能4393万吨的7.7%,明年全年需求增速和今年持平,给予明年需求增速3%,若产能全部回归,则PTA在明年处于明显过剩的状态。嘉兴石化二期明年下半年有可能投入,涉及产能180万吨,占有效产能的4.1%,从而使得PTA重新回到供需失衡的地步。

高开工率下产业的优胜劣汰:在翔鹭和远东石化PTA装置短暂离开市场后,今年PTA市场呈现两巨头格局,逸盛石化和恒力石化产能分别占有效产能的34.3%和17.6%,两巨头约占市场总产能的52%。2016年,PTA今年供需基本平衡,处于近年来供需极好的状态,但PTA并没有如期上行,今年PTA现做现卖的加工费一直维持在400左右的偏低位置,对于暂时不过剩的品种,加工费为什么难以扩大呢?我们认为主要原因在于今年逸盛,恒力石化为代表的PTA大厂一改以往为维持行业利润主动减产的态度,今年采取尽量少减产,检修,反而在盘面有利润的时候进行大量套保,同时生成天量仓单,致使PTA加工费一直维持在较低水平。PTA大厂之所以这么做可能有下面两个目的,一是尽可能通过市场手段,让一些加工费较高的小厂退出市场,二是尽量阻止已经退出市场的装置重新回来。

对于PTA消费增长,维持今年的增长率,我们判断2017年的表观增长量在3%左右,进出口量逐渐转变,2016年转向净出口后,2017年出口量或会加大,但预计净出口幅度有限。

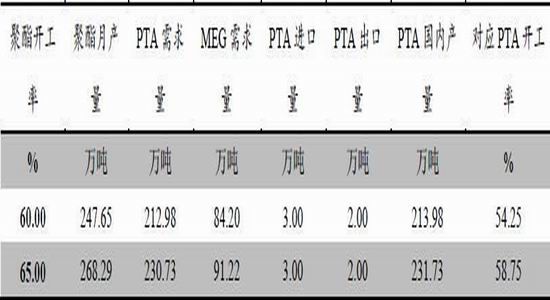

表1:PTA供需平衡表

资料来源:海关总署 金瑞期货

根据最近三年聚酯装置的运行状况,我们判断聚酯开工率2017年的核心波动区间为60%-85%( 分析见下文),反向推算出对应的PTA负荷在55%-77%之间。

表 2:聚酯反向传导关系 :

资料来源:金瑞期货

注:PTA产能以4733万吨计;聚酯产能以4953万吨计,均为2017年产能。

成本仍是PTA行情的主导。PTA产能回归后,整个产业链将再次转入过剩,PTA由自身基本面来推升价格的可能性将消失,再次转向成本端来主导PTA价格的走势。原油是PTA的源头,在一个以原料成本加加工费为行业基本定价模式的情况下,原油价格确定了PTA的波动区间。

表3:原油向PTA价格底部传导

资料来源:金瑞期货

表4:原油向PTA价格顶部传导

8

8资料来源:金瑞期货

注:计算中汇率以7计。

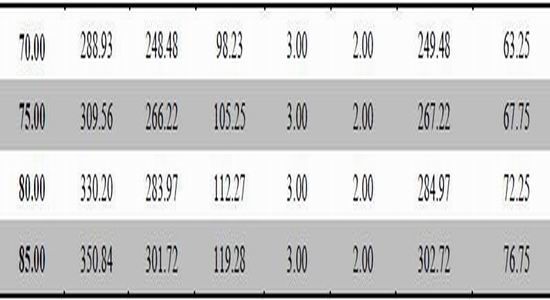

三、铁打的营盘,流水的兵:PX还是进口

PX进口居高不下,国内产量有所下滑。2016年底,我国PX产能1440万吨,全年PX总产量约为900万吨,全年平均开工率大约62.5%,开工率较低的原因主要是腾龙芳烃爆炸后装置难以回归市场,同时辽阳石化2#装置和上海石化1#长期处于关闭状态,导致国内PX装置开工率遭遇瓶颈。

图5:PX进口量居高不下

图6:上下游产业链博弈中PX明显处于强势

资料来源:海关总署金瑞期货

信赖230万吨PX装置如果上半年投产,那么PTA装置完全按计划回归,PX也不会短缺。明年上半年回归产能不多于340万吨,对应PX需求222.7万吨,略小于信赖230万吨的产能,即信赖装置如果能投产,则PX在产能上不存在短缺。

腾龙芳烃PX如果能回归,PX或将强势不在。2016年,PTA工厂和PX工厂进行了多次ACP谈判,在达成的ACP谈判中往往以PX的胜利而告终。PX取得胜利的原因主要原因有两个:1、PX的集中度比PTA高,导致定价权不如上游;2、PTA工厂为了加快产业洗牌,大厂不愿意主动降低开工率,导致对PX的需求持续不减。腾龙芳烃PX装置设计产能160万吨,为国内最大的PX生产厂之一,对应PTA的量约245万吨,那么在信赖装置开启后,若腾龙芳烃PX装置回归,则PX的强势地位可能不复存在。

表5:外围PX装置检修集中在二季度

资料来源:PEC金瑞期货

PX全年供应充足,但会阶段性强势。PTA装置回归产能和PX装置开启产能基本平衡,二季度外围装置集中检修,远东石化、蓬威和台化装置装置如果回归,PX将呈现阶段性强势。2018年前,PX进口依赖度快速下降的可能性不大。

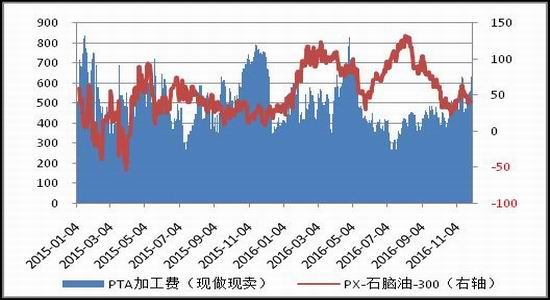

四、聚酯上下半年两重天,全年增幅远低于去年,明年需求较为谨慎

聚酯上下半年两重天,全年增幅远低于去年。2016年聚酯上下两个半场走势完全不同,上半年同比增速甚至不到1%,下半年同比增速6%左右,全年增速3%偏上,全年增速虽远低于2015年7%的增速,但下半年增速远超预期。下半年超预期的主要原因是由于G20聚酯工厂减产幅度过大,大量库存被消耗,同时终端需求季节性转强。

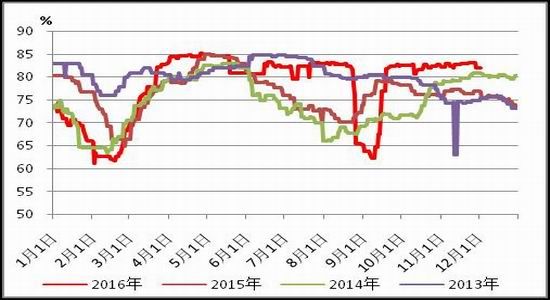

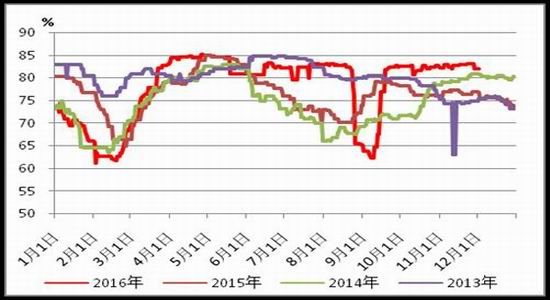

60%到85%为聚酯开工率波动的核心区间。从2013年到2016年四年的数据来看,聚酯的核心波动区间在60%到85%之间,考虑到终端特别是服装纺织的出口数据加速下跌和人民币贬值、美国退出TTP等因素外,我们认为明年聚酯需求增速大致和今年相当。

图7:近三年核心波动区间:60%-85%

资料来源:Wind金瑞期货

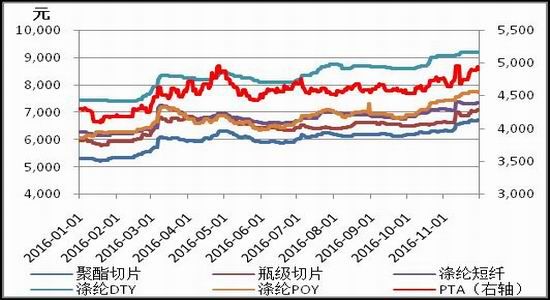

图8:聚酯四季度价格强势

资料来源:CCF金瑞期货

聚酯2017年供给压力加大。2017年,聚酯产业新投产的装置主要集中在聚酯瓶片和涤纶长丝两个下游,按照规划2017年预计将有9套左右新聚酯装置投产,涉及产能大约368万吨,对应PTA约316万吨,产能增速在8%左右,但考虑到部分装置存在延期的可能性,以及部分现有装置因为效益问题退出市场,2017年产能增速可能达不到8%,但聚酯需求2017年可能维持在3%左右水平,预计压力较2016年会加大,整体开工率将会有所下滑。

五、服装纺织尚未形成反转

出口颓势尚未逆转,人民币贬值,美国退出TTP之后的新环境,明年出口有望企稳。1~10月份,纺织品服装累计出口同比延续下跌,且跌幅进一步扩大。10月份单月,全国纺织品贸易额为215.6亿美元,同比大幅下降9.27%,其中服装出口金额128.6万美元,同比下跌10.96%,跌幅进一步加大。数据显示,10月份我国纺织品服装出口同比延续下跌,跌幅明显扩大。今年传统“金九银十”旺季未见显现,10月份的纺织品服装出口形势甚至更加糟糕。从单月或累计环比与同比数据分析,服装出口领跌,而服装出口在我国纺服中的占比稳定在60%以上,处于明显的主导地位,因此,服装出口大幅滑坡是引发整体出口低迷的主因。人民币贬值,美国退出TTP之后的新环境,明年出口有望企稳。

图9:纺织出口下滑速率较为平缓

资料来源:海关总署,金瑞期货

图10:服装出口加速下滑

资料来源:海关总署金瑞期货

六、2017年PTA的江湖

PTA在2017年依然以成本定价为主,产能是否能够回归和回归力度决定PTA走势,在需求端,呈现明显的季节性特点,不同的时间节点呈现明显不同的特征,各个节点的驱动力也会有所不同。

一季度需求转弱,产能能否回归成为主导行情的关键。OPEC达成减产协议后,2017年原油重心上移,PTA的交易重心将有所提升。PTA装置若如期回归,整体供应增加7.7%,则PTA再次转向过剩。PTA1705面临天量套保和产能回归的双重压力,单边趋势上涨的可能性极小,而逢高抛空加工费对PTA1705则是可行策略。

二季度PX阶段性强势。二季度外围PX装置检修量较大,涉及产能600万吨以上,PX会出现结构性的短缺,PTA价格可能呈现阶段性的强势。

三季度供需均无特点,再次回到成本端主导行情。如果PTA产能回归,则PTA价格为沿着成本偏弱运行,如果PTA装置产能回归时间推移,则PTA在产能回归的预期上也将偏弱。

四季度需求成为PTA走势的主导因素。需求仍是四季度的主旋律,四季度为聚酯一年产销最旺的季节,下游有可能推动PTA走出阶段性行情,关键取决于下游的产销情况。

价格评测:原油核心震荡区间40-70美元,对应PTA上限和下限为4000和6300,我们估计2016年人民币贬值幅度在4%左右,剔除汇率因素影响,对PTA波动区间和价差修订后,PTA在2017年的波动区间为4600到6000,全年均价在5200附近。

现在位置 >>

现在位置 >>